Maxi Pizza - analiza spółki

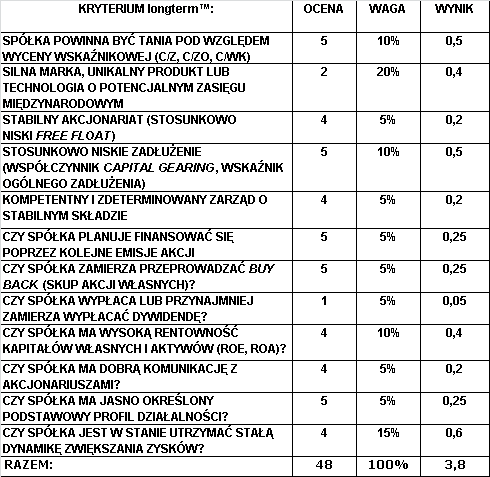

1) SPÓŁKA POWINNA BYĆ TANIA POD WZGLĘDEM WYCENY WSKAŹNIKOWEJ (C/Z, C/WK, C/ZO).

Na dzień 22.12.2015 wskaźniki są następujące:

C/Z: 10,45 (średnia dla sektora: 3,30; średnia dla WIG: 13,84)

C/WK: 1,30 (średnia dla sektora: 2,74; średnia dla WIG: 1,57)

C/ZO: 9,79 (średnia dla sektora: 11,47; średnia dla WIG: 10,94)

Poziom miar jest umiarkowany, lepszy niż przeciętna dla szerokiego rynku i wartości dla sektora, z wyłączeniem C/Z, które jest zaskakująco niskie ze względu na one-offy w kilku podmiotach zaliczających się do sektora ”wypoczynek” rynku NC. Wcześniej C/Z dla spółki i sektora było zbliżone.

Ocena (w skali 1-6): 5

2) SILNA MARKA, UNIKALNY PRODUKT LUB TECHNOLOGIA O POTENCJALNYM ZASIĘGU MIĘDZYNARODOWYM

Maxipizza ma tylko 18 restauracji w kraju i zamiar otwierania kolejnych. O wyjściu za granicę na razie nie ma mowy. W przypadku tej branży wiąże się z dużymi nakładami, a taka strategia zarezerwowana jest dla największych firm na świecie po kroju Mc Donalda, Pizzy Hut czy KFC. Co prawda polskie sieci takie jak pizzerie Da Grasso i Dominum oraz grupa Kościuszko realizują ekspansję zagraniczną jednak robią to bardziej pod kątem rozpoznania rynku niż zamiaru czerpania pokaźnych zysków. Duża rozpoznawalność marki może przyczynić się do sukcesu na obczyźnie, a docelowymi kierunkami powinny być miejsca gdzie mieszka dużo naszych rodaków takie jak Wielka Brytania czy Irlandia.

Analizowany podmiot nie może pochwalić się unikatową jakością o czym można przekonać się odwiedzając osobiście lokal bądź czytając recenzje kulinarną Alberta (https://www.longterm.pl/Maxi-Pizza-Recenzja-Kulinarna.html).

Silna marka to kolejna cecha, której niestety nie możemy przypisać do spółki, a jest to ważny czynnik na rynku gdzie konkurencja jest znaczna i wiele firm zdążyło już zdobyć rzesze wiernych klientów – dotyczy to zarówno sieci jak również pojedynczych pizzerii.

Ocena (w skali 1-6): 2

3) STABILNY AKCJONARIAT (STOSUNKOWO NISKI FREE FLOAT)

Free Float pod kątem udziału w kapitale wynosi 38,77%, a głównymi akcjonariuszami jest rodzina Molendów posiadająca łącznie 51,48% i spółka INC S.A. z zaangażowaniem na poziomie 10,29%. Zajmuje się ona doradztwem oraz wsparciem dla firm i jednostek samorządu terytorialnego w pozyskiwaniu kapitału poprzez wejście na giełdę bądź emisję obligacji.

Jeżeli chodzi o udział na WZA to Molendowie mają akcje uprzywilejowane dające im łącznie 66,84% głosów.

Kapitalizacja Maxipizzy to 2,77 mln zł. Na koniec III kw. br. na pełny etat było zatrudnionych 17 pracowników.

Ocena (w skali 1-6): 4

4) STOSUNKOWO NISKIE ZADŁUŻENIE (WSPÓŁCZYNNIK CAPITAL GEARING, WSKAŹNIK OGÓLNEGO ZADŁUŻENIA)

Wskaźnik Ogólnego Zadłużenia wynosi 22,81%, gdzie średnia dla branży to 26%, a dla WIG 48,52%.

Capital Gearing na poziomie 25% jest niższy od przeciętnej dla sektora osiągającej 35% i poziomu dla szerokiego rynku 93%.

Niskie zadłużenie jest dużym plusem tej spółki. Warto zaznaczyć, że nie ma tu dużego pola do dalszego zaciągania zobowiązań gdyż jest to mała spółka, a branża jest związana z preferencjami konsumentów lubiących zmieniać swoje aspiracje kulinarne co jakiś czas bądź nie przychodzić do tej samej restauracji jeżeli im nie podpasuje klimat lub jakość. Bank mając na uwadze taką specyfikę gastronomii żąda wysokiego oprocentowania od długu, a wysokie raty od kredytu mogą być udręką przy obecnych cash flowach. Emisja obligacji przez tak małe przedsiębiorstwo jest niemożliwa.

Ocena (w skali 1-6): 5

5) KOMPETENTNY I ZDETERMINOWANY ZARZĄD O STABILNYM SKŁADZIE

Zarząd tworzą dwie osoby – prezes Paweł Molenda i wiceprezes Łukasz Misztal odpowiedzialny za sprawy informatyczne. Radę Nadzorczą tworzy rodzina Molendów i adwokat Jacek Kluźniak.

W tym miejscu należy wspomnieć, że żadna z wyżej wymienionych osób nie miała doświadczenia w gastronomii przed stworzeniem Maxipizzy w 2002 r. (debiut na NC w 2008). Może dlatego ciężko jest im stworzyć dania wysokiej jakości, co przekłada się na niezbyt dobre wyniki finansowe firmy – od 2007 do 2014 r. połowa lat zamknęła się zyskiem, a połowa stratą.

Ocena (w skali 1-6): 4

6) CZY SPÓŁKA PLANUJE FINANSOWAĆ SIĘ POPRZEZ KOLEJNE EMISJE AKCJI?

Nie, liczba akcji w obrocie pozostaje na tym samym poziomie.

Ocena (w skali 1-6): 5

7) CZY SPÓŁKA ZAMIERZA PRZEPROWADZIĆ SKUP AKCJI WŁASNYCH (BUY BACK)?

Nie, firma nie ma zamiaru przeprowadzać tego typu operacji.

Ocena (w skali 1-6): 5

8) CZY SPÓŁKA WYPŁACA LUB PRZYNAJMNIEJ ZAMIERZA WYPŁACAĆ DYWIDENDĘ?

Przedsiębiorstwo nie dzieli i nie ma zamiaru dzielić się zyskiem z akcjonariuszami w najbliższych latach. Wpływ na to mają dwa czynniki: słabe wyniki finansowe ostatnich lat jak również plany związane z ekspansją w kolejnych okresach, która będzie wymagała zaangażowania środków własnych nawet jakby firma zdecydowała się na wysoko oprocentowane finansowanie dłużne.

Ocena (w skali 1-6): 1

9) CZY SPÓŁKA MA WYSOKĄ RENTOWNOŚĆ KAPITAŁÓW WŁASNYCH I AKTYWÓW (ROE I ROA)?

ROE: 13,19% (średnia branżowa: 0,75%; WIG: 7,44%)

ROA: 10,25% (średnia branżowa: 0,33%; WIG: 4,46%)

Rentowność jest na przyzwoitym poziomie i spółka na tym polu przewyższa mało rentowny sektor jak również szeroki rynek. Z drugiej strony małe podmioty cechują się wyższym zwrotem z kapitałów własnych i aktywów w stosunku do dużych przedsiębiorstw stąd ROE i ROA osiągane przez Maxipizze nie jest wynikiem ponadprzeciętnym. Na uwagę zasługuje fakt, że powyższe miary wraz z upływem kolejnych kwartałów rosną i jeżeli firma tak jak dotychczas nie będzie osiągała ujemnych wyników kwartalnych przynajmniej raz na rok to powinna utrzymać się tendencja zwyżkująca.

Ocena (w skali 1-6): 4

10) CZY SPÓŁKA MA DOBRĄ KOMUNIKACJĘ Z AKCJONARIUSZAMI?

Tak, chodź trzeba pamiętać, że relacje i jakość przekazywanych informacji przez spółki z NC różni się od tych z GPW. Ponadto spółka nie ma uaktualnionych najświeższych danych finansowych na swojej stronie internetowej i nie ma na niej również najnowszych raportów ani linków do nich – trzeba ich szukać samemu na stronie http://www.newconnect.pl

Ocena (w skali 1-6): 4

11) CZY SPÓŁKA MA JASNO OKREŚLONY PROFIL PODSTAWOWEJ DZIAŁALNOŚCI?

Tak, posiada lokale, w których sprzedawana jest pizza i inne dania kuchni włoskiej. Poza własnymi placówkami oferowany jest model franczyzowy.

Ocena (w skali 1-6): 5

12) CZY SPÓŁKA JEST W STANIE UTRZYMAĆ STAŁĄ DYNAMIKĘ ZWIĘKSZANIA ZYSKÓW?

Wszystko zależy od tempa ekspansji i odbioru nowych lokali przez konsumentów. O ile ze wzrostem przychodów r/r od 2007 r. nie było problemu jak również nie powinno być w kolejnych latach, o tyle zyskowność jest zaburzona i nad tym zarząd powinien popracować najbardziej. Prowadzenie restauracji obarczone jest wysokimi kosztami stałymi przez cały rok, a możliwość zniwelowania ich jest niewielka. Czynnikiem niezbędnym do ustabilizowania kondycji finansowej firmy jest poprawa jakości sprzedawanych dań, która jest najważniejszą rzeczą (podobnie jak cena) w opinii przekazywanej między konsumentami.

Ocena (w skali 1-6): 4

PODSUMOWANIE:

Maxipizza to nieprzewartościowana mała spółka o niskim zadłużeniu, stabilnym akcjonariacie, umiarkowaną rentownością i daniami przeciętnej jakości. Cena akcji w przyszłych okresach będzie zależała od osiąganych zysków, a nietrafiona ekspansja może być dla spółki dużą udręką. Model franczyzowy zapewniający stały dochód jest perspektywiczną gałęzią dla przedsiębiorstwa jednak musi wzrosnąć rozpoznawalność marki u konsumentów i osób z branży. Inwestorzy chcący zainwestować pieniądze w tą spółkę powinni przejść się do lokalu i sprawdzić czy taki sposób prowadzenia działalności im pasuje, ma sens i czy chcieliby mieć taką firmę na własność. Myślę, że to ostatnie zdanie jest kluczem podsumowującym Maxipizze, a na NC i na rynku głównym znajdziemy wiele innych lepszych spółek.

Z inwestorskim pozdrowieniem,

ADRIAN PRZYBYLSKI - niezależny analityk rynku akcji

kontakt z autorem: adrian@longterm.pl

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału!