Spółki prowzrostowe na tydzień 04-08.01.2016

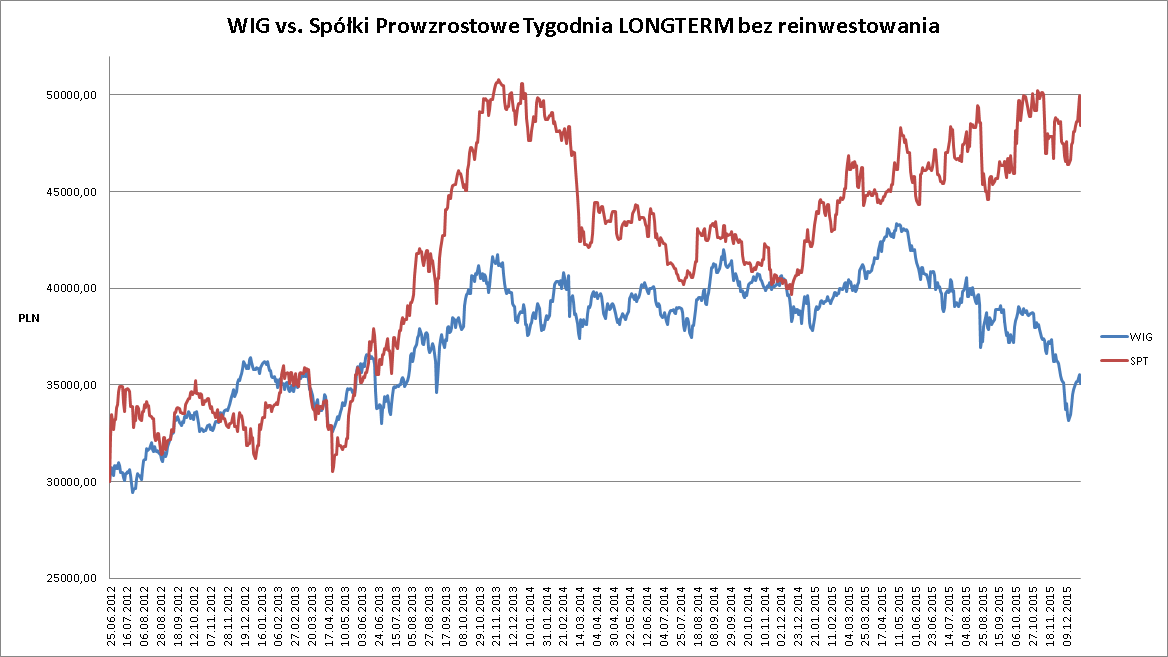

Łącznie po trzech latach i 27 tygodniach od początku prowadzenia portfela (22.06.2012), inwestycje przyniosły 62,19% zysku (wraz z dywidendami, bez reinwestowania). W tym samym czasie referencyjny WIG zyskał 15,62% czyli uzyskany zysk portfela okazał się o 298% wyższy od benchmarku.

Pierwsza edycja 2012/2013 (pełny rok) zakończyła się wynikiem 24,7%

Druga edycja 2013/2014 (pełny rok) zakończyła się zyskiem 24,53%

Trzecia edycja 2014/2015 (pełny rok) zakończyła się zyskiem 7,77%

Obecnie po 27 tygodniach IV edycji portfel osiągnął zysk 5,19% W tym czasie WIG stracił 13,7%.

Na jakie spółki stawiam w przyszłym tygodniu?

Zdecydowałem się usunąć rozczarowujące LPP oraz BZ WBK, który już chyba wyczerpał potencjał swojego dead cat bounce na bardziej perspektywiczne, mniejsze spółki - ATM Grupę i Global Cosmed. Oczywiście ewentualną porażkę przyjmę z należytą godnością - po męsku.

W portfelu obecnie znajdują się następujące spółki:

Amica - według mnie przyszły "polski Samsung" i firma, która może odnieść wielki, międzynarodowy sukces zarzynając konkurencję z Niemiec, Włoch a nawet z Azji. Spółka powinna pokazać bardzo dobre wyniki za IV kwartał, ze względu na bardzo korzystne kursy walut - szczególnie funta a przecież mocno podbija rynek brytyjski i przejęła tam nawet ostatnio dystrybutora z 25-letnim doświadczeniem w branży.

ATM Grupa - spółka telewizyjna, w której aż 12% udziałów posiada właściciel Polsatu - Zygmunt Solorz-Żak, wraca do portfela po dość długiej nieobecności. W zeszłym tygodniu zaatakowała szczyty hossy i spodziewam się że się z nimi trwale upora. Do szczytów historycznych z 2007 roku kurs spółki ma jeszcze sporo do odrobienia - brakuje jeszcze 143%.

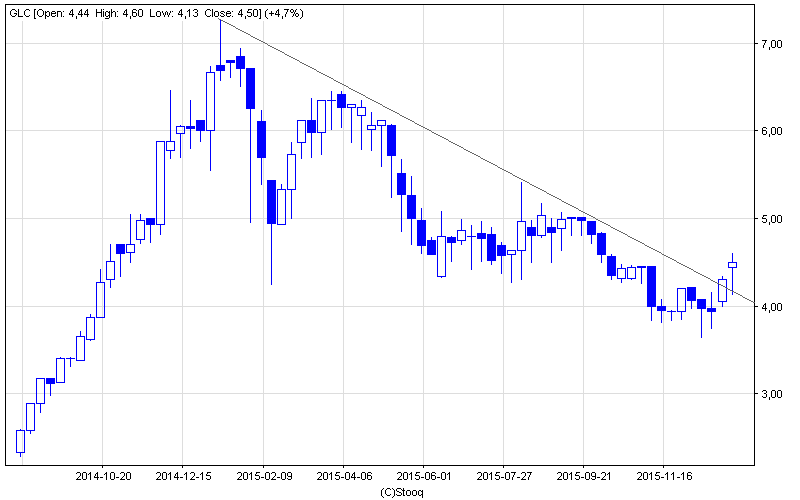

Global Cosmed - tę chemiczną spółkę wymieniłem w ostatnim artykule jako jedną z 9 polskich spółek, które najbardziej znacząco zwiększą swoje moce produkcyjne w najbliższych latach - link: https://www.longterm.pl/9-Spolek-Ktorych-Moce-Produkcyjne-Znaczaco-Sie-Zwieksza.html . Kurs spółki ostatnio bardzo ładnie wyszedł z trendu spadkowego i nie pozostaje nic innego inwestorom jak kibicować dalszym wzrostom a jest co odrabiać po dużej korecie z ubiegłego roku.

Poniżej mała ciekawostka - porównanie zachowania portfela SPT (czerwona linia) z indeksem WIG (niebieska linia) od początku prowadzenia portfela (22.06.2012):

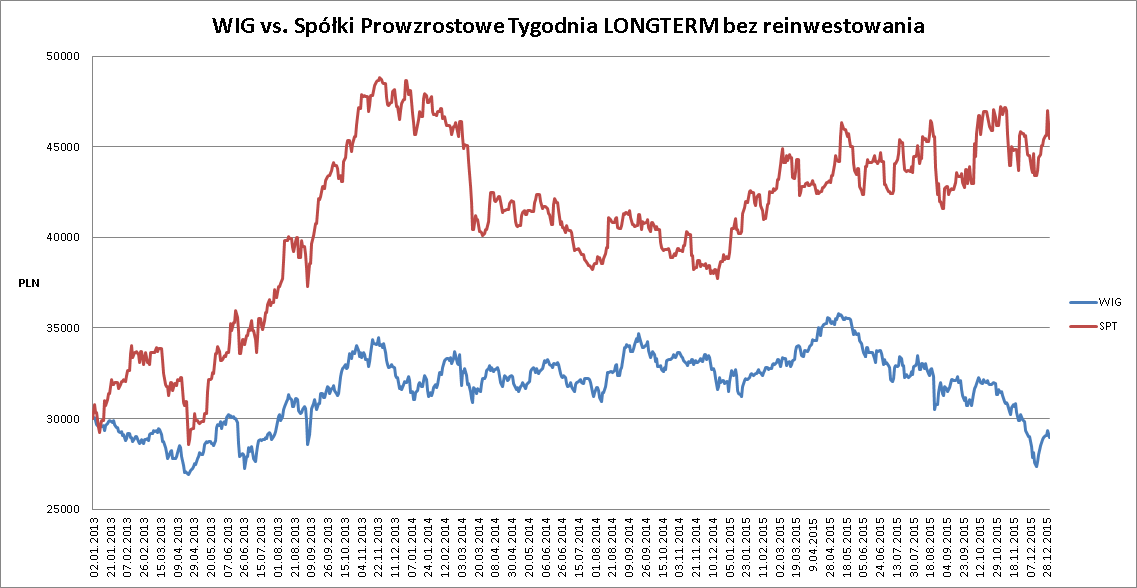

A tak wygląda performance od początku 2013 roku (startując od wyjściowych 30 000 zł):

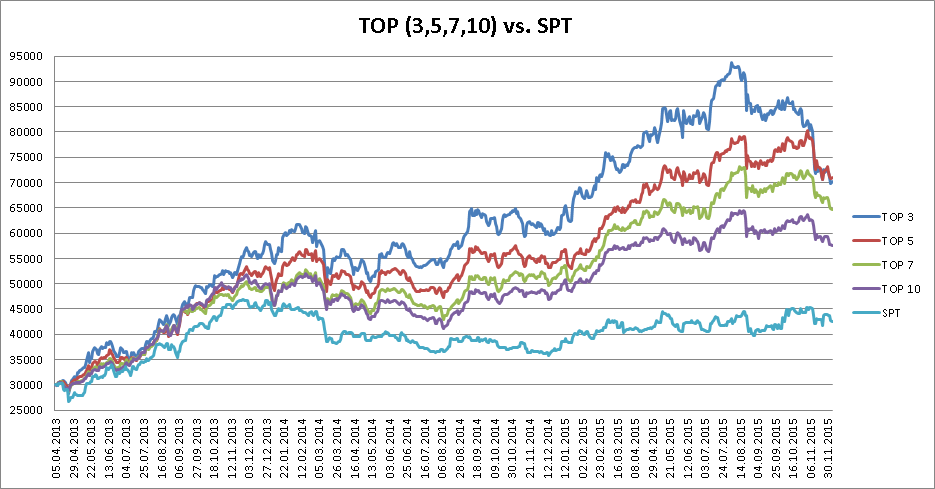

Na koniec ciekawostka - porównanie performancu spółek portfela SPT z wynikami spółek z moich płatnych, kwartalnych rankingów (stan na 11.12.2015):

Po co w ogóle prowadzę ten portfel?

CELEM JEST UZYSKANIE KWOTY 20 000 000 PLN <LINK>(SŁOWNIE: DWUDZIESTU MILIONÓW ZŁOTYCH) W OKRESIE 30 LAT Z POCZĄTKOWEGO, TEORETYCZNEGO KAPITAŁU, WYNOSZĄCEGO 30 000 PLN (SŁOWNIE: TRZYDZIEŚCI TYSIĘCY ZŁOTYCH) w 2012 ROKU. W CZERWCU 2012 STARTOWAŁEM Z POCZĄTKOWYMI 30 TYSIĄCAMI ZŁOTYCH. W CZERWCU 2042 ROKU PLANUJE NA TYM BLOGU ZAMIEŚCIĆ HISTORYCZNY WYKRES, KTÓRY POKAŻE DROGĘ JAKĄ ZARZĄDZANY PRZEZE MNIE KAPITAŁ PRZEBYŁ PRZEZ 30 LAT Z KWOTY 30 000 ZŁ W 2012 ROKU, DO PONAD 20 MILIONÓW ZŁ (PLAN MINIMUM).

NIEMOŻLIWE? ABY TO OSIĄGNĄĆ WYSTARCZY ŚREDNIOROCZNA STOPA ZWROTU NA POZIOMIE MINIMALNIE WYŻSZYM NIŻ 24,2% (dokładnie: 24,203%, dzięki której przekroczę poziom 20 mln w 2042 r.). Pokazuje to wielką moc jaką posiada procent składany, działający w czasie kilkudziesięciu lat. Podczas pierwszego roku trwania eksperymentu stopa zwrotu wyniosła 24,67% zatem plan został wykonany z nawiązką. Drugi rok inwestycji zakończył się nieco gorszym rezultatem bo łączny zysk wyniósł 24,53%. Jak do tej pory wszystko zatem idzie zgodnie z założonym planem :-)

CZY MÓJ EKSPERYMENT SIĘ UDA?

Cóż, czas pokaże ale jedno jest pewne – ten czas 28 lat i tak upłynie, bez względu na to czy będę próbował czy nie :-)

Dołącz do mnie w mojej drodze do tego ambitnego celu odległego o ponad 28 lat i obserwuj moje cotygodniowe zmagania z rynkiem. Nie podejmowałem się go bynajmniej dlatego że jest to cel łatwy do osiągnięcia – wręcz przeciwnie, wymaga wielkiego samozaparcia, wytrwałości i determinacji. Jeśli chcesz być na bieżąco z moimi analizami i artykułami na blogu zapisz się na bezpłatny newsletter i otrzymaj powitalnego e-booka „Inwestuj longterm II” gratis! (formularz po prawej stronie bloga – wystarczy podać imię, nazwisko lub nicka jeśli chcesz pozostać anonimowym oraz oczywiście adres e-mail). Polub również profil mojego bloga na Facebooku, na którym informuje na bieżąco o nowych artykułach oraz zmianach w składzie portfela:

https://www.facebook.com/longtermblog

Metodologia portfela: zasada jest taka, że co tydzień inwestuje taką samą kwotę w 3 wyselekcjonowane spółki. Zysk lub strata nie jest brana pod uwagę przy kolejnych inwestycjach – każdy kolejny tydzień należy traktować tak, jakby startowało się od zera z taką samą kwotą. Środki zarobione nie podlegają reinwestowaniu. Przykładowo: W I tygodniu inwestuje po 10 000 zł w każdą spółkę (portfel łącznie posiada kapitał początkowy 30 000 zł). Zysk w I tygodniu wynosi 1,77% czyli że portfel zarobił 531 zł. W kolejnym tygodniu nie inwestuje jednak tych zarobionych już pieniędzy ale ponownie zainwestowana kwota to początkowe 30 000 zł. W II tygodniu zarabiam 10% czyli 3000 zł czyli łączny skumulowany zysk po dwóch tygodniach to 3531 zł czyli 11,77%. W portfelu spółek prowzrostowych nie stosuje zleceń stop loss. Poprzez przyjęcie takiej a nie innej metodologii, łączny zysk portfela został w sposób znaczący zredukowany. Metodologia ta pozwala jednak wypłaszczyć wpływ ewentualnych strat jakie z pewnością pojawią się wcześniej czy później, podczas czasów gorszej koniunktury. Wyniki portfela nie uwzględniają kosztów prowizji maklerskich i należałoby uwzględnić minimum 0,19% od każdej przeprowadzonej transakcji – najniższa stawka na rynku, oferowana przez Deutsche Bank.

Począwszy od IV edycji co tydzień inwestowana jest kwota 30 000 plus zarobiony kapitał przez poprzednie 3 lata czyli łącznie 47 160 zł. Wynika z tego, że co tydzień rozkładam kapitał na trzy równe częsci i inwestuję po 15 720 zł w każdą z trzech spółek (łącznie 47 160 zł).

Moja strategia zakłada zawieranie jak najmniejszej ilości transakcji zatem nie jest to czynnik znacząco wpływający na wynik.

UWAGA: prezentowany portfel spółek prowzrostowych nie ma żadnego związku z prowadzonym przeze mnie portfelem długoterminowym, który wykazuje obecnie znacznie lepszą zyskowność. Jeśli ktoś jest zainteresowany otrzymywaniem codziennych aktualizacji mojego długoterminowego portfela, wraz z codziennymi komentarzami po sesji to więcej szczegółów może znaleźć tutaj (http://longterm.pl/shop/Abonament-Na-Codzienne-Komentarze-Gieldowe.html)

Dostępny jest obecnie raport z rankingiem 15 najlepszych polskich spółek po wynikach za III kwartał 2015 roku – każdy aktywny abonent otrzymuje go gratis, jako uzupełnienie i wsparcie do abonamentu!

UWAGA: AKTYWNI CZŁONKOWIE STOWARZYSZENIA INWESTORÓW INDYWIDUALNYCH OTRZYMUJĄ 100 ZŁ ZNIŻKI NA MÓJ ROCZNY ABONAMENT! LINK: https://www.longterm.pl/shop/Roczny-Abonament-Znizka-Dla-Czlonkow-Sii.html

Z inwestorskim pozdrowieniem,

Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału!