Spółki prowzrostowe na tydzień 24-28.08.2015

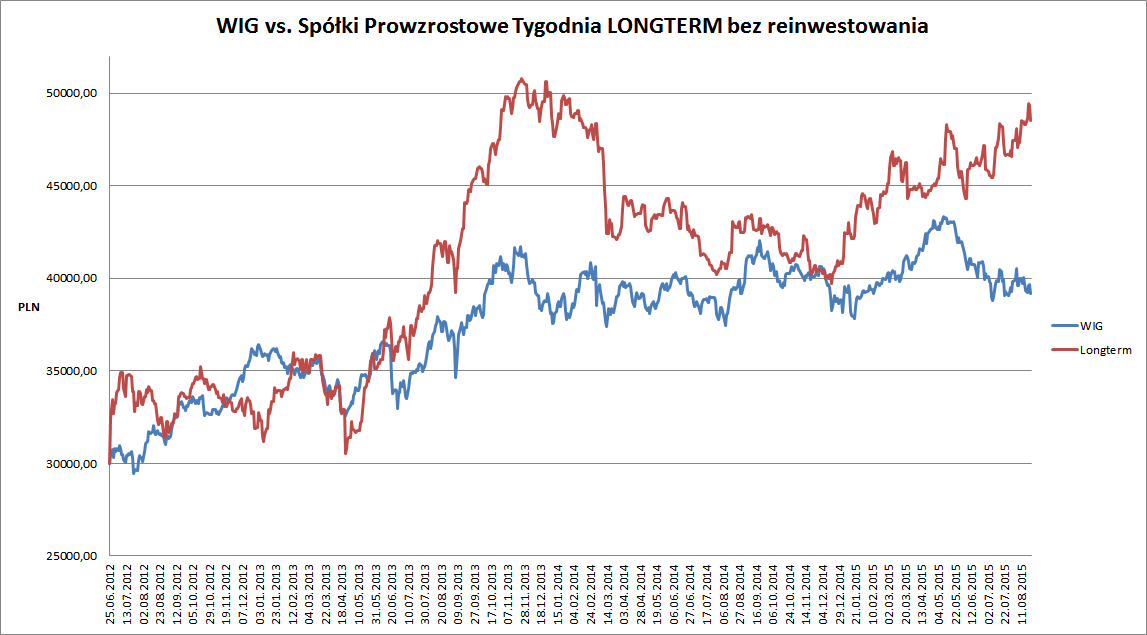

Łącznie po trzech latach i 8 tygodniach od początku prowadzenia portfela (22.06.2012), inwestycje przyniosły 59,98% zysku (wraz z dywidendami, bez reinwestowania). W tym samym czasie referencyjny WIG zyskał 29,02% czyli uzyskany zysk portfela okazał się o 107% wyższy od benchmarku.

Pierwsza edycja 2012/2013 (pełny rok) zakończyła się wynikiem 24,7%

Druga edycja 2013/2014 (pełny rok) zakończyła się zyskiem 24,53%

Trzecia edycja 2014/2015 (pełny rok) zakończyła się zyskiem 7,77%

Obecnie po 8 tygodniach IV edycji portfel osiągnął zysk 2,98%. W tym czasie WIG stracił 3,7%.

Na jakie spółki stawiam w przyszłym tygodniu?

Pomimo wielu zagrożeń postanowiłem podjąć w pełni świadome ryzyko i postawić na te same spółki. Oczywiście ewentualną porażkę przyjmę z pokorą i należytą godnością - po męsku.

W portfelu obecnie znajdują się następujące spółki:

Cena Czyni Cuda - Bardzo agresywnie rozwijająca się firma, budująca od lat markę zarówno w kraju jak i zagranicą. Ostatnio otworzyła nowe sklepy w Niemczech, wchodząc na ten bardzo konkurencyjny ale jakże chłonny rynek (Niemcy są obecnie najbogatsi w swojej historii). Jest również jedną z nielicznych polskich spółek, nie tylko w kręgu zainteresowań inwestorów z USA ale w którą już zainwestował kapitał zza Oceanu.

Livechat - młoda, bardzo obiecująca spółka, którą można wciąż traktować jako start-up, zatem nie warto spoglądać na wyceny wskaźnikowe, które są wysokie. Nie ukrywam, że pomysł na to zagranie podsunął mi Squaber, z którego od ponad roku korzystam i bardzo sobie cenię. Oni uważali sytuację na spółce jako okazję ze stop lossem 27,54 zł i take profit na 42,35 zł ale należy pamiętać, że decyzję podjąłem całkowicie na własne ryzyko a apllikacja jedynie zasugerowała mi ten pomysł inwestycyjny. Co dodatkowo mnie zachęciło, to dobra sytuacja finansowa spółki, którą Squaber ocenił na 3,43 w skali od 0 do 5.

CD Projekt - 19 maja ruszyła sprzedaż najnowszej gry "Wiedźmin 3 Dziki Gon" a jeszcze przed premierą pojawiły się bardzo pozytywne recenzje gry - kultowy Gamespot dał grze 10/10 co zdarzyło się tylko 8 razy w historiii światowego rynku gier. Prezes Kiciński poinformował, że koszty produkcji zwróciły się w dniu premiery a po zaledwie 2 tygodniach sprzedało się aż 4 mln "Wiedźminów 3" - szczerze? Rok temu zakładałem w scenariuszu optymistycznym 3 mln sztuk w całym 2015 roku i tyle w tym temacie.

Poniżej mała ciekawostka - porównanie zachowania portfela SPT (czerwona linia) z indeksem WIG (niebieska linia) od początku prowadzenia portfela (22.06.2012):

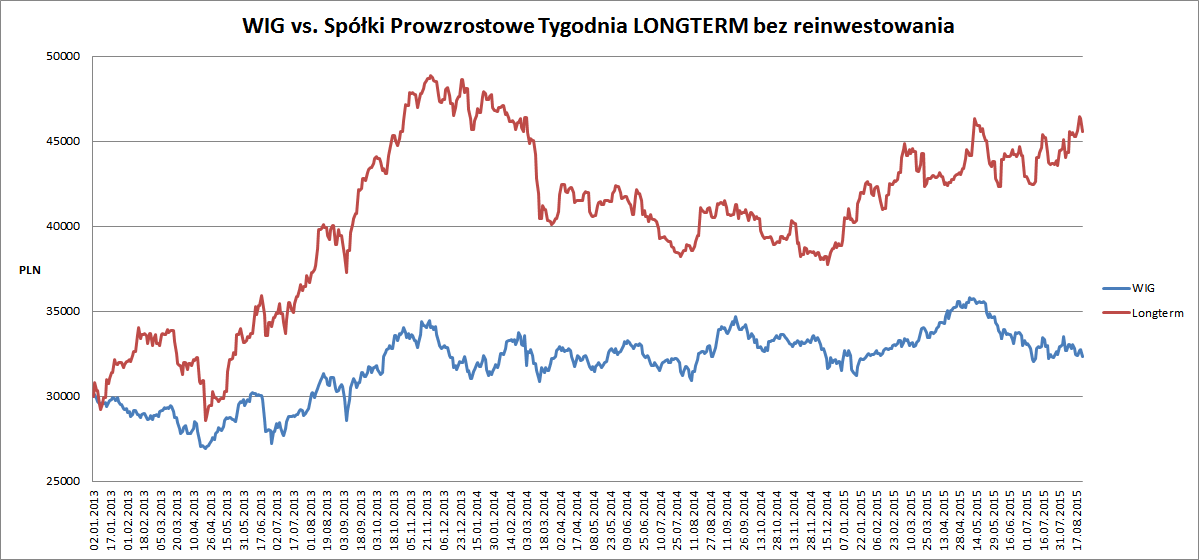

A tak wygląda performance od początku 2013 roku (startując od wyjściowych 30 000 zł):

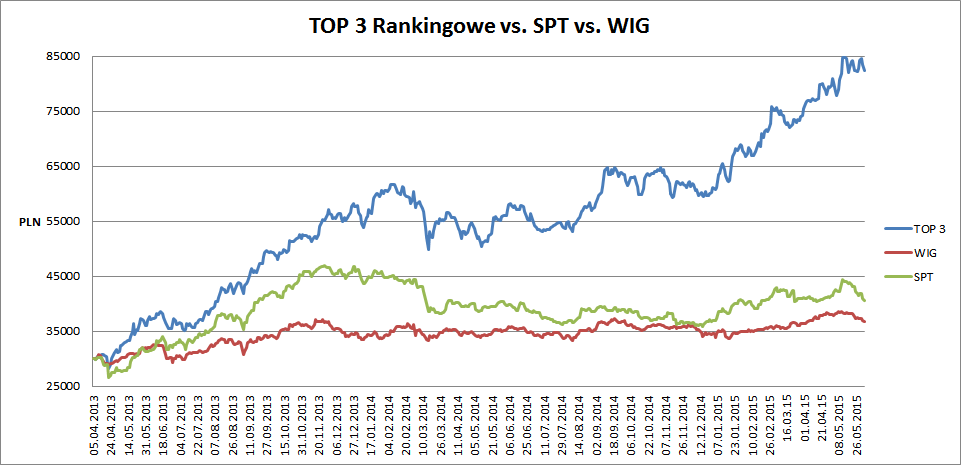

Na koniec porównanie zachowania SPT (Spółek prowzrostowych tygodnia) - KOLOR ZIELONY, WIG - KOLOR CZERWONY i portfela TOP3, złożonego z najlepszych 3 spółek z moich kolejnych raportów - KOLOR NIEBIESKI (01.01.2013 - 05.06.2015):

UWAGA: Portfel TOP3 jako jedyny bierze pod uwagę reinwestowanie zarobionych środków. Składa się z 3 spółek, które uzyskały najwyższe miejsca w rankingach po kolejnych wynikach kwartalnych, które publikuje od kwietnia 2013 roku. Jeśli jakaś spółka wypadła z pierwszej trójki, to zastępowana była automatycznie spółką która zajęła jej miejsce w ilości akcji, na jaką pozwalał kapitał zarobiony przez poprzedniczkę. Więcej informacji na temat kwartalnych rankingów, które publikuje można znaleźć tutaj:https://longterm.pl/shop/Ranking-15-Najlepszych-Spolek-Po-Wynikach-Za-2014-Rok.html

Po co w ogóle prowadzę ten portfel?

CELEM JEST UZYSKANIE KWOTY 20 000 000 PLN <LINK>(SŁOWNIE: DWUDZIESTU MILIONÓW ZŁOTYCH) W OKRESIE 30 LAT Z POCZĄTKOWEGO, TEORETYCZNEGO KAPITAŁU, WYNOSZĄCEGO 30 000 PLN (SŁOWNIE: TRZYDZIEŚCI TYSIĘCY ZŁOTYCH) w 2012 ROKU. W CZERWCU 2012 STARTOWAŁEM Z POCZĄTKOWYMI 30 TYSIĄCAMI ZŁOTYCH. W CZERWCU 2042 ROKU PLANUJE NA TYM BLOGU ZAMIEŚCIĆ HISTORYCZNY WYKRES, KTÓRY POKAŻE DROGĘ JAKĄ ZARZĄDZANY PRZEZE MNIE KAPITAŁ PRZEBYŁ PRZEZ 30 LAT Z KWOTY 30 000 ZŁ W 2012 ROKU, DO PONAD 20 MILIONÓW ZŁ (PLAN MINIMUM).

NIEMOŻLIWE? ABY TO OSIĄGNĄĆ WYSTARCZY ŚREDNIOROCZNA STOPA ZWROTU NA POZIOMIE MINIMALNIE WYŻSZYM NIŻ 24,2% (dokładnie: 24,203%, dzięki której przekroczę poziom 20 mln w 2042 r.). Pokazuje to wielką moc jaką posiada procent składany, działający w czasie kilkudziesięciu lat. Podczas pierwszego roku trwania eksperymentu stopa zwrotu wyniosła 24,67% zatem plan został wykonany z nawiązką. Drugi rok inwestycji zakończył się nieco gorszym rezultatem bo łączny zysk wyniósł 24,53%. Jak do tej pory wszystko zatem idzie zgodnie z założonym planem :-)

CZY MÓJ EKSPERYMENT SIĘ UDA?

Cóż, czas pokaże ale jedno jest pewne – ten czas 28 lat i tak upłynie, bez względu na to czy będę próbował czy nie :-)

Dołącz do mnie w mojej drodze do tego ambitnego celu odległego o ponad 28 lat i obserwuj moje cotygodniowe zmagania z rynkiem. Nie podejmowałem się go bynajmniej dlatego że jest to cel łatwy do osiągnięcia – wręcz przeciwnie, wymaga wielkiego samozaparcia, wytrwałości i determinacji. Jeśli chcesz być na bieżąco z moimi analizami i artykułami na blogu zapisz się na bezpłatny newsletter i otrzymaj powitalnego e-booka „Inwestuj longterm II” gratis! (formularz po prawej stronie bloga – wystarczy podać imię, nazwisko lub nicka jeśli chcesz pozostać anonimowym oraz oczywiście adres e-mail). Polub również profil mojego bloga na Facebooku, na którym informuje na bieżąco o nowych artykułach oraz zmianach w składzie portfela:

https://www.facebook.com/longtermblog

Metodologia portfela: zasada jest taka, że co tydzień inwestuje taką samą kwotę w 3 wyselekcjonowane spółki. Zysk lub strata nie jest brana pod uwagę przy kolejnych inwestycjach – każdy kolejny tydzień należy traktować tak, jakby startowało się od zera z taką samą kwotą. Środki zarobione nie podlegają reinwestowaniu. Przykładowo: W I tygodniu inwestuje po 10 000 zł w każdą spółkę (portfel łącznie posiada kapitał początkowy 30 000 zł). Zysk w I tygodniu wynosi 1,77% czyli że portfel zarobił 531 zł. W kolejnym tygodniu nie inwestuje jednak tych zarobionych już pieniędzy ale ponownie zainwestowana kwota to początkowe 30 000 zł. W II tygodniu zarabiam 10% czyli 3000 zł czyli łączny skumulowany zysk po dwóch tygodniach to 3531 zł czyli 11,77%. W portfelu spółek prowzrostowych nie stosuje zleceń stop loss. Poprzez przyjęcie takiej a nie innej metodologii, łączny zysk portfela został w sposób znaczący zredukowany. Metodologia ta pozwala jednak wypłaszczyć wpływ ewentualnych strat jakie z pewnością pojawią się wcześniej czy później, podczas czasów gorszej koniunktury. Wyniki portfela nie uwzględniają kosztów prowizji maklerskich i należałoby uwzględnić minimum 0,19% od każdej przeprowadzonej transakcji – najniższa stawka na rynku, oferowana przez Deutsche Bank.

Począwszy od IV edycji co tydzień inwestowana jest kwota 30 000 plus zarobiony kapitał przez poprzednie 3 lata czyli łącznie 47 160 zł. Wynika z tego, że co tydzień rozkładam kapitał na trzy równe częsci i inwestuję po 15 720 zł w każdą z trzech spółek (łącznie 47 160 zł).

Moja strategia zakłada zawieranie jak najmniejszej ilości transakcji zatem nie jest to czynnik znacząco wpływający na wynik.

UWAGA: prezentowany portfel spółek prowzrostowych nie ma żadnego związku z prowadzonym przeze mnie portfelem długoterminowym, który wykazuje obecnie znacznie lepszą zyskowność. Jeśli ktoś jest zainteresowany otrzymywaniem codziennych aktualizacji mojego długoterminowego portfela, wraz z codziennymi komentarzami po sesji to więcej szczegółów może znaleźć tutaj (http://longterm.pl/shop/Abonament-Na-Codzienne-Komentarze-Gieldowe.html)

Dostępny jest obecnie raport z rankingiem 15 najlepszych polskich spółek po wynikach za I kwartał 2015 roku – każdy aktywny abonent otrzymuje go gratis, jako uzupełnienie i wsparcie do abonamentu!

Pozdrawiam Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Email: kontakt@longterm.pl

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału!