Sprzedałem Take-Two, kupiłem Kraft Heinza

Na giełdzie nie ma "pewniaków"

Przyznam szczerze, za każdym razem jak biorę się za coś nowego, to bardzo dużo uczę się o giełdzie i co za tym idzie, również o samym sobie. Papier na który liczyłem najbardziej, który wydawał mi się, bazując na mojej wiedzy o branży, niemalże "pewniakiem" najbardziej mnie zawiódł. W mojej karierze giełdowej za każdym razem muszę się tego uczyć na nowo, że nie ma czegoś takiego jak "pewniak" czy nawet prawie "pewniak". Pamiętam, jak na pierwszej, organizowanej przez nas konferencji w maju 2017 roku, jeden z naszych Subskrybentów kwestionował nasze inwestycje w spółki gamingowe a zamiast tego uważał że Budimex jest "pewniakiem" na kolejne lata. Z jakiś przyczyn zapamiętałem tę konwersację z moim uczniem, którą uskuteczniliśmy wtedy przy szkaleneczce dobrego whiskey. To było kiedy "Budi" był na prawie absolutnym szczycie i był handlowany po ponad 200 zł a teraz jego akcje są warte 112 zł (cena zamknięcia z 25.02.2019). Ku przemyśleniu, piszę ten wstęp i w celach edukacyjnych aby kolejny raz wbić również sobie, że na giełdzie nie ma pewniaków. Jak ktoś podchodzi do giełdy z pozycji pewności czy też radykalnym przekonaniu o swojej racji, to prędzej czy później polegnie z kretesem.

Take-Two Interactive był dla mnie cenną lekcją za którą jestem rynkowi bardzo wdzięczny i tak Japończyk w jakimś zaibatsu biłem sam sobie brawo, że odniosłem tę porażkę, że wykryłem błąd w moim podejściu i że otrzymałem bezcenną lekcję pokory na przyszłość.

Inwestor sukcesu nigdy się nie powinien tłumaczyć - to tylko moja wina i nie ma żadnych wytłumaczeń na stratę ponad 13% na tej pozycji, do jakiej sie dopuściłem.

Mogę tylko napisać edukacyjnie (absolutnie nie próbując się usprawiedliwiać), że zawiódł mnie prezes tej korporacji, który zamiast wziąć o wiele gorsze wyniki od oczekiwań na klatę zaczął się przechwalać jakie to te wyniki rzekomo są wspaniałe i ... lepsze od oczekiwań (sic!). Dla mnie takie naginanie faktów i zaprzeczania rzeczywistości dyskwalifikuje CEO jako wiarygodne żródło informacji - ja z taką osobą już raczej nie rozmawiam a tym bardziej jej nie ufam, nie wspominając o powierzaniu mojego cennego kapitału! Ten przykład pokazuje jaką wysoką kulturę posiadają nasi CEO z polskiego podwórka - Adam Kiciński z CD Projektu i Grzegorz Miechowski z 11 bit studios. Jeśli coś ich spółkom nie wychodzi, jeśli sprzedaż jest gorsza od ich oczekiwań to nie owijają w bawełnę tylko szczerze o tym mówią. Tak było w przypadku słabej sprzedaży "Wojny Krwi" produkcji CD Projektu - spółka wcale nie musiała o tym wspominać w oficjalnym raporcie z wynikami za III kw. 2018 a jednak to zrobiła i za to uważam, należy im się wielkie szacunek. Tak było i jest w przypadku segmentu wydawniczego 11 bit studios, który nie osiąga jak do tej pory pokładanych w nim nadziei inwestorów a prezes z niebywałą szczerością przyznał, że może być problem ze znalezieniem kolejnych, dobrych gier do wydania w kolejnych latach. Nasi prezesi wręcz ograniczają zatem oczekiwania inwestorów (i bardzo dobrze!) zamiast pompować balonik, jak to miało miejsce w przypadku Take-Two przed premierą Read Dead Redemption 2.

Po osiąnięciu straty ponad 13% na Take-Two postanowiłem sprzedać wszystkie posiadane przeze mnie akcje tej spółki. Uważam, że skoro podczas największego odbicia indeksu S&P 500 w historii jej akcje nie rosną a wręcz o zgrozo - spadają, to coś tam musi się dziać bardzo niedobrego.

Poniżej wykres tygodniowy Take-Two Interactive (kliknij aby powiększyć):

źródło: xStation

Nigdy nie płacz nad rozlanym mlekiem

Mógłbym się samobiczować jeszcze bardzo długo ale ze względu na to, że nie jestem masochistą, to zaprzestanę już pisania o Take-Two. Być może wrócę do tematu ale na o wiele niższych poziomach - ok. 70 USD, gdzie przebiega w tej chwili średnia 200-tygodniowa, ta sama, która powstrzymała spadki na Apple i Facebooku.

Inwestor z krwi i kości zarówno się nie usprawiedliwia, jak i nigdy nie płacze nad rozlanym mlekiem. Porażka i szybkie powstawanie po ciosach, to jest to co odróżnia, moim zdaniem dobrych inwestorów od wybitnych. Podobnie jak w sporcie - przykładowo wybitny bejzbolista po nieudanych próbach nie może się zrażać tylko musi być cały czas równie bardzo skupiony przed kolejną nadlatującą w jego kierunku piłką. To przecież naturalne, że nawet najlepszy zawodnik w historii za jakiego wielu uważa słynnego Teda Willliams z Boston Red Sox nie był w stanie trafiać za każdym razem. Musiał być natomiast cały czas mocno skupiony aby przejściowe niepowodzenia i gwizdy na trybunach kibiców przeciwnych drużyn nie wybiły go z rytmu i nie sprawiły że przegapi dobrą okazję na homerun.

Zakupiłem zatem akcje Kraft Heinz, przedsiębiorstwa znanego chyba większości z nas, producenta między innymi keczupu, w Polsce właściciela marki i zakładów "Pudliszki" od 1997 roku.

Spółka zawiodła ostatnio na całej linii i praktycznie wszystko co mogło złego ją spotkać, to ją spotkało - podała wyniki sporo poniżej oczekiwań analityków, obcięła dywidendę (w USA utrzymywanie stałej wypłaty to niemalże świętość!) oraz żeby tego było mało - jest podejrzana o zafałszowanie wielkości kosztów na kwotę 25 mln dolarów i trwa w tej sprawie dochodzenie amerykańskiego SEC (odpowiednika naszego KNF). Nic gorszego, przynajmniej w krótkim terminie nie mogło spotkać tego konglomeratu i nic dziwnego, że reakcja rynku była bardzo paniczna - kurs tąpnął w piątek aż o 27,5% (!). Coś takiego na dużej spółce o tak wielkiej kapitalizacji zdarza sie niezmiernie rzadko, a tym bardziej w przypadku spółek, w które zainwestował słynny Warren Buffett - tak, to nie pomyłka, największy inwestor w historii wciąż posiada udziały w tej spółce, które są warte ponad 14 mld $ i od czasu kiedy w nie zainwestował przyniosły mu stratę 10 mld $ (!). W najnowszym wywiadzie dla CNBC z wczoraj, "Wyrocznia z Omaha" przyznał zdecydowanie, że nie zamierza sprzedawać akcji Kraft Heinza i że wciaż uważa go za wspaniałą firmę. To dla mnie było potwierdzeniem słuszności mojego pomysłu inwestycyjnego, gdyż oczekiwałem właśnie jasnej deklaracji Buffetta odnośnie przyszłości tej pozycji w jego portfelu. Skoro nie będzie podaży z Berkshire Hathaway, to wychodzę z założenia, że kto miał się wysypać, to się już w większości wysypał z tych akcji. Pamiętajmy, że akcje Krafta Heinza są już 62% poniżej szczytu z 2017 roku. No cóż, kto nie ryzykuje, ten szampana nie pije.

Wykres tygodniowy Kraft Heinza (kliknij aby powiększyć):

Jak widać, kurs w sposób nienaturalny runął bardzo mocno w dół a spadki przybrały formę klasycznego "selling climax" (klimakterium sprzedaży) po którym powinno teoretycznie nastąpić odbicie. Myślę że kurs w przeciągu roku, dwóch ma dużą szansę na powrót do średniej 200-tygodniowej, która wypada mniej wiecej na 54 $, więc do wyjęcia jest jakieś 58% od ceny wczorajszego zamknięcia. Oczywiście istnieje wciąż bardzo duże ryzyko ponownego zawału kursu i zejścia na niższe poziomy - wtedy będę musiał przyznawać się do kolejnego błędu. Ewentualną porażkę przyjmę z należytą godnością - po męsku. Spółka wypłaca dywidendę, więc jest duża szansa na to, że jeśli sprawy przyjmą pomyślny obrót, stanie się pozycją wybitnie długoterminową, którą przekażę być może w spadku moim dzieciom.

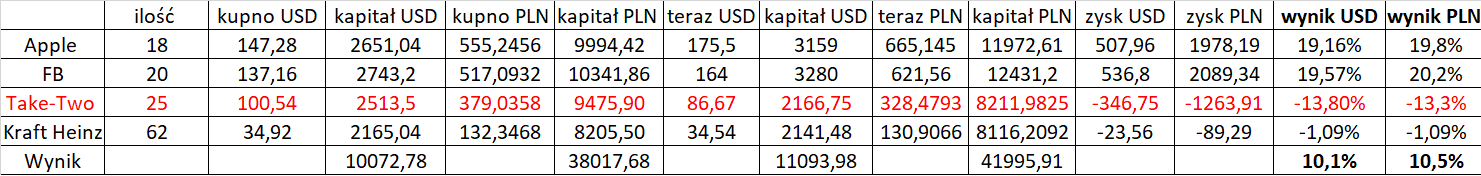

Poniżej aktualny stan portfela (dane z wczoraj, tj. 25.02.2019) - na czerwono zaznaczyłem zamkniętą, stratną pozycję na Take-Two Interactive (kliknij aby powiększyć):

Jak widać, wciąż jestem na 10% plusie na całym portfelu, co nie ukrywam, daje mi spory komfort psychiczny przy podejmowaniu kolejnych decyzji.

Jeśli chcesz inwestować w akcje amerykańskie na Wall Street, to możesz otworzyć rachunek w XTB, z którego ja korzystam - poniżej mój link afiliacyjny:

Rejestruję rachunek w XTB oniline <<LINK>>

Otrzymuję wynagrodzenie od XTB za każdy otworzony rachunek ale nie wpływa to absolutnie na warunki jakie oni Tobie oferują. Uważam zupełnie obiektywnie, że oferta akcji zagranicznych jest po prostu bardzo korzystna (tylko 0,12% prowizji a dywidendy są wypłacane po potrąceniu podatku z kraju pochodzenia).

Nie polecam natomiast ani forexu ani CFD - ja inwestuje tylko i wyłącznie w realne akcje!

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższym artykule są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całości zainwestowanego kapitału!