5 argumentów za inwestowaniem na polskiej giełdzie

Poniżej moje argumenty za inwestowaniem na polskiej giełdzie właśnie teraz (UWAGA: NIE JEST TO WPIS SPONOSOROWANY NA ZLECENIE GPW! 😀).

1) Tania wycena polskiego rynku jako całości

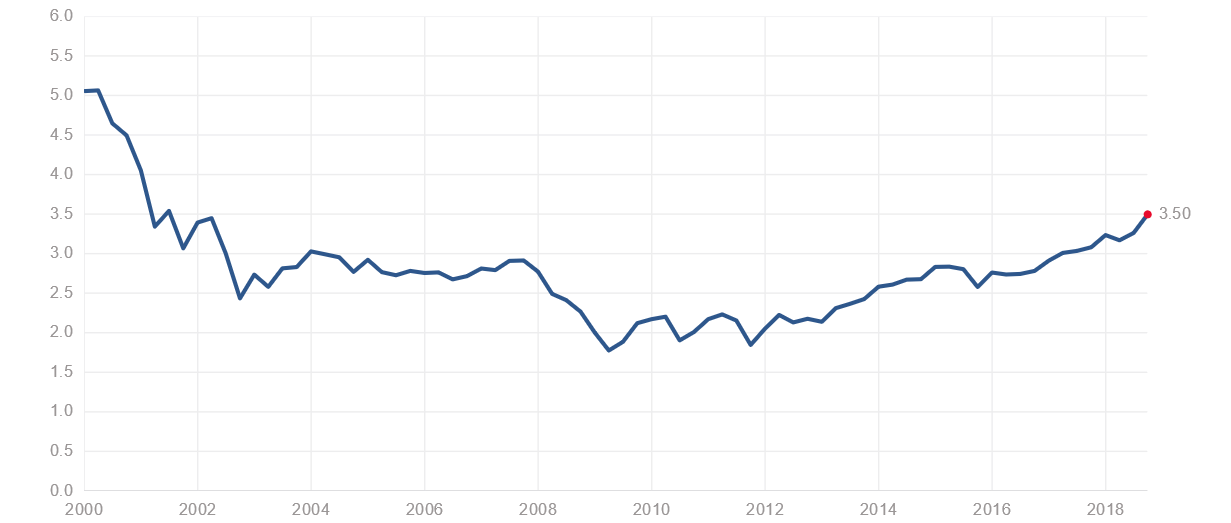

Najbardziej popularne wskaźniki wyceny fundamentalnej dla najszerszego indeksu WIG wynoszą wręcz książkowe - C/Z (cena do zysku) = 10,79, C/WK (cena do wartości księgowej) = 0,93, stopa dywidendy (div yield) = 3%.

Dla porównania analogiczne odczyty dla rynku amerykańskiego (S&P 500 - stan na piątek 28.09.2018) wynoszą odpowiednio: C/Z = 24,4, C/WK = 3,5 ,stopa dywidendy = 1,8%.

Dla mniej zorientowanych - im niższa wartość C/Z i C/WK tym lepiej.

Jeśli C/Z wynosi 10 jak u nas to oznacza, to że średnio kupujemy za 10 zł teoretycznie 1 zł zysków netto polskich spółek za ostatnie 12 miesięcy raportowanych wyników.

Jeśli C/WK wynosi 0,93 to oznacza, że teoretycznie za 93 groszy kupujemy 1 zł majątku notowanych na GPW przedsiębiorstw.

W USA kupują już naprawdę bardzo odważnie płacąc aż 3,5 dolara za 1 dolara majątku spółek z S&P 500 czy aż 24,4 dolara za 1 dolara zysków spółek za ostatnie 12 miesięcy!

Jednym zdaniem można określić obecną sytuację w ten sposób, że u nas jest bardzo tanio a w USA bardzo drogo.

Poniżej wykres wskaźnika C/WK dla amerykańskiego indeksu S&P 500.

2) Awans do grona rynków rozwiniętych

Wszelkiej maści analitycy, dziennikarze według mnie mocno bagatelizują fakt przekwalifikowania naszego rynku z grona emerging markets (rynków rozwijających) do rozwiniętych przez dostawcę indeksów - londyńską firmę FTSE. Komentatorzy skupiają się głównie na czysto matematycznych przelicznikach udziału polskich akcji w indeksach FTSE, co faktycznie, krótkoterminowo spowodowało większą podaż akcji (zarządzający funduszami ETF musieli pozbywac się akcji bo bilans po zmianach był ujemny) i mogło mieć spory wpływ na ostatnią przecenę. W długim terminie jednak, taki awans jest bezsprzecznie pozytywną informacją. Kwestionować awans do krajów rozwiniętych, to tak jakby rodzic wolał zostawić swoje dziecko w podstawówce, zamiast posłać do liceum, argumentując, że w liceum będzie miał większą konkurencję ambitiejszych dzieci.

Nasz udział w indeksie krajów rozwiniętych FTSE faktycznie mocno spadnie do zaledwie 0,154% ale spójrzmy na to jako zdecydowanie na okazję niż coś negatywnego. Przecież z tak niskiego pułapu jest wielki potencjał na wzrost naszego udziału - dość powiedzieć, że Hiszpania ma 1% (6,5 razy więcej) a Szwajcaria aż 3% (prawie 20 razy więcej niż my!) a ich giełdy są większe od naszej, pod względem kapitalizacji odpowiednio o 4 i 10 razy. Teoretycznie mamy zatem szansę na to aby nasz udział w indeksie wzrósł tylko i wyłącznie ze względu na naszą wielkość o średnio 80%! Obecnie fundusze posiadają po awansie polskie akcje za ok. 300 mln dolarów (1,1 mld zł) i dodatkowo powinny zwiększać w kolejnych latach zaangażowanie według mnie o kolejne 800 do 1 mld zł. Do tego należy dodać awans do drugiego prestiżowego, niemieckiego indeksu - Europe Stoxx 600 i popyt na polskie akcje tylko z tego tytułu wzrósł o 150 mln dolarów.

Zapominamy moim zdaniem jednak o bardzo istotnym czynniku jakim jest sam prestiż i wyrabianie sobie marki, wśród międzynarodowych inwestorów. Ostatnie lata udowodniły, że szczególnie w niepewnych czasach wielki kapitał raczej trzyma się postrzeganych jako super bezpieczne rynków rozwiniętych niż szuka szczęścia na peryferiach. Z pewnością zwiększy się płynność na naszej giełdzie, oraz jej przewidywalność - kapitał nie będzie napływał i odpływał za każdym razem jak jakiś kacyk w bananowej republice zrobi rewoltę 😀

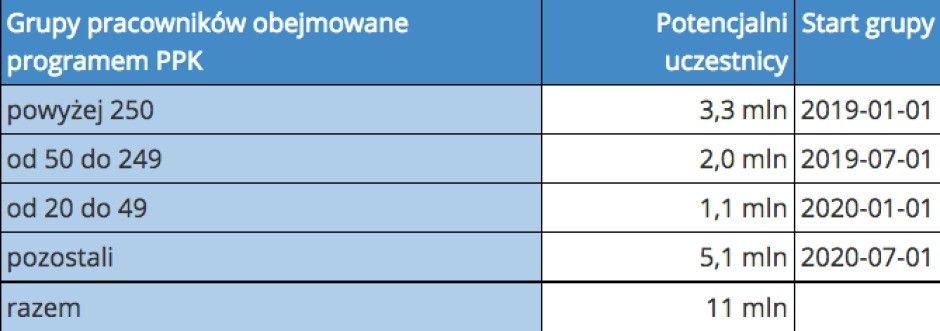

3) PPK (Pracownicze Programy Kapitałowe) wchodzące od II półrocza przyszłego roku

W przyszłym roku ma wejść wielki rządowy program mający uzupełnić obecny III filar (OFE) i w przyszłości zabezpieczyć emerytury polskiego społeczeństwa. Będzie on polegał na domyślnym przypisaniu każdego pracującego obywatela i pobierania łącznie aż 3,5% z jego pensji brutto, przy czym o 2% ma pochodzić niejako od pracownika, zmniejszając jego pensję na rękę, a kolejne 1,5% ma dokładać pracodawca. Program będzie wprowadzany etapami, począwszy od przyszłego roku - ambitnie, oficjalnie podawany termin to 01.01.2019 ale realnie należy spodziewać się jego startu z początkiem drugiego półroczna 2019.

Ministrstwo Finansów spodziewa się, że trwała partycypacja w programie wynisie 75% (bazując na doświadczeniach krajów rozwiniętych, które takie programy wprowadziły, jak choćby USA, Szwecja czy Australia gdzie ten udział dochodzi do 90%).

Poniżej symulacja ilości osób wchodzących do programu w oparciu o założenie 75% partycypacji (75% pracowników się nie wypisze i będzie dobrowolnie uczestniczyć):

źródło: PAP

Gdzie będzie lokowana kasa odprowadzana z pensji Polaków?

PPK to będzie wedłu mnie po prostu następcami OFE (Otwartycyh Funduszy Emerytalnych), które mają być zlikwidowane a 80% ich aktywów przelane na konto FDR (Fundusz Rezerwy Demograficznej). Pisałem w poprzednim artylule, że rola OFE została wpierw zmarginalizowana do zera a obecnie są one wręcz ciężarem dla rynku kapitałowego, bowiem sprzedają rocznie akcji o wartości ok. 3,5-4 mld zł.

Pieniądze pobierane z pensji obywateli będą zatem kierowane na rynek kapitałowy, tak jak działo się to w przeszłości w przypadku OFE - mniejsza część szła na rynek akcji (ok. 30-40%) a większa 60-70%) na rynek obligacji rządowych i korporacyjnych.

Według różnych szacunków po roku 2021 na rynek kapitałowy łącznie ma płynąć z tego tytułu kilkanaście miliardów złotych - oczywiście w zależności od stopnia partycypacji Polaków. Mówi się o nawet 15-10 mld zł, co byłoby odrobieniem z nawiązką straty po zmarginalizowaniu roli OFE w 2014 roku, a co tak mocno ciężyło naszej giełdzie przez ostatnie 4 lata.

4) Inflacja zje zyski z lokat i obligacji

Posiadacze niskooprocentowanych lokat i obligacji powinni przygotować się na inflacyjne tsunami, które wyczyści skutecznie ich oszczędności - nie dość że te dziadowskie oprocentowanie nie będzie w stanie pokryć spadku siły nabywczej pieniędzy to jeszcze zanotują realne straty (oprocentowanie będzie sporo niższe niż inflacja). Co z tego, że otrzymasz co roku 3% odsetek jak za swój kapitał będziesz mógł kupić o kilkanaście procent mniej towarów i usług?

Giełda akcji natomiast jest doskonałym narzędziem do zabezpieczenia się przed inflacją, bo wślad za wzrostem cen w gospodarce firmy podnoszą ceny za swoje produkty i usługi, generują wyższe przychody, zyski i wypłacają wyższe dywidendy.

5) Skrajne zniechęcenie społeczeństwa do giełdy akcji

Na rodzinnych spotkaniach lepiej nie chwalcie się, że inwestujecie, bo albo Was wyśmieją, albo obrażą się na Was, bo przypomnicie im o ich stratach. Wprawdzie w ostatniej ankiecie SII udział byków, czyli osób pozytynie postrzegających nasz rynek wzrósł nieoczekiwanie do 40%, ale to wciąż bardzo niski relatywnie odczyt. Gdyby zrobić podobną sondę na ulicach polskich miast to prawdopodobniej wynik mieściłby się w granicach 5-10%.

Giełda nie jest po prostu sexy a afery Getbacka i Altusa nie pomagają. Z drugiej jednak strony to kiedy kupować jak nie podczas skrajnego pesymizmu i strachu? Sam wielki Warren Buffett przecież od lat powtarza - "bądź chciwy, gdy inni się boją".

W każdym razie, ja osobiście mam wysokie zaangażowanie w polskich akcjach i wciąż je zwiększam. Dzisiaj zakupiłem przykładowo 100 akcji PKN Orlen do portfela dywidendowego z myślą o zabezpieczeniu mojej emerytury.

Bardziej bowiem wierzę w to, że biznesy z rentownością kapitału własnego na poziomie 18% dadzą mi zarobić w długim terminie więcej niż te marne lokaty na 1,5% czy obligacje góra 5%.

PS: uprzedzając pytania "Panie Albercie, a jak Ameryka spadnie to co?" - odpowiadam, że możesz tak czekać jeszcze może 3, może 5 może 10 lat w oczekiwaniu na krach a on jak na złość nie będzie nadchodził. Ludzie po II WŚ też byli przekonani, że za kilka lat będzie kolejna III WŚ ale na szczęście do dzisiaj cieszymy się pokojem na świecie. Podobnie może być z giełdą akcji - weterani będą przecierali oczy ze zdumienia podczas gdy rynek powróci do swojej pierwotnej roli czyli wymiany cegiełek firm płacących regularnie dywidendy.

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44