A jak nie dywidenda to co? Złoto? Obligacje? Lokaty? Surowce?

Ile kapitału powinno się inwestować na giełdzidzie akcji?

Przyjęło się sądzić, że powinno się inwestować tyle pieniędzy ile wyjdzie nam z prostego równania - od 100 odejmujemy nasz wiek i wynik mówi nam ile procent posiadanego kapitalu możemy dość bezpiecznie lokować na giełdzie. W moim przypadku jest to już praktycznie tylko 60% (z każdym rokiem niestety ten odsetek obniża się o jeden procent i nie chce za cholerę wzrosnąć 🙂), bo okrągły jubileusz zbliża się w maju 🙂

Zakładając zatem że mam 100 000 zł oszczędności, to zgodnie z przedstwionym powyżej wzorem, mogę w dość bezpieczny sposób, przy umiarkowanym ryzyku inwestować w akcje co najwyżej 60% czyli 60 tys. zł - pamiętajmy, że jest to górna granica i nie jest wcale żadnym przykazem aby inwestować maksymalny, dopuszczalny limit. Jesli ktoś ma większą skłonność do ryzyka, to jeśli właśnie stuknęła mu 40-tka, tak jak mi stuknie w maju, to może inwestować zaledwie 30%, albo jeszcze mniej - 20 czy nawet tylko 10% swoich oszczędności. Tutaj nie ma bariery w dół i absolutnie nie zamierzam nikogo jak to się mówi, na siłę uszczęśliwiać i namawiać do inwestowania na giełdzie. Wiem z doświadczenia, że kobiety mają o wiele większą, jak to się fachowo mówi - awersję do ryzyka, czyli wolą "mieć 2,5% rocznie w garści, niż dywidendę 7% na dachu" 😀 To się coraz bardziej zmienia, wraz z emancypacją i większą edukacją społeczną - na szczęście nie jesteśmy państwem muzułmańskim jak Arabia Saudyjska czy Iran, gdzie kobiety nie tylko nie inwestują ale nie mają wręcz prawa nawet starać się o podobne stanowiska pracy co mężczyźni, ale pomimo tego, dostrzegam wciąż dużą zaściankowość naszego kraju.

Pamiętajmy, że giełda akcji jest ryzykowna i to się zgadza - przy braku odpowiednich umiejętności i doświadczenia, grając (zamiast inwestować czyli spekulując), można stracić nawet cały kapitał. Jeśli ktoś gra jak to się mówi - "na pałę", bez żadnego systemu, ulegając emocjom i będąc nimi targanym, to efekt będzie katastrofalny. Zgadzamy się zatem, że inwestycje źle prowadzone, przez osoby bez odpowiedniego doświadczenia i umiejętności są bardzo ryzykowne. To się powinno pisać przy okazji każdego folderu reklamowego funduszy inwestycyjnych czy biur maklerskich, a ja zawsze taką krótką informację tej treści umieszczam pod każdym moim artykułem na blogu i w każdym materiale dla moich Subskrybentów.

Z drugiej strony patrząc, to czy nie jest ryzykowna jazda samochodem? Czy nie jest ryzykowna podróż samolotem - nawet z najlepiej wyszkolonym pilotem? Do czego zmierzam?

Otóż ośmielę się zauważyć, że praktycznie wszystko co jest efektem postępu ludzkości jest ryzykowne - począwszy od wspomnianych wyżej środków transportu, poprzez medycynę (każdy lek ma skutki uboczne a każda operacja nawet w najbardziej renomowanej klinice może się nie udać), a w kończąc na Internecie, gdzie codziennie pada ofiarą oszustw finansowych z pewnością kilka lub kilkanaście tysięcy ludzi, żeby nie wspomnieć o innych przestępstwach. W ostatnich dniach i tygodniach okazuje się, że nawet zwykłe oddychanie powietrzem bez maski tlenowej jest wielce ryzykowne...

Żyjemy w środowisku w którym nieustannie jesteśmy poddawani ryzyku, z tymże na niektóre jesteśmy już zupełnie zobojętnieni - wypadki samochodowe, w których codziennie giną ludzie w liczbie większej niż na wojnach spływają po nas jak po kaczkach. Ktoś ginie w wyniku nieudanej operacji - no cóż pewnie nie miał farta... Kolejny atak z użyciem ciężarówki w Niemczech, Francji czy Izrealu - ale przecież to nas nie dotyczy...

Nie ma zatem co demonizować giełdy papierów wartościowych - tu z pewnością nie utracimy życia, co najwyżej część swoich oszczędności (bo jak napisałem wcześniej nigdy nie inwestujemy całego kapitału!) ,ale jeśli będziemy inwestować zgodnie z obraną wcześniej strategią inwestycyjną, to być może nie staniemy się z tego powodu bardzo bogaci ale cholernie trudno będzie nam zbiednieć 🙂

OK, już wiemy, że inwestujemy na giełdzie tylko część swoich nadwyżek finansowych, których nie będziemy potrzebować przez okres zamierzonej inwestycji, oraz że inwestowanie w akcje wiąże się z ryzykiem utraty kapitału, jeśli będziemy to czynili w nieodpowiedni sposób. Możemy zatem przejść do kolejnego etapu a mianowicie wyboru sposobu inwestowania.

Jak inwestować na giełdzie jeśli nie ma się na to kompletnie czasu, nie chce otwierać rachunku inwestycyjnego, bawić się w rozliczanie corocznych PIT-ów?

Bardzo częstym problemem wielu ludzi jest notoryczny brak czasu - to po pierwsze, a po drugie, że zwyczajnie ich inwestowanie nie pasjonuje i nie chce im się nawet otwierać rachunku inwestycyjnego, nie wspominając o dokonywaniu nawet kilku - kilkunastu transakcji rocznie i późniejszej konieczności wypełniania i wysyłania PIT-ów. No cóż są wśród nas ludzie zaganiani, którzy chcą po prostu maksimum swojej energii spożytkować na wykonywanej pracy zawodowej, wiedząc, że niepotrzebne nerwy mogą wpłynąć na ich performance w robocie lub własnym biznesie. Ja sam łapię się na tym, że podczas już kilkunastoletniego prowadzenia bloga, nie mogę skupić się na spokojnym pisaniu artykułu czy przygotowywaniu prezentacji na webinar, jeśli mam otwarte zbyt duże pozycje, albo jeśli na giełdzie po prostu dużo się dzieje i nie chcę stracić okazji albo do zarobku albo...ochrony kapitału. Czasem lepiej jest zatem powierzyć kapitał w ręce zawodowców czyli zakupić jednostki funduszy inwestycyjnych i ja tak uczyniłem inwestując na jednym z rynków zagranicznych.Nie znałem zupełnie tego rynku i ani nie miałem ochoty zbytnio zagłębiać się w jego specyfikę (od lat podkreślam, że chcę do mistrzostwa doprowadzić inwestowanie na własnym podwórku), ani nie miałem zbytnio nawet na to możliwości - jedyną alternatywą było kupno ETF (Exchanged Traded Fund) czyli instrumentu odwzorowującego idealnie zachowanie się głównego indeksu tego rynku zagranicznego. No dobra, ale wyobraźmy sobie kogoś, kto w ostatnich 5 latach zdecydował się na kupno ETF na WIG lub jeszcze gorzej na WIG20... jego wynik oscylowałby w okolicach kilku-kilkunastu procent, podczas gdy dobrze wyselekcjonowane spółki dały zarobić po kilkaset, a w niektórych przypadkach nawet ponad 1000%. Jestem zatem osobiście wielkim fanem selekcji spółek (stock picking) zamiast kupowania biernych instrumentów typu ETF, nawet jakby miałoby być to rozwiązanie tańsze ze względy na koszty i z pozoru bezpieczniejsze (ktoś kto zainwestował w ETF w Japonii w 1990 roku ten do dzisiaj jest mocno w plecy). Właśnie takiej selekcji najlepszych akcji dokonują zarządzający funduszem inwestycyjnym. Płacimy wyższe koszty roczne za zarządzanie (ok. 4%) ale mamy szansę pobić indeks i zarobić sporo więcej.

Zamiast zatem kupować ETF zaufałem profesjonalistom, wierząc, że stosując odpowiednią selekcję spółek można spokojnie pobić rynek, co nie chwaląc się, wiem z własnego doświadczenia. Na razie jestem z tego wyboru zadowolony ale oczywiście nie należy nigdy chwalić dnia przed zachodem słońca - w każdym razie, ja podjąłem w pełni świadome ryzyko, inwestując wybitnie długoterminowo i kupując w momencie kiedy rynek akcji był zdecydowanie zdołowany i panowała klasyczna bessa. Postąpiłem zatem w myśl zasady słynnego amerykańskiego inwestora, mojego idola - Warrena Buffetta: "badź chciwy, gdy inni się boją".

A jeśli nie akcje, to co? Lokaty? Obligacje? Surowce?

Po tym może nieco przydługim wstępie przechodzimy w końcu do meritum, a mianowicie w co wchodzić jeśli nie w akcje dywidendowe. Wiem, że razem z Maćkiem strzelamy sobie w tym momencie nieco w kolano, bo w końcu to przecież cykl o inwestowaniu w dywidendy, ale wstrzymajmy się jeszcze z ostatecznymi wnioskami.

Przejdźmy po kolei po każdej z możliwych alternatyw dla akcji, zaczynając od zwykłych lokat bankowych.

Lokata bankowa - błędnie pojmowana powszechnie jako depozyt, bo przecież jakby się wczytać w umowę, to jest to umowa pożyczki - my pożyczamy nasze pieniądze bankom na określony termin i te pieniądze u nich wcale nie leżą tam bezczynnie tylko bankierzy obracają nimi aby wykręcić lepszy zysk niż obiecany dla nas procencik. Powiem szczerze, że w obecnych czasach banki mają idealną sytuację wyjściową, bo oprocentowanie lokat jest bardzo niskie (góra 3% rocznie) a inflacja już puka do drzwi i niebawem wraz z podwyżkami stóp procentowych NBP będzie rósł WIBOR, przez co banki będą zarabiały więcej na odsetkach od udzielanych przez siebie kredytach. Dla nich zatem jest to świetny interes i takim pozostanie jeszcze długo - już widzimy to po wynikach banków za ubiegły rok, który wzrósł pomimo nałożenia na nie podatku przez nowy rząd PIS-u. Kolejna sprawa to gwarancja kapitału do 100 tys. euro, co w przypadku kogoś dysponującego grubymi milionami jest dość problematyczne - taki ktoś jest dobrym klientem sprzedawców kolejnego aktywa, które omówimy.

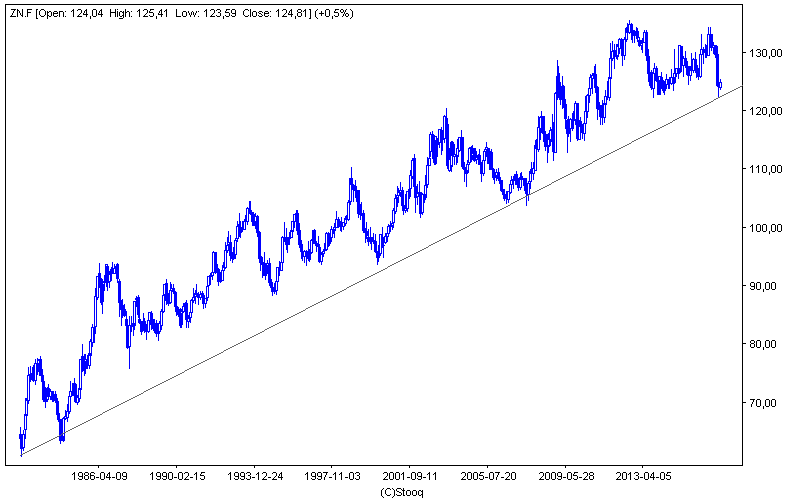

Obligacje - światowa, wielka hossa pokoleniowa na obligacjach trwa już blisko 33 lata - tak to nie pomyłka - proszę spojrzeć na poniższy wykres amerykańskich 10-letnich obligacji rządowych (kliknij aby powiększyć):

Jak widać, przez ostatnie ponad 3 dekady ceny obigacji nieustannie rosły, natomiast ich rentowności spadały (ceny obligacji i rentowności idą w przeciwnych kierunkach).

Poniżej wykres rentowności tych samych obligacji 10-letnich USA:

Na powyższym wykresie widać, że rentowność amerykańskich obligacji dosłownie tąpnęła w 1982 roku z rekordowych 15% na 1,45% w zeszłym roku (obecnie 2,4%).

Ciężko jest chyba znaleźć racjonalne uzasadnienie na inwestycje w obligacje płacące zaledwie 2,4% odsetek rocznie - przekładając to na giełdowy wskaźnik C/Z mówiący po ilu latach inwestycja się nam zwróci z corocznych zysków, uzyskujemy wartość 41,7. Ktoś kto kupuje dziś obligacje amerykańskie np. za 100 tys. dolarów, na zwrot z zainwestowanego kapitału w postaci odsetek będzie czekał blisko 42 lata. Dla porównania w chwili obecnej, ten sam wskażnik C/Z dla amerykańskiego rynku akcji wynosi 25 czyli że inwestor podwoi kapitał z samym zysków spółek o 17 lat wcześniej niż w przypadku obligacji.

Abstrahując zupełnie od porównania z akcjami, to kto przy zdrowych zmysłach inwestowałby w obligacje o 2,4% rentowności, podczas gdy realna inflacja (nie, nie ta oficjalnie podawana przez skorumpowane urzędy statystyczne, powiązane z rządami) wynosi już teraz blisko 10%, a przecież ona dopiero co się rozkręca i pewnie przybierze na sile podczas urzędowania Trumpa.

Poniżej wykres inflacji oficjalnie podawanej - CPI (czerwona linia) oraz tej realnej, konsumenckiej, liczonej według metodologi z 1980 roku według portalu ShadowStats:

źródło: ShadowStats.com

Zwykły konsument odczuwa utratę siły nabywczej swoich pieniędzy średnio o ok. 10% przez ostatnie lata, co jest ukrytym podatkiem narzucanym na społeczeństwo i karaniem depozytariuszy bankowych (stopy procentowe FED-u były bliskie zeru od 2008 roku, a ostatnio symbolicznie tylko podniesiono je do 0,75%). Nie trzeba być ekonomistą z wykształcenia aby wiedzieć, że inwestycja o zwrocie kapitału 2,4% rocznie przy realnie odczuwalnej inflacji bliskiej 10%, to nie jest najmądrzejszy pomysł.

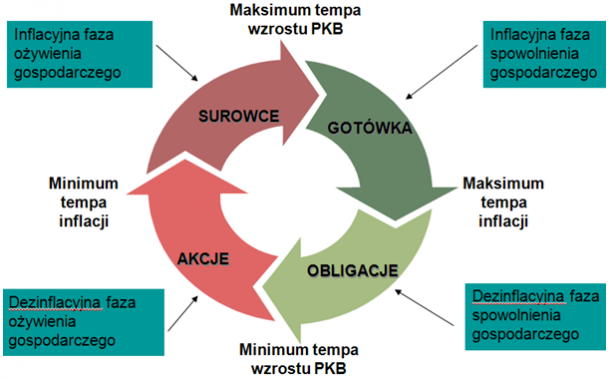

Surowce - tu pełna zgoda, bowiem surowce były tradycyjnie bardzo dobrym zabezpieczeniem przed inflacją (a już wiemy, że ona jest i nabiera tempa). Pomimo tego ja bym się jeszcze jednak szczególnie nie spieszył, bowiem po obligacjach najpierw następuje era akcji w której już moim zdaniem się znajdujemy, gdyż od ubiegłorocznego szczytu obligacji, obserwujemy nieprzerwany, bardzo silny przepływ kapitału z rynku obligacji na akcje. Dopiero po hossie na akcjach, nastąpi czas surowców z prawdziwego zdarzenia. Obecnie mamy przynajmniej w naszym kraju dopiero początek tej oficjalnej inflacji (w listopadzie mieliśmy pierwszy inflacyjny odczyt od kilku lat), zatem do inflacyjnej fazy ożywienia gospodarczego jeszcze mamy trochę czasu - uważam, że przynajmniej rok, może nawet dwa.

źródło: http://wojciechbialek.blox.pl/2015/02/Akcje-po-obligacjach.html

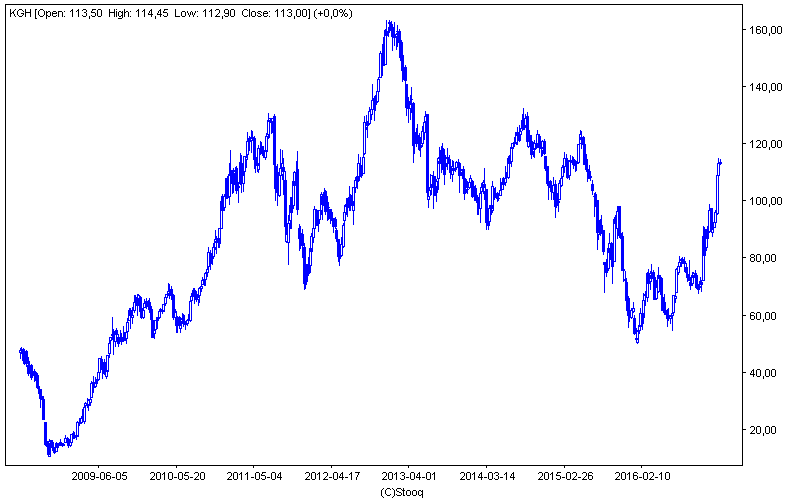

Oczywiście nic nie stoi na przeszkodzie aby akcje rosły wraz z surowcami, jak ma to miejsce w przypadku naszego "generała hossy" czyli KGHM- cena akcji miedziowego giganta wzrosła o ponad 120% od dołka z 2016 roku, który zbiegł się z obniżeniem ratingu naszego kraju przez agencję S&P.

Poniżej wykres KGHM:

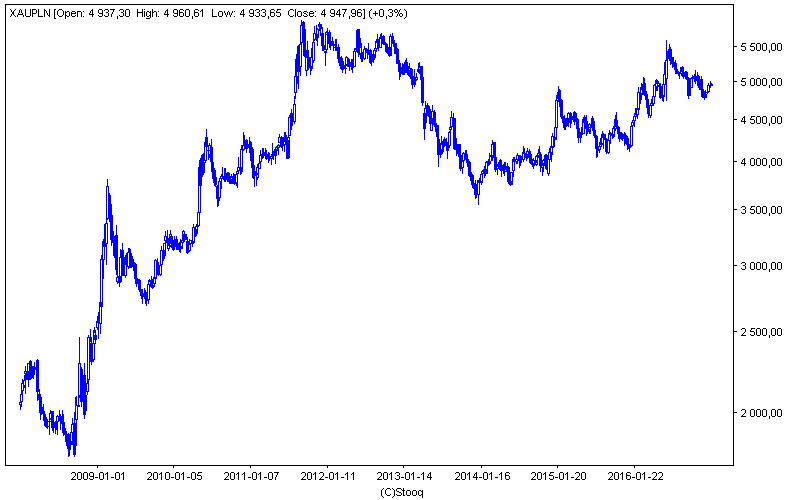

Okazuje się, że niezłą alternatywą dla akcji okazało się w ostatnich latach złoto, szczególnie jeśli weżmiemy pod uwagę jego wycenę w PLN - ze względu na drogiego dolara cena złota w nomen omen polskim złotym rośnie 🙂

Widać, że cierpliwi inwestorzy mogli zarobić przez ostatnie 7 lata ponad 150%. Złoto jednak nie wypłaca dywidendy i jest przez to aktywem bezproduktywnym - jej cena polega właściwie na umowie społecznej, polegającej na tym, że złoto jest czymś wartościowym. Kto wie, czy kiedyś takim aktywem nie stanie się np. zwykła woda?

PODSUMOWANIE:

Wiemy, że nie należy inwestować całości posiadanego kapitału i zawsze należy posiadać niezbędny bufor bezpieczeństwa w postaci oszczędności pozwalającej nam na przeżycie przynajmniej pół roku do roku, w przypadku utraty źródeł dochodu.

Jeśli wchodzimy na nowe, nieznane nam rynki, powierzenie swoich pieniędzy profesjonalistom z funduszy inwestycyjncyh nie jest żadnym wstydem a wręcz oznaką dużej inteligencji i rozwagi. Ja przykałdowo nie zainwestowałbym samodzielnie w surowce czy złoto, bo zupełnie się na tym nie znam - wolałbym powierzyć pieniądze profesjonalistom, którzy codziennie siedzą na tych rynkach i rozpracowują je na czynniki pierwsze.

Jeśli chodzi o to, w co ewentualnie zainwestować zamiast w akcje dywidendowe, to mnie nasuwa się właściwie oczywisty wniosek -jeśli miałbym zabronione inwestowanie w akcje, to zdecydowanie wybrałbym obecnie surowce. O tym dlaczego pisałem powyżej - przede wszystkim ze względu na to, że są idealnym zabezpieczeniem przed inflacją, mało tego - dają zarobić sporo więcej niż wynosi nawet ta nieoficjalna, skrywana przez elity inflacja. Druga sprawa, to moment w którym się obecnie znajdujemy jeżeli chodzi o cykl koniunktutralny - jesteśmy wciąż w Polsce podczas tzw. dezinflacyjnej fazy ożywienia gospodarczego (patrz rysunek wyżej) i powoli wchodzimy w fazę inflacyjną, podczas której królują właśnie surowce, a dosłownie masakrowane są lokaty bankowe i obligacje (nie nadążają za wzrostem cen w gospodarce i ludzie realnie na nich tracą!).

Osobiście z pewnością będę powoli rozważał zakup funduszy surowcowych poprzez BPH TFI, który jest partnerem naszej akcji. Ich fundusz surowcowy - "Globalny Żywności i Surowców<<LINK>>" zarobił przez ostatni rok zdrowe 24,6% a przecież faza surowców dopiero tak naprawdę przed nami 🙂

Więcej funduszy oferowanych przez BPH TFI znajdziecie tutaj - kliknij baner poniżej:

UWAGA: Ten artykuł jest częścią cyklu edukacyjnego "Dywidenda jak w banku, czyli o długoterminowym inwestowaniu oszczędności".

Akcję organizujemy wraz z Maćkiem Samcikiem, autorem najpopularniejszego bloga ekonomicznego w Polsce - "Subiektywnie o finansach"

Maciej Samcik – Dziennikarz ekonomiczny i bloger, od 1997 r. w dziale ekonomicznym „Gazety Wyborczej”. Pisze o giełdzie, ubezpieczeniach, funduszach emerytalnych i inwestycyjnych, bankach i finansach osobistych. Redaguje autorskie strony konsumenckie "Pieniądze Ekstra". Od 2009 r. prowadzi popularny blog interwencyjny "Subiektywnie o finansach" (ponad 200 tys. użytkowników miesięcznie oraz 31 tys. fanów na Facebooku). Autor pięciu książek o finansach osobistych (ostatnia: "Moje pierwsze kieszonkowe").

Laureat prestiżowych nagród dziennikarskich, w tym dwukrotnie Grand Press (za cykl tekstów poświęconych nieprawidłowościom w Spółdzielczych Kasach Oszczędnościowo-Kredytowych oraz dla najlepszego dziennikarza ekonomicznego), nagrody im. Władysława Grabskiego przyznawaną pod auspicjami Narodowego Banku Polskiego i nagrody im. Eugeniusza Kwiatkowskiego. Z wykształcenia ekonomista, absolwent Akademii Ekonomicznej w Poznaniu. Poza finansami interesuje się fotografią, historią najnowszą Polski, gra w tenisa.

Partnerami naszej akcji są: BPH TFI, GPW i SII.

W ramach akcji ukaże się 11 artykułów - po 5 na naszych blogach i 1 na stronie Stowarzyszenia Inwestorów Indywidualnych

Obejrzyj nagranie video z naszego webinaru z ubiegłego tygodnia - wprowadziliśmy do tematu inwestycji oraz przedstawiliśmy wiele dodatkowych argumentów aby rozpocząć inwestowanie:

Wejdź na stronę: www.dywidendajakwbanku.pl<<LINK>>

Tam zamieścilismy wszystkie materiały z I odsłony naszej akcji - 16 artykułów, 4 nagrania video i 3 webinary!

Zapisz się tam na darmowy newsletter naszej akcji - zero spamu, tylko matriały dotyczące naszej akcji i informacje od naszego partnera - BPH TFI.

Jest tam również już dostępne video z naszego ostatniego webinaru, wprowadzającego do II odsłony akcji.

Poniżej moje video-zaproszenie do udziału w naszej akcji 😀

Nasza akcja jest częścią inicjatywy SII, "OSZCZĘDZAJ NA EMERYTURĘ"

Do tej pory w ramach II odsłony naszej akcji ukazały się następujące artykuły:

"Dlaczego powinieneś inwestować na giełdzie? Albert Rokicki

"5 zasad, które pomogą Twoim pieniądzom" Maciej Samcik

"Idą wielkie zmiany w naszych oszczędnościach" Maciej Samcik

"Dlaczego powinieneś inwestoać w spółki dywidendowe?" Albert Rokicki

"Kwartalna dywidenda niezbędna do upowszechnienia długoterminowego inwestowania" Michał Masłowski

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44