10 powodów na koniec paniki

Poniżej moje, subiektywne argumenty za tym, że dołek na giełdzie jest albo już teraz albo jesteśmy już bardzo blisko niego.

1) Skrajnie negatywny sentyment do inwestowania wśród profesjonalnych menadżerów funduszy inwestycyjnych

W najnowszej ankecie Bank of America/Merrill Lynch mieliśmy najgorszy odczyt w historii, w sensie - największa liczba zarządzajacych profesjonalnie pieniędzmi skapitulowała i opowiedziała się za redukcją akcji albo całkowitą ucieczką w obligacje lub na gotówkę!

Do tego rodzaju wskaźników należy podchodzi kontrariańsko, to znaczy, że jeśli są najgorsze odczyty w historii, wskazujące na ekstremalny pesymizm, to znaczy, że na giełdzie jest już bardzo tanio i pojawiają się wielkie okazje.

Jak widać na poniższej grafice, wskaźnik wręcz krzyczy "kupuj".

2) Powszechny, skrajny pesymizm do inwestowania w akcje

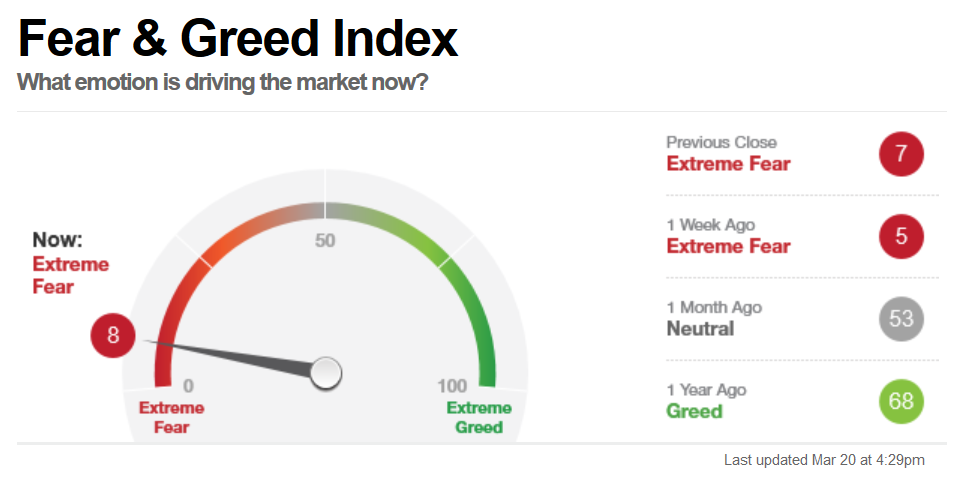

Popularny wskaźnik CNN Fear/Greed jes na jednym z najniższych poziomów w swojej historii i wynosi w tej chwili zaledwie 8 w skali od 1 do 100, wskazując na "ekstremalny strach". Tu podobnie, jak w przypadku punktu 1, należy podchodzić wybitnie kontrariańsko.

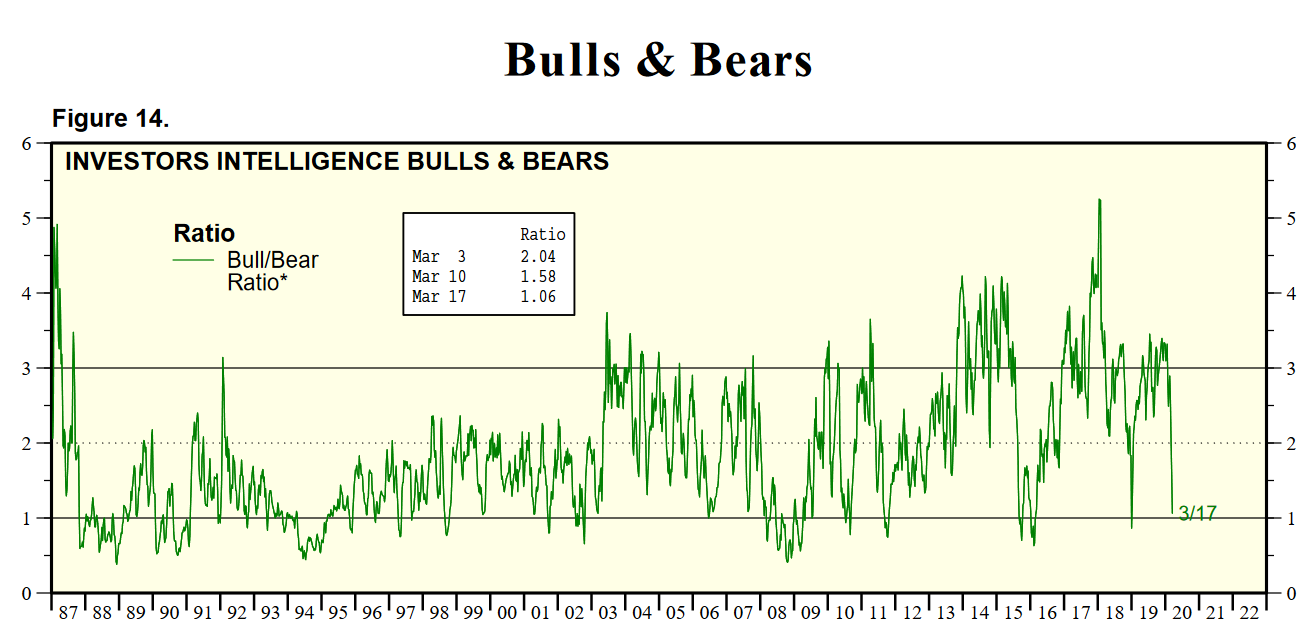

3) Autorzy inwestycyjnych newsletterów z USA też rzucili już ręcznikiem

Moi odpowiednicy z USA czyli autorzy inwestycyjnych newsletterów ostatnio też się w końcu poddali, po dość długim okresie uporu. To też dobry omen, bo w przeszłości oznaczał rychłe odbicie na giełdzie i to wielolenie z porównywalnych poziomów wskaźnika Bull/Bear.

4) Gigantyczne wsparcie monetarne banków centralnych

Banki centralne na czele z FED pompują w rynek morze gotówki a pamiętajm, że rynek finansowy i realna gospodarka to jednak dwa inne światy. Jeśli dasz mi 2 bilony PLN dzisiaj to chyba nie wątpiłbyś że nie tylko uda mi się powstrzymać już dzisiaj bessę ale również wywołam największą hossę w historii, nawet gdyby świat się walił.

FED rozpoczął już tym razem oficjalnie kupno obligacji rządowych i MBS (mortgage backed securities) za kwotę 700 mld USD a dodatkowo wspiera rynek codziennymi operacjami tzw. repo (takimi samymi jakie rozpoczął w piątek nasz NBP).

Te działania podsumowałbym w ten sposób - nie pytaj mnie czy da się wywołać hossę, daj mi tylko odpowiednią kwotę pieniędzy.

5) Bezprecedensowe wsparcie fiskalne - pomoc rządów

Nasz rząd asygnował na walkę z koronawirusem aż 10% PKB! Nawet zatem jeśli PKB spadnie o 5% w co szczerze wątpię, to wsparcie przecież jest o wiele wyższe a znając życie, to rząd w panice może je jeszcze powiększyć.

W USA planują zasilić gospodarkę programem pomocowym na łączną kwotę 1,2 bln USD czyli ok. 17% PKB!

6) Cena ropy naftowej spadła z 60 na 20 USD co jest wielką ulgą dla konsumenta i osłabionej gospodarki

Spadek o 20 USD jest porównywalnym stymulusem (wsparciem) dla gospodarki amerykańskiej co mniej więcej cięcie stopy procentowej przez FED o 1%!

Naleźy też pamiętać, że żaden krach w USA nie nastąpił bez tzw. "szoku naftowego" - zazwyczaj duże złamania następowały po tym, jak ropa notowała rekordy i zarzynała konsumenta i transport, jak to miało miejsce w 2008 roku.

7) Ceny akcji wzróciły do poziomów z 2009, kiedy nasz PKB był o 27% niższy niż obecnie!!!

Poniżej wykres WIG20 i zameldowanie się indeksu na dołkach z 2009 roku:

Gdzie tu logika? Jedyne rozwiązanie tej absurdalnej sytuacji to stwierdzenie, że giełda i gospodarka, to niestety dwa, zupełnie niezależne od siebie byty, a rynki finansowe są pchane w górę i w dół głównie przez emocje ludzkie. Jeśli giełda potrafiła przez 10 lat spadać pomimo tego że nasz PKB wzrósł o 38% to należy obalić pogląd o korelacji z realną gospodarką raz na zawsze.

Uważam, że teraz paradoksalnie, dla odmiany giełda może przez 10 lat rosnąć, pomimo gorszego wzrostu PKB! Jeśli spółki notowane na giełdzie będą silniejsze od reszty firm, borykających się z problemami, to mogą być traktowane jako tzw. "bezpieczna przystań" - na zasadzie PZU sobie poradzi, pomimo tego że kilku ubezpieczycieli zbankrutuje, to samo tyczy Budimexu, LPP czy Amrestu. Pamiętajmy że stare, giełdowe powiedzenie brzmi "prędzej chudy umrze, niż gruby schudnie".

8) Inflacja pomoże w odbiciu

Obecnie w Polsce mamy już 4,7% inflacji oficjalnie podawanej przez GUS a każdy chyba się zgodzi, że ta odczuwalna przez zwykłego Kowalskiego jest już powyżej 10%. Firmy mogą zatem w pełni usprawiedliwiony sposób podnosić ceny na towary i usługi, co spowoduje wyższe przychody i zyski a także dywidendy. Wystarczy spojrzeć na wykres argetyńskiego indeksu Merval aby zrozumieć o co mi chodzi - pomimo fatalnej sytuacji w realnej gospodarce na giełdzie w Buenos Aires mieliśmy przez ostatnie lata nieustanne wzrosty i była ona wręcz liderem hossy. To zawdzięczają właśnie inflacji, przed którą akcje są idealnym zabezpieczeniem, według mnie lepszym niż złoto.

9) Rentowności obligacji najniżej w historii!!!

W Polsce rentowność 10-letnich obligacji rządowych wynosi już poniżej 2% a w USA tylko 0,83! Gdyby obligacja była akcją spółki, to by oznaczało że wskażniki C/Z wynoszą dla nich odpowiednio 50 w Polsce i aż 120 w USA. Inwestor musiałby czekać aż 120 lat na zwrot zainwestowanego przez siebie kapitału z tak śmiesznie niskich odsetek! To jest absurd stulecia i będą to opisywać w książkach ekonomicznych mądre głowy po wszeczasy, a wszystko za sprawą mikroskopijnej, niewidzialnej ręki wirusa...

W momentach rekordowo niskich rentowności obligacji w przeszłości następował przepływ kapitału właśnie z nich na rynek akcji. Tak było w 2009 roku, potem w 2012 roku i ostatnio po Brexicie w 2016 roku - dlaczego nie miałoby stać się tak i tym razem?

10) Światowa medycyna dopisze ten punkt prędzej czy później - pytanie tylko kiedy. Ja myślę, że szczepionka może być ogłoszona już w maju lub czerwcu.

Naukowcy z całego świata ze sobą współpracują i przy dziejszej technologii proces wynalezienia szczepionki może być o wiele krótszy niż normalnie, tym bardziej, ze przyjęto w wielu krajach warunki wojenne. Ja bym też nie wykluczał zniknięcia wirusa samoistnie wraz z pojawieniem się słońca i wysokich temperatur.

W każdym razie te powyższe 10 punktów nie pozwalają mi przestać być wielkim optymistą, takim samym, jakim byłem podczas poprzednich panik w roku 2012, 2014, 2016 czy ostatnio w 2018. Za każdym razem była to wielka okazja do akumulacji dobrych spółek jak CD Projekt czy PZU do portfela.

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całości zainwestowanego kapitału!