Czy na polskiej giełdzie jest tanio?

Ten artykuł jest częścią cyklu „DYWIDENDA JAK W BANKU, CZYLI O DŁUGOTERMINOWYM INWESTOWANIU OSZCZĘDNOŚCI”, który prowadzę wraz z Maćkiem Samcikiem – autorem bloga „Subiektywnie o finansach”.

W ramach akcji ukaże się łącznie 16 artykułów na naszych blogach, zorganizowane zostaną 3 webinary na żywo, 3 klipy video oraz konkursy z nagrodami.

Obejrzyj koniecznie trailer video naszej akcji:

W ubiegły wtorek poprowadziliśmy z Maćkiem webinar - pierwszy z trzech zaplanowanych w ramach naszej inicjatywy edukacyjnej. Poniżej nagranie video z tego wydarzenia , trwające ponad 2 godziny, więc zanim odpalisz, radzę zrobić sobie dużą kawę lub wypić energetyka 🙂

Doskonałą prezentację, wprowadzającą w temat omówił Maciek, a ja już bardziej skupiłem się stricte na długoterminowym inwestowaniu w akcje spółek dywidendowych. Pokazałem kilka ilustracji, które pomagają odpowiedzieć nam na tytułowe pytanie dzisiejszego artykułu, a mianowicie:

CZY NA POLSKIEJ GIEŁDZIE JEST OBECNIE TANIO?

W jaki sposób możemy w ogóle stwierdzić czy na giełdzie jest tanio czy drogo?

Służą do tego wskaźniki analizy fundamentalnej, której jestem zagorzałym wyznawcą. Jest jeszcze analiza techniczna ale można ją według mnie traktować tylko i wyłącznie jako uzupełnienie warsztatu długoterminowego inwestora. To bowiem twarde fundamenty w postaci wyników finansowych, działań zarządów i w końcu – wypłacane dywidendy, determinują zachowanie kursów spółek w długim terminie i to fundamenty w ostatecznym rozliczeniu zawsze zwyciężają. Analiza techniczna, która bada przeszłe zachowanie wykresu i próbuje na tej podstawie przewidzieć przyszłość, jest jak prognozowanie kursu okrętu na podstawie jego kilwatera (ślad wody który pozostawia po sobie rufa łodzi, statku lub okrętu) J Pół biedy jeśli to byłby okręt, którego kurs zmienia się bardzo powoli i jest dość przewidywalny ale wyobraźmy sobie próbę przewidywania dynamicznej motorówki, sterowanej przez jednego z bohaterów „Miami Vice” czy Jamesa Bonda 🙂

O ile technika może w miarę działać na tych większych, przewidywalnych molochach o największej kapitalizacji, o tyle w przypadku tych bardziej dynamicznych spółek z MWIG40 i SWIG80 praktycznie mija się z celem. W przypadku niskiej płynności (małej aktywności handlu na spółce) kilka lub nawet jedna sesja są w stanie diametralnie odwrócić sytuację i zmienić trend.

A czy podjęlibyście się obstawienia dalszej trajektorii tej motorówki na podstawie jej kilwatera?

Źródło: freeimages.com

Oczywiście dochodzimy w tym momencie do rozważań przypominających odwieczne dylematy dotyczące „wyższości Świąt Wielkanocnych nad Bożym Narodzeniem” – nie chcę w żadnym razie dyskredytować analizy technicznej, gdyż sam bardziej hobbystycznie ją stosuje, ale pomimo wszystko zdecydowanie opowiadam się za analizą fundamentalną.

Przykładem, który w takich momentach lubię przytaczać jest Orange z 2012 i 2013 roku, kiedy to na inwestorów jak grom z jasnego nieba spadły wiadomości o drastycznym obcięciu wartości wypłacanej dywidendy.

Wykres spółki Orange – analiza techniczna nie była w stanie w żaden sposób ostrzec o nadchodzącym tąpnięciu kursu a faktycznym powodem było drastyczne obcięcie dywidendy przez zarząd spółki.

Skoro już wiemy, że to analiza fundamentalna udzieli nam odpowiedzi na tytułowe pytanie, to proponuję abyśmy zapoznali się z narządziami, które nam w tym pomogą.

Jakie wskaźniki analizy fundamentalnej możemy użyć do określenia czy akcje są drogie czy tanie?

1) CENA DO ZYSKU (C/Z)

C/Z = cena akcji/zysk na akcję

Jest to iloraz aktualnej ceny akcji spółki i zysku przypadającego na jedną akcję.

Zysk na jedną akcję to nic innego jak zysk netto za ostatnie 4 zaraportowane kwartały podzielony przez ilość akcji spółki.

Na jakie pytania odpowiada nam wskaźnik C/Z?

- ile płacimy na giełdzie za 1 zł zysku netto spółki?

-po ilu latach nasza inwestycja ma szansę się całkowicie zwrócić z zysków netto spółki?

Przykład 1

C/Z dla PKN Orlen wynosi 10,85 (źródło: stockwatch.pl z dnia 27.04.2016).

Kurs spółki wynosi 68,54 zł (na koniec dnia 27.04.2016)

Wynika z tego, że zysk netto za ostatnie 4 kwartały na jedną akcję wynosi 6,32 zł (68,54/10,85 = 6,32)

Można również policzyć inaczej wskaźnik C/Z – podzielić łączną kapitalizację spółki (wartość wszystkich akcji na giełdzie) przez zysk netto za ostatnie 4 zaraportowane kwartały. W przypadku PKN Orlen byłoby to działanie:

29,3 mld zł (kapitalizacja spółki) / 2,7 mld zł (zysk netto za ostatnie 4 kwartał) = 10,85

Wychodzi tyle samo, bo zamiast liczyć wskaźnik w oparciu o jedną akcję, policzyliśmy powyżej ten sam C/Z dla wszystkich akcji spółki, biorąc pod uwagę ich całkowitą kapitalizację.

Wskaźnik dla PKN Orlen na poziomie 10,85 mówi nam o tym, że:

1) Płacimy w tej chwili 10 zł i 85 groszy za 1 zł zysku netto PKN Orlenu.

2) Nasza inwestycja w PKN Orlen ma szansę zwrócić się już po niecałych 11 latach (dokładnie po 10 latach i 10 miesiącach).

Jeśli wskaźnik dla spółki wynosiłby 50 (a często do takich anomalii dochodzi na giełdzie) to znaczy, że teoretycznie płacilibyśmy aż 50 zł za 1 zł zysku spółki a nasza inwestycja zwróciłaby się dopiero po…50 latach.

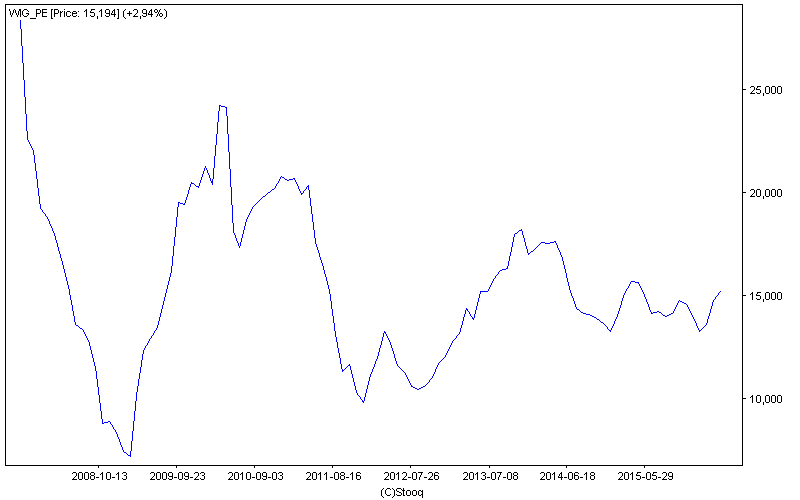

Jak wygląda obecnie sytuacja najszerszego indeksu naszej giełdy (WIG) pod względem wskaźnika C/Z, obliczanego jako średnią dla wszystkich wchodzących w niego spółek?

Obecnie wskaźnik C/Z (po angielsku P/E czyli Price to Earnings) wynosi dla naszego indeksu WIG 15,2.

Jak widać na powyższym wykresie jest to wartość umiarkowana – nie jesteśmy teraz pod względem tego wskaźnika ani jakoś specjalnie tani ani drodzy, a do ekstremalnego przewartościowania, takiego jak w 2007 roku nam jeszcze bardzo daleko.

Jak już wiemy, C/Z na poziomie 15 mówi, nam że płacimy średnio 15 zł za 1 zł zysku polskich spółek a nasza inwestycja zwróci się po 15 latach z ich średnich zysków netto. Kiedyś liczyłem ile średnio trzeba czekać na zwrot z inwestycji w mieszkanie na wynajem w Warszawie i wyszły mi 25 lata. Inwestycja w akcje spółek na giełdzie w chwili obecnej jest zatem o wiele atrakcyjniejsza niż kupno mieszkania na wynajem a do tego trzeba dodać, że rynek akcji jest o wiele płynniejszy – każdego dnia możemy sprzedać swoje akcje jeśli potrzebujemy pieniędzy w odróżnieniu od mieszkania, nie wspomijąc o problemach z najemcami (ale więcej o tym będzie w specjalnie dedykowanym temu zagadnieniu artykule już wkrótce).

Shiller P/E czyli CAPE (Cyclically Adjusted Price to Earnings).

Amerykański noblista – Robert Shiller, zmodyfikował ten popularny wskaźnik C/Z i stworzył na jego podstawie swój własny, który według mnie najlepiej odpowiada na postawione w tytule dzisiejszego artykułu pytanie.

C/Z Shillera (Shiller P/E często zwany również CAPE) to średni C/Z za ostatnie 10 lat po uwzględnieniu inflacji (zyski realne a nie nominalne!).

Ze względu na wzięcie pod uwagę aż 10 lat wskaźnik ten jest o wiele bardziej wiarygodny i cięższy do zmanipulowania, a przede wszystkim odporny na wahania koniunktury, gdyż obejmuje pełne dwa cykle hossy-bessy. Dodatkowo uwzględnia również utratę pieniądza w czasie poprzez inflację. Uniknie się wtedy zniekształcenia, polegającego na tym, że zyski spółek są wysokie ale w dużej mierze zjada je inflacja – taką sytuację mieliśmy przez wiele lat w Argentynie i od 2 lat w Rosji.

Uwzględnienie inflacji w obliczeniach powoduje, że dowiadujemy się ile realnie zarobił inwestor na danym rynku, czyli bierzmy pod uwagę utratę wartości nabywczej przez te 10 lat inwestycji.

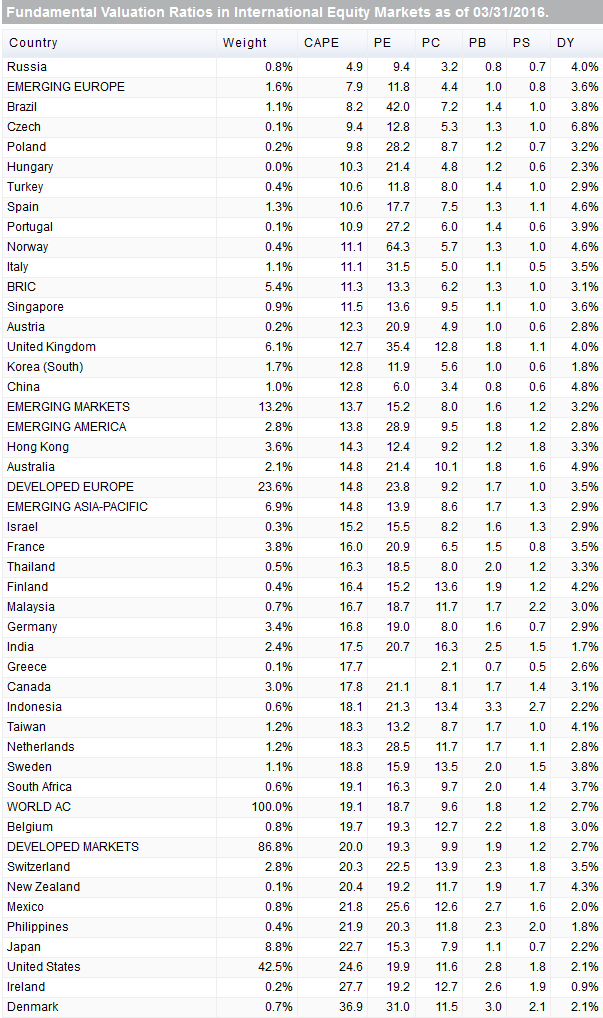

Jak wygląda obecnie polski rynek akcji mierzony przez wskaźnik CAPE (Shiller P/E)?

źródło: stracapital.de

Widzimy, że Polska była na koniec marca tego roku czwartym, najtańszym rynkiem na świecie, ustępując tylko Rosji, Brazylii i Czechom (CAPE jest w trzeciej kolumnie od lewej).

Nasz CAPE czyli Shiller P/E wynosił 9,8, czyli można mniemać, że nasza inwestycja w polskie akcje zwróciłaby się już po niecałych 10 latach i to po odjęciu inflacji!

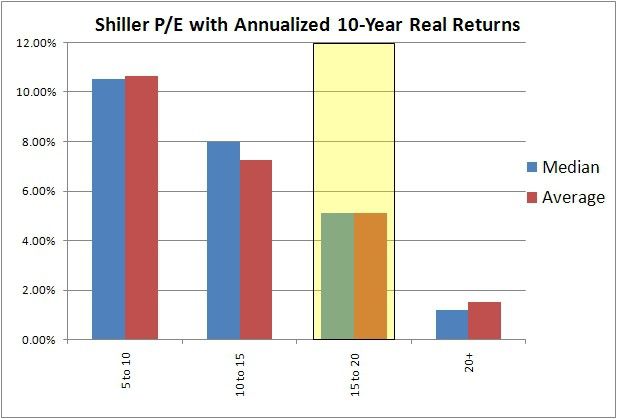

Pewnie zastanawiasz się ile można było zarobić historycznie rzecz biorąc przy takim odczycie tego wskaźnika.

Ile można było realnie zarobić na giełdzie przez kolejne 10 lat przy wartości wskaźnika Shiller P/E (roczna stopa zwrotu - skala Y, poziom Shiller P/E skala X):

Żródło: markfaber.com

Jak widać na powyższym wykresie – przy wartości Shiller P/E pomiędzy 5 a 10, czyli w przedziale w którym znajduje się obecnie nasza giełda, inwestorzy mogli liczyć na średni roczny zysk ponad 10% przez kolejne 10 lat. Wynika to ze statystyk historycznych rynku amerykańskiego (indeksu S&P 500), więc mogą się nie potwierdzić na naszym rynku, ale są dla nas z pewnością całkiem pozytywną wskazówką. Kto nie chciałby zarabiać ponad 10% rocznie przez kolejne 10 lat i to po uwzględnieniu inflacji? Łączny skumulowany zysk po 10 wyniósłby latach aż 160% (w porównaniu z lokatami bankowymi to kosmos).

2) CENA DO WARTOŚCI KSIĘGOWEJ (C/WK)

C/WK = cena akcji/wartość księgowa na jedną akcję

Wartość księgowa na jedną akcję to nic innego jak całkowita wartość księgowa spółki ujęta w bilansie z ostatniego raportu finansowego. Za wartość księgową uznaje się całkowite aktywa spółki pomniejszone o całkowite zadłużenie.

Wskaźnik C/WK odpowiada nam na pytanie „ile płacimy na giełdzie za 1 zł majątku spółki?”

Przykład 2:

C/WK dla PKN Orlen wynosi 1,20

Kurs

Kurs spółki wynosi 68,54 zł (na koniec dnia 27.04.2016)

Wynika z tego, że wartość księgowa na jedną akcję wynosi 57,1 zł (68,54/1,20 = 57,1).

Na jakie pytanie odpowiada nam wskaźnik C/WK równy 1,20?

Że za 1 zł i 20 gr kupujemy teoretycznie 1 zł majątku spółki.

W ostatnich czasach dochodziło do takich anomalii, że C/WK spadał dla niektórych spółek poniżej 1 – np. do 0,80, co oznaczało, że teoretycznie można było kupić 1 zł majątku spółki za 80 groszy.

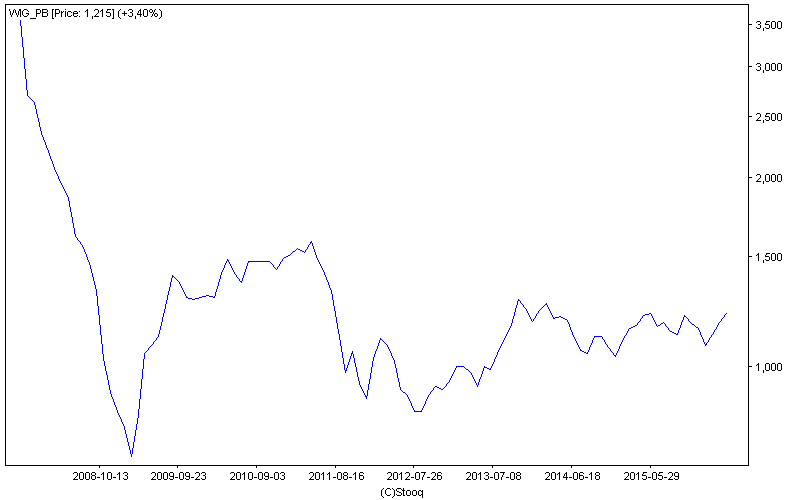

Jak przedstawia się obecna wycena naszego całego rynku (indeks WIG), mierzona wskaźnikiem C/WK?

Tutaj nie ma również jakiegoś skrajnego niedowartościowania, aczkolwiek ponownie – daleko nam do szaleńczego przewartościowania na poziomie 3,5 z 2007 roku, kiedy nastąpił krach na giełdzie. Rynek jako całość jest wyraźnie tańszy niż w latach 2005-2007, 2010-2011 czy w roku 2013. Na dzień 27.04.2016 C/WK dla WIG-u wynosił 1,21 czyli za 1 zł 21 gr możemy kupić średnio 1 zł majątku polskich spółek.

3) STOPA DYWIDENDY (DIV YIELD)

Stopa dywidendy = wartość dywidendy/kurs spółki *100

Wskaźnik stopy dywidendy mówi nam ile procent odsetek rocznie wypłaca nam spółka w postaci dywidendy.

Jeśli podzielimy 100 przez stopę dywidendy to dowiemy się po ilu latach nasza inwestycja mogłaby się zwrócić całkowicie, zakładając, że spółka zawsze płaciłaby taką samą dywidendę.

Przykład 3:

Zarząd PKN Orlen rekomendował wypłatę 2 zł na akcję z zysku za 2015 rok – to musi być jeszcze zatwierdzone przez WZA (Walne Zgromadzenie Akcjonariuszy) ale przyjmijmy, że tak faktycznie się stanie.

Kurs spółki wynosi 68,54 zł (na koniec dnia 27.04.2016)

Stopa dywidendy dla PKN Orlen wynosi zatem 2,9% (2/68,54*100) – podajemy tę wartość w %.

Inwestor zatem otrzyma niejako odsetki od swojej inwestycji wysokości 2,9% a jego inwestycja w PKN Orlen ma szansę spłacić się całkowicie po 34 latach z samych dywidend (100/2,9 = 34).

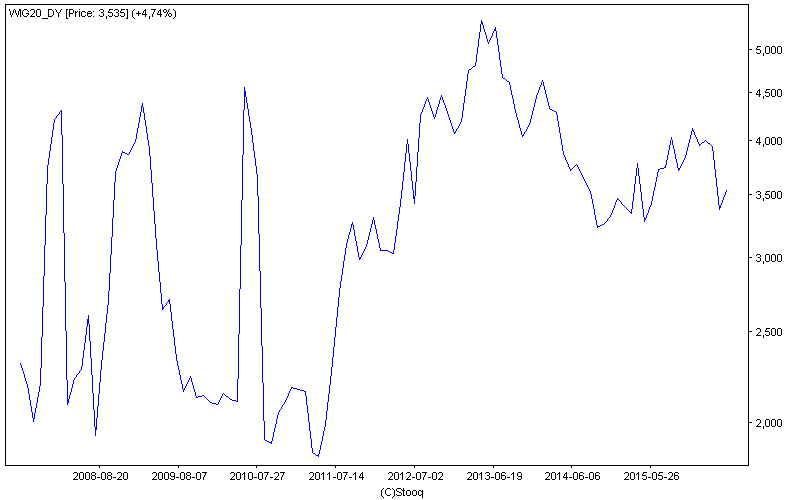

Jak prezentuje się nasz indeks WIG20 pod względem średniej stopy dywidendy?

Obecnie średnia stopa dywidendy dla spółek z indeksu WIG20 wynosi 3,5%. Celowo posłużyłem się indeksem naszych największych spółek, gdyż wśród nich jest zdecydowana większość spółek, które regularnie dzielą się zyskiem. Niestety wśród średniaków i maluchów nie jest to jeszcze tak powszechne ale sytuacja poprawia się z roku na rok.

Stopa dywidendy wysokości 3,5% to wartość wyższa niż najlepsze lokaty bankowe i co najważniejsze – wyższa niż rentowność 10-letnich obligacji Skarbu Państwa. Dla kogoś kto chce co roku otrzymywać odsetki na swój rachunek lepszą w tej chwili inwestycją są solidne spółki dywidendowe z WIG20 niż 10 –letnie obligacje SP. O lokatach bankowych na poziomie 2,5-2,8% nawet nie wspominam.

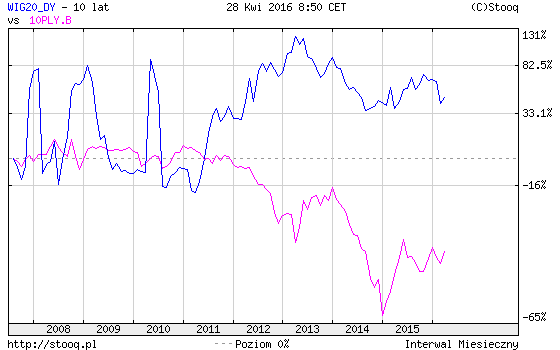

Porównanie rentowności 10-l obligacji SP (różowa linia) i stopy dywidendy dla WIG20 (niebieska)

Na powyższym wykresie widać że rentowność obligacji 10-letnich i stopa dywidendy wyraźnie się rozjechały od 2011 roku na korzyść tej drugiej.

Kiedyś (przed 2011 rokiem) przyszli emeryci mogli wybierać obligacje Skarbu Państwa, które przy podobnym oprocentowaniu były postrzegane jako bardziej bezpieczne (pewne). Obecnie nie dość, że akcje z WIG20 płacą wyższe odsetki, to obligacje wcale nie są już postrzegane jako tak bezpieczne jak jeszcze 5 lat temu w obliczu przyszłej inflacji. W tym miejscu dochodzimy do kwestii ochrony przed inflacją ale o tym w jednym z kolejnych artykułów w ramach cyklu.

Czy te nasze 3,5% stopy dywidendy to dużo czy mało? Wystarczy spojrzeć na rynek amerykański, gdzie stopa dywidendy dla indeksu S&P 500 wynosi zaledwie 2,15%

Więcej na temat analizy wskaźnikowej możecie też znaleźć na stronach partnera akcji DM BOŚ w dziale edukacja

PODSUMOWANIE:

Polski rynek jest umiarkowanie wyceniany pod względem wskaźników analizy fundamentalnej. Wskaźnik C/Z wynosi 15, C/WK 1,21 a stopa dywidendy przyzwoite 3,5%. W porównaniu z rynkami krajów rozwiniętych prezentujemy się relatywnie tanio – w USA C/Z dla indeksu S&P 500 wynosi obecnie ponad 24 a C/WK aż 2,58 przy stopie dywidendy na poziomie zaledwie 2,15%. Na uwagę zasługuje szczególnie mój ulubiony wskaźnik czyli Shiller P/E (CAPE), który wynosi dla Polski zaledwie 9,8 i historycznie oznacza perspektywę zarobku ponad 10% rocznie przez kolejne 10 lat. Można śmiało stwierdzić, że bardzo daleko nam jeszcze do skrajnego przewartościowania, takiego jakie osiągnęliśmy na szczycie hossy w 2007 roku czyli że jesteśmy wciąż względnie tanim rynkiem.

W ramach naszej akcji "Dywidenda jak w banku, czyli o długoterminowym inwestowaniu oszczędności", którą prowadzimy wraz z Maćkiem Samcikiem z bloga "Subiektywnie o Finansach" udało nam się wynegocjować właśnie z Bossa.pl promocyjną stawkę 0,18% od transakcji zakupu lub sprzedaży akcji. Oferta tylkodla nowych KLientów Bossa.pl - zapoznaj się koniecznie z regulaminem promocji <link>.

CHCĘ OTWORZYĆ RACHUNEK W BOSSA.PL I KORZYSTAĆ Z PROMOCJI 0,18%<LINK>

A jeśli nie chcesz zakładać rachunku maklerskiego lub/i nie masz czasu na dokonywanie samodzielnych transakcji kupna akcji, to mozna powierzyć kapitał profesjonalistom.

Jeden z partnerów naszej akcji - BPH TFI, właśnie uruchomił fundusz akcji dywidendowych - każdy kto się zarejestruje u nich na platformie otrzymuje książkę o inwestowaniu autorstwa Maćka Samcika z jego dwdykacją i autografem.

KLIKNIJ W PONIŻSZY BANER ABY POZNAĆ SZCZEGÓŁY TEGO FUNDUSZU, UMÓWIĆ SIĘ NA SPOTKANIE Z ICH DORADCĄ LUB OD RAZU ZAREJESTROWAĆ SIĘ ON-LINE <LINK>:

TEN ARTYKUŁ NAPISAŁEM W RAMACH AKCJI "DYWIDENDA JAK W BANKU, CZYLI O DŁUGOTERMINOWYM INWESTOWANIU OSZCZĘDNOŚCI"

Zapisz się na darmowy newsletter naszej akcji i odbierz e-booka o inwestowaniu długoterminowym naszego autorstwa o wartości 150 zł (TY OTRZYMUJESZ GO ZA DARMO!) - FORMULARZ PONIŻEJ (UWAGA: KONIECZNIE PAMIĘTAJ O POTWIERDZENIU SWOJEGO MAILA POPRZEZ KLIKNIĘCIE LINKA KTÓRY CI WYŚLEMY NA TWOJĄ SKRZYNKĘ!)

Cały nasz cykl dołączył do akcji Stowarzyszenia Inwestorów Indywidualnych "OSZCZĘDZAJ NA EMERYTURĘ".

Partnerem medialnym naszej akcji jest "Equity Magazine"

Wejdź na stronę: www.dywidendajakwbanku.pl<<LINK>>

Tam zamieścilismy wszystkie materiały z I odsłony naszej akcji - 16 artykułów, 4 nagrania video i 3 webinary!

Zapisz się tam na darmowy newsletter naszej akcji - zero spamu, tylko matriały dotyczące naszej akcji i informacje od naszego partnera - BPH TFI.

Jest tam również już dostępne video z naszego ostatniego webinaru, wprowadzającego do II odsłony akcji.

Pozostałe artykuły, które jak do tej pory ukazały sie w ramach naszego cyklu:

"Na jak długo trzeba kupić akcje, żeby mieć (prawie) pewność, że się zarobi" "Co to jest dywidenda i jak jest wypłacana?"

Z inwestorskim pozdrowieniem,

Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44