Dlaczego warto założyć konta IKE i IKZE?

Ten artykuł jest częścią cyklu „DYWIDENDA JAK W BANKU, CZYLI O DŁUGOTERMINOWYM INWESTOWANIU OSZCZĘDNOŚCI”, który prowadzę wraz z Maćkiem Samcikiem – autorem bloga „Subiektywnie o finansach”.

W ramach akcji ukaże się łącznie 16 artykułów na naszych blogach, zorganizowane zostaną 3 webinary na żywo, 3 klipy video oraz konkursy z nagrodami.

Obejrzyj koniecznie pierwsze video naszej akcji w którym udaliśmy się do jaskini hazardu aby sprawdzić czy giełda ma coś wspólnego z ruletką i pokerkiem:

Po grze w pokera i ruletkę, przedawkowaliśmy nieco z aktywami i musieliśmy udać się do lekarza aby otrzymać receptę na wyższy zysk:

Poprowadziliśmy wraz z Maćkiem Samcikiem 2 webinary o podstawach inwestowania w spółki dywidendowe:

oraz o zaletach inwestowania w ramach kont IKE i IKZE:

CO TO SĄ IKE I IKZE?

IKE – indywidualne konto emerytalne

IKZE – indywidualne konto zabezpieczenia emerytalnego

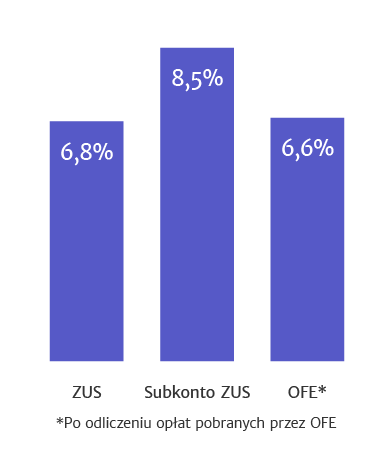

Czy możemy liczyć na ZUS i godziwe emerytury w przyszłości? Takie pytanie zadaje sobie wiele osób obawiających się o swoje finanse w wieku seniorskim dochodząc do wniosku, że sami musimy oszczędzać, aby godnie żyć w podeszłym wieku. Dodatkiem do otrzymywanych środków miały być pieniądze z OFE, jednak tylko mała część płaconej przez nas składki trafia do funduszy emerytalnych i w większości była ona inwestowana w obligację, a po demontażu pozostałe akcję będą zamieniane na obligacje korporacyjne. Wielkość już wypłacanych emerytur z OFE waha się od kilkudziesięciu złotych do około stu złotych i jest zależna od wysokości pensji, ponieważ składki są przeliczane procentowo z naszego wynagrodzenia. Poza tym, fundusze mają tzw. benchmark, czyli wzorzec mówiący ile powinny zarabiać procentowo, a jeżeli wyniki by były dużo niższe, to musiałyby dołożyć z własnych środków, co akurat jest dla nas korzystne. Tym odnośnikiem jest wartość składająca się 30% z Indeksu WIG oraz 70% z indeksu IROS czyli indeksu rynku obligacji skarbowych, mówiącego ile można zarobić z papierów dłużnych emitowanych przez państwo. Wyniki OFE są bardzo zbliżone, instytucjom nie opłaca się konkurować, a duże opłaty pobierane za zarządzanie powodują wysokie profity w tych instytucjach. Jeżeli spojrzymy na porównanie średniorocznych stóp zwrotu OFE i rewaloryzacji ZUS, to sami nie możemy uwierzyć w to co widzimy – poniżej stopa zwrotu z ZUS i OFE w latach 1999-2015

Źródło: emerytura.gov.pl

NA JAK WYSOKĄ EMERYTURĘ MOŻEMY LICZYĆ?

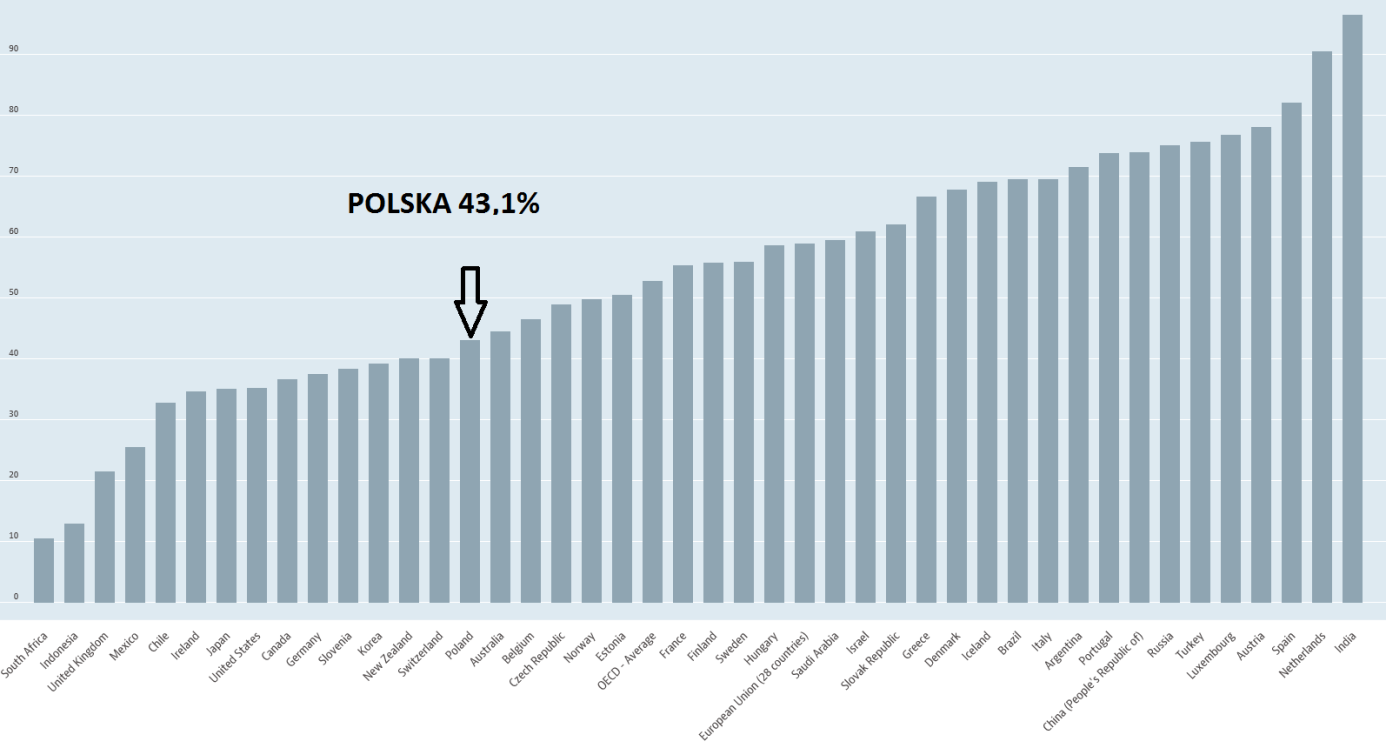

Tak zwana „stopa zastąpienia” czyli stosunek emerytury do średniej pensji w okresie odkładania składek wynosi w Polsce 43,1% (dane za 2014 rok) – innymi słowy pierwsza emerytura stanowi w naszym kraju średnio zaledwie 43% pensji jaką otrzymywaliśmy podczas pracy zawodowej. I to tylko biorąc pod uwagę, że pracowaliśmy na etacie, a nie na tzw. „umowie śmieciowej”. Niech każdy teraz na szybko policzy ile by wynosiła ta jego emerytura i czy byłby w stanie się z niej utrzymać, a jeśli nawet tak, to czy jego komfort życia by przy tym nie ucierpiał. Daleko nam do procentowego poziomu emerytur jakie są w Indiach (96%), Holandii (90%) czy nawet Rosji (75%). Przy średnim wynagrodzeniu netto w Polsce na poziomie ok. 3000 zł, średnia emerytura wynosi zatem ok. 1290 zł.

Poniżej zestawienie stóp zastąpienia w krajach zrzeszonych w OECD (KLIKNIJ ABY POWIĘKSZYĆ):

Źródło: OECD

Wniosek jaki się nasuwa z powyższego wykresu czy zweryfikowanych przez nas informacji usłyszanych w mass mediach jest jeden – musimy liczyć sami na siebie w myśl staropolskiego przysłowia – „umiesz liczyć, licz na siebie”.

Jeżeli interesujesz się giełdą, to najlepszym rozwiązaniem, które nie zrujnuje naszego budżetu i będzie motywatorem do oszczędzania są konta IKE i IKZE. Można je założyć bezpłatnie w Domu Maklerskim jako nowy rachunek bądź jako drugi obok posiadanego już rachunku inwestycyjnego.

Oto największe zalety:

- Brak 19% podatku od zysków kapitałowych, który normalnie byśmy zapłacili przy sprzedaży akcji z zyskiem lub przy otrzymywaniu odsetek z obligacji czy od dywidendy przelewanej na nasze konto

- Po uzyskaniu wieku emerytalnego wypłacając środki z konta IKE nie zapłacimy podatku, a w przypadku IKZE będzie to 10%, jednak wpłaty dokonywane na rachunek IKZE (w granicach limitów, które są podane poniżej) można odliczyć od podatku płaconego fiskusowi jako osoba fizyczna – są po prostu dla nas kosztem

- Dowolność wpłat – nie musimy regularnie ich uiszczać, a robimy to wtedy kiedy mamy na to ochotę lub pozwala na to budżet domowy. Trzeba jedynie pamiętać o limitach rocznych, których nie można przekroczyć.

Porównanie IKE i IKZE

IKE

IKZE

Roczny Limit Wpłat

3-krotność prognozowane średniego wynagrodzenia na dany rok - w 2016 wartość ta wynosi 12 165 zł

1,2 krotność prognozowanego wynagrodzenia na dany rok – w 2016 jest to kwota 4866 złWypłata z zachowaniem korzyści podatkowych

Po ukończeniu 60 lat lub 55 lat (po uzyskaniu uprawnień emerytalnych) oraz spełnieniu warunku:

- a) dokonywania wpłat na IKE co najmniej w 5 dowolnych latach kalendarzowych lub

b) dokonania ponad połowy wartości wpłat nie później niż na 5 lat przed.

Na wniosek oszczędzającego, po osiągnięciu przez niego wieku 65 lat oraz pod warunkiem dokonywania wpłat na IKZE co najmniej w 5 latach kalendarzowych.

Opodatkowanie wypłaty

BRAK

Zryczałtowany (od całości środków, nie tylko od osiągniętych zysków) podatek dochodowy w wysokości 10%

Korzyści podatkowe

Zwolnienie z 19% podatku od zysków kapitałowych

Zwolnienie z podatku oraz możliwość odliczania wpłat od naszego przychodu – są dla nas kosztem

Wcześniejszy zwrot środków – przed uzyskaniem odpowiedniego wieku

Zwrot całości środków lub tylko części (zależy co wybierzemy), płacimy od zysków 19% podatku

Tylko wypłata całości środków, która zwiększy w danym roku podstawę opodatkowania – będzie to nasz dodatkowy przychód

Dziedziczenie

Brak podatku od spadków i darowizn. Osoby dziedziczące środki z czyjegoś IKE mogą je od razu wypłacić nie płacąc podatku.

Brak podatku od spadków i darowizn. Osoby dziedziczące środki z IKZE będą musiały zapłacić zryczałtowany podatek dochodowy w wysokości 10%.

Opracowanie własne

Inne ważne informację o kontach IKE/IKZE:

- Można posiadać tylko jedno konto IKE i jedno IKZE, ale można na szczęście mieć oba. W przypadku gromadzenia oszczędności na więcej niż jednym koncie zapłacimy zryczałtowany podatek dochodowy w wysokości 75% uzyskanego dochodu na każdym IKE/IKZE – zupełnie tak jak opodatkowanie nieudokumentowanych środków bądź majątku które Urząd Skarbowy nam udowodni.

- Konta IKE/IKZE są kontami indywidualnymi i nie można ich posiadać razem z jakąś osobą np. współmałżonkiem, tak jak w przypadku kont bankowych czy maklerskich

- Limit wpłat w kolejnym roku jest zawsze taki sam jak w poprzednim lub wyższym. W przypadku spadku płac limit jest zamrażany i nie maleje.

- Limit nie jest pomniejszany przez osiągane zyski oraz otrzymane dywidendy czy odsetki od obligacji.

- Nie ma dostępu do instrumentów pochodnych wysokiego ryzyka, takich jak kontrakty terminowe czy opcje walutowe. Ponadto nie możemy zawierać transakcji krótkiej sprzedaży i kupować akcji na rynkach zagranicznych.

- Zlecenia zakupu muszą być pełnopłatne. Nie można kupować papierów z odroczonym terminem płatności bądź z wykorzystaniem kredytu maklerskiego.

- Złożenie dyspozycji wypłaty nie skutkuje zakazem założenia kolejnego konta w przyszłości. Traci się jedynie korzyść podatkową.

- Istnieje możliwość przenoszenia środków między instytucjami w relacjach IKE-IKE, IKZE-IKZE lub IKE-PPE ( pracowniczy plan emerytalny).

- Można brać udział w IPO o ile jest oferowane w biurze maklerskim w którym jest nasze IKE/IKZE

Konta typu IKE/IKZE prowadzą różne instytucje finansowe umożliwiające inwestycję w różne aktywa:

NAZWA INSTYTUCJI

AKTYWO INWESTYCYJNE

Fundusz Inwestycyjny lub kilka funduszy zarządzanych przez to samo TFI

Jednostki funduszy inwestycyjnych

Dom Maklerski

Papiery wartościowe - Akcje, Obligację, Certyfikaty i Obligacje Strukturyzowane, Certyfikaty inwestycyjne oraz ETF na WIG 20, DAX i S&P. Ponadto Brak Krótkiej Sprzedaży i możliwości nabywania ryzykownych instrumentów pochodnych takich jak opcje czy kontrakty.

Zakład Ubezpieczeń

Jednostki ubezpieczeniowe funduszy kapitałowych

Bank

Gromadzenie środków na rachunku bankowym

Dowolny fundusz emerytalny

Gromadzenie środków w ramach dobrowolnego funduszu emerytalnego

Źródło informacji o IKE i IKZE: http://bossa.pl/edukacja/IKE/

CZY POLACY OTWIERAJĄ IKE i IKZE?

Poniżej garść statystyk dotyczących obu kont, które podane zostały w raporcie KNF za 2015 rok.<LINK >

Statystyki dotyczące IKE w 2015 roku:

- W dniu 31 grudnia 2015 r. było otwarte 858.725 kont IKE (dla porównania w dniu 30 czerwca 2015 r. było 838 tys. kont),

- Wartość środków zgromadzona na wszystkich rachunkach IKE wynosiła 5,682 mld zł, co daje przeciętną wartość rachunku IKE na poziomie 6,6 tys. złotych,

- Największą wartość mają rachunki IKE prowadzone w formie rachunków maklerskich. Przeciętna wartość jednego rachunku maklerskiego IKE to blisko 36 tys. złotych,

- W 2015 roku dokonano wpłat na 269,5 tys. kont IKE,

- Wpłaty netto, czyli wpłaty pomniejszone o wypłaty, zwroty i transfery do PPE wyniosły 722,7 mln zł (wzrost o 15 mln zł).

- Średnia wpłata na IKE wynosiła 3,5 tys. zł,

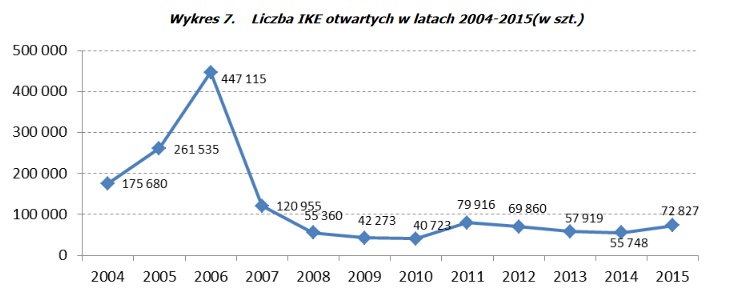

- Otwarto 72,8 tysięcy nowych kont IKE,

- Zlikwidowano całkowicie 29,5 tys. kont IKE, a z niespełna 6 tysięcy kont dokonano częściowych zwrotów,

- Kobiety oszczędzają chętniej niż mężczyźni. Kobiety posiadały 448 tysięcy, a mężczyźni 410 tys. kont IKE,

Źródło: KNF

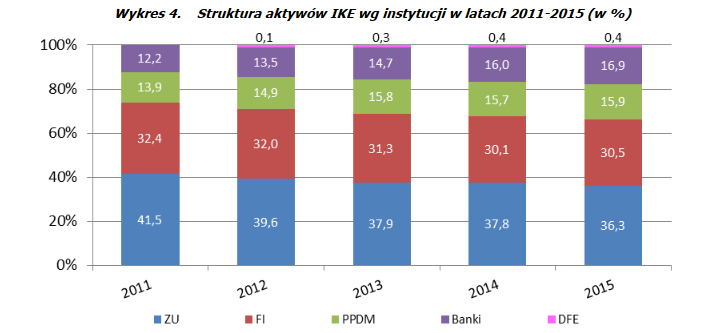

Najwięcej bo aż 36,3% środków IKE jest ulokowane w zakładach ubezpieczeniowych, kolejne miejsce zajmują fundusze inwestycyjne (30,5%), a dopiero trzecie domy maklerski z udziałem 15,9% (stan na koniec 2015 r.)

Źródło: KNF

W 2015 roku otwarto aż 72,8 tys. nowych IKE - to o 17 tys. więcej niż rok wcześniej. Spośród 72 827 IKE, które zostały założone w ubiegłym roku, najwięcej kont - 44 363 zostało założonych w towarzystwach funduszy inwestycyjnych (TFI), 18 994 - w zakładach ubezpieczeń, 5 629 - w bankach, 3 219 - w podmiotach prowadzących działalność maklerską, zaś 622 - w dobrowolnych funduszach emerytalnych zarządzanych przez PTE. Bardzo ciekawą, nową ofertę wprowadziła ostatnio Bossa.pl – zarządzanie pieniędzmi przez specjalistów w ramach konta amIKE . Jeśli ktoś chciałby inwestować na emeryturę w fundusze inwestycyjne, to może otworzyć sobie rachunek IKE na stronie prywatnaemerytura.pl – w ramach konta możemy kupować i sprzedawać jednostki funduszy BPH TFI. Mają tam fajny kalkulator do obliczania przyszłej emerytury jeśli inwestujemy poprzez IKE.

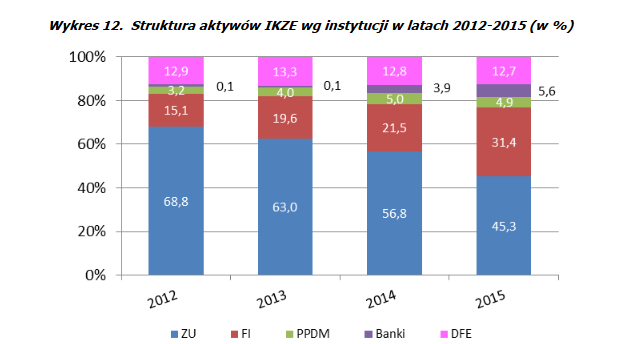

Statystyki dotyczące IKZE:

- W dniu 31 grudnia 2015 r. było otwarte 597.560 kont IKZE (dla porównania na koniec 2014 r. było to 528,1 tys. – wzrost o 13,2%),

- Wartość środków zgromadzona na wszystkich rachunkach IKZE wynosiła 622 mln zł (wzrost o 110% w porównaniu z 2014 r.!!!)

- Największą wartość, podobnie jak w przypadku rachunków IKE, mają rachunki IKZE prowadzone w formie rachunków maklerskich. Przeciętna wartość jednego rachunku maklerskiego IKZE to 7 tys. zł.,

- W 2015 r. dokonano wpłat na 142 tys. kont IKZE,

- Średnia wpłata na IKZE wynosiła 2,6 tys. zł,

- W całym 2015 r. otwarto 91,8 tys. nowych kont IKZE,

- W tym okresie zlikwidowano zaledwie 185 kont IKZE,

- Kobiety posiadały 303 tys., a mężczyźni 294 tys. IKZE

- Najchętniej oszczędzali mężczyźni w wieku między 51–60 rokiem życia i kobiety w wieku 31–40 lat.

źródło: KNF

Liczba IKZE otwartych w 2015 r. wyniosła 92 224, w tym 38 134 w TFI, 37 577 u ubezpieczycieli, 7 871 w bankach, 7 071 w dobrowolnych funduszach emerytalnych, zarządzanych przez PTE, zaś 1 571 w podmiotach prowadzących działalność maklerską.

Średnia wartość wpłaty na IKE wyniosła 3,5 tys. zł, a na IKZE - 2,6 tys. zł.

CO LEPSZE IKE CZY IKZE A MOŻE WARTO MIEĆ OBA?

Przyznam szczerze, że odpowiedź na to pytanie nurtowała mnie od dość dawna, a z jakiś przyczyn nie do końca przemawiały do mnie różnego rodzaju porównania, które można było znaleźć w necie. Postanowiłem samodzielnie zbadać sprawę i wyciągnąć wnioski przy przygotowaniu swojej strategii długoterminowego oszczędzania w ramach tych narzędzi. Obecnie mam tylko konto IKE, ale planuje otworzyć sobie również IKZE, gdyż po pierwsze – skoro jest taka możliwość posiadania obu rachunków, to warto z niej korzystać, (tym bardziej, że w Bossa.pl oba są darmowe, a do końca roku trwa promocyjna stawka 0,18% od prowizji), a po drugie – IKZE okazuje się bardzo przydatnym narzędziem, pozwalającym nam zaoszczędzić sporo kasy już teraz, którą możemy dodatkowo zainwestować, zwiększając przyszłą emeryturę, ale o tym za chwilę.

Aby dobrze przeanalizować korzyści płynące z IKE i IKZE musiałem wziąć pod uwagę kilka wariantów. Jako że zbliżam się do czterdziestki (39 lat skończone w maju), liczba lat inwestycji będzie wynosiła 26 lat. Pomimo tego, że w IKE można wyciągnąć kasę już po 60 roku życia, to w moich symulacjach musiałem przyjąć wiek 65 lat, gdyż taki jest niestety wymóg drugiego rachunku – IKZE.

UWAGA: W celu maksymalnego uproszczenie moich symulacji nie wziąłem pod uwagę istotnych czynników takich jak wzrost płac (przez kolejne 26 lat mogą one znacząco wzrosnąć, przez co zwiększyłby się maksymalny limit wpłat do IKE i IKZE, zwiększając naszą inwestycję), inflacji (jeśli płace pozostałyby na niezmienionym poziomie, to niestety ale działa utrata wartości pieniądza w czasie). W moich symulacjach podszedłem zatem do tematu tak, jakby nic się miało nie zmienić przez te 26 lat, co jest wręcz niemożliwe, ale nie znając przyszłości założyłem po prostu status quo. Druga istotna sprawa to, że przyjąłem średnią rentowność netto (bez kosztów transakcyjnych i ewentualnych kosztów prowadzenia rachunków IKE i IKZE) na poziomie 5% - to również jest wartość czysto teoretyczna i należy pamiętać, iż nie ma żadnej gwarancji, że taka czy nawet nieco niższa stopa średnia stopa zwrotu zostanie uzyskana przez te kolejne 26 lat. Nie wziąłem też pod uwagę kwoty wolnej od podatku, którą rząd planuje sukcesywnie podnosić, przez co korzyści podatkowe ulegną obniżeniu.

Poniżej 3 warianty inwestowanie w IKE i IKZE:

WARIANT 1 - Wpłacamy po tyle samo na oba rachunki przez 26 lat – maksymalny limit dopuszczalny w IKZE czyli 4866 zł.

IKE:

Co roku jednorazowo wpłacamy 4866 zł

Przyjmujemy 5% zysku rocznie

Po 26 latach w 2042 roku na koncie IKE mamy:

Łączny kapitał: 261 153.97 zł

Suma naszych wpłat: 126 516 zł

Suma do wypłaty: 261 153.97 zł (całość zakumulowanego kapitału, bo nie płaci się podatku)

Oszczędności z tytułu niezapłaconego podatku: 25 581,21 zł

Zysk z inwestycji: 134 637,97 zł (+106%)

IKZE:

Co roku jednorazowo wpłacamy 4866 zł

Przyjmujemy 5% zysku rocznie

Po 26 latach w 2042 roku na koncie IKZE mamy:

Łączny kapitał: 261 153.97 zł (tyle samo co w IKE, bo wpłacaliśmy tyle samo)

Suma naszych wpłat: 126 516 zł (jak wyżej)

Suma do wypłaty: 235 038,58 zł (mniejsza niż w IKE, bo trzeba zapłacić 10% podatku od całości uzbieranego kapitału).

Zysk z inwestycji: 108 522, 58 zł (+85,8%)

Oszczędności z tytułu corocznej optymalizacji podatkowej:

1) Przy skali 18%: 22 772,88 zł (875,88 zł rocznie)

2) Przy skali 19%: 24 038 zł (924,54 zł rocznie)

3) Przy skali 32%: 40 485 zł (1557,12 zł rocznie)*.

Skumulowany zysk (na zysku z kapitału + oszczędności podatkowej):

1) Przy skali 18%: 131 295 zł (+103,8%)

2) Przy skali 19%: 132 560 zł (+104,8%)

3) przy skali 32%: 149 007 zł (+117,8%)

Wnioski:

Jeżeli jesteśmy w I progu podatkowym (18%), lub prowadzimy własną działalność i rozliczamy się stawką 19%, to korzystniejsze jest na pozór IKE (zaraz wyjaśnię dlaczego tylko pozornie).

Zatem pozornie, IKZE jest korzystniejsze tylko dla najlepiej zarabiających, będących na etatach czyli tych, którzy rozliczają się w II progu stawką 32% a nie jest ona przecież i tak efektywną, gdyż dochodzi jeszcze kwota wolna od podatku. Pierwszy wniosek jest zatem oczywisty – IKZE opłaca się z pozoru tylko tym, którzy wchodzą w drugi próg podatkowy - im ktoś więcej zarabia tym korzyści podatkowe w długim terminie będą dla niego większe, czyli najbardziej korzystne konto byłoby dla prezesów zarabiających po kilkaset tysięcy czy kilka- kilkanaście milionów.

*Należy jednak pamiętać o kwocie wolnej od podatku oraz progu podatkowym 85 526 zł poniżej którego zarobki są opodatkowane 18% a dopiero nadwyżka ponad ten próg jest opodatkowana 32%, co zmniejsza całkowitą korzyść podatkową - innymi słowy, im więcej ktoś zarabi tym ta korzyść z IKZE rośnie (szczególnie w długim terminie). Należy pamiętać że maksymalna zniżka 1557 zł jest możliwa tylko w teoretycznej sytuacji, w której opodatkowane 32% stawką są całe zarobki, bez kwoty wolnej od podatku.

Dlaczego tylko pozornie IKE jest lepsze niż IKZE dla drobnego zjadacza chleba?

Pamiętajmy, że zaoszczędzone pieniądze z tytułu mniejszego podatku PIT, które uzyskujemy dzięki IKZE mogą przecież zostać zainwestowane – najlepiej na IKE (bo przecież mamy tam sporo miejsca do wpłaty – maksymalny limit to obecnie 12 tys. zł)

Ile zarobilibyśmy dodatkowo, gdybyśmy nasze oszczędności podatkowe z IKZE co roku inwestowali na rachunku IKE?

Przyjmijmy zatem że okres jest ten sam – 26 lat i nasza rentowność netto 5%.

1) Przy podatku 18%

Inwestując co roku 875,88 zł na 5% uzyskujemy po 26 latach: 47 007,71 zł

Dodatkowe wpłaty: 22 772,88 (łączna korzyść podatkowa z IKZE)

Zysk z dodatkowej inwestycji: 24 234,83 zł.

Skumulowany zysk IKZE (maks. limit 4866 zł rocznie) + IKE (oszczędność podatkowa 875,88 zł rocznie ) = 155 529,83 zł (+122,9%)

2) Przy podatku 19%

Inwestując co roku 924,54 zł na 5% uzyskujemy po 26 latach: 49 619,25 zł

Dodatkowe wpłaty: 24 038 zł (łączna korzyść podatkowa z IKZE)

Zysk z dodatkowej inwestycji: 25 581,21 zł.

Skumulowany zysk IKZE (maks. limit 4866 zł rocznie) + IKE (oszczędność podatkowa 875,88 zł rocznie ) = 158 141 zł (+125%)

3) Przy podatku 32%

Inwestując co roku 1557,14 zł na 5% uzyskujemy po 26 latach: 83 569 zł

Dodatkowe wpłaty: 40 485 zł (łączna korzyść podatkowa z IKZE)

Zysk z dodatkowej inwestycji: 43 084,15 zł.

Skumulowany zysk IKZE (maks. limit 4866 zł rocznie) + IKE (oszczędność podatkowa 875,88 zł rocznie ) = 192 091 zł (+151,8%)

Wnioski II:

Przy połączeniu IKZE z IKE i dodatkowym inwestowaniu oszczędności podatkowych z IKZE na IKE, każdy wariant podatkowy bije zdecydowanie samo IKE, przy tych samych wpłatach (4866 zł co roku)

Poniżej ranking opłacalności każdego z wariantów (łączny zysk po 26 latach):

1) IKZE + IKE – podatek 32% 192 091 zł + 151,8%

2) IKZE + IKE – podatek 19% 158 141 zł +125%

3) IKZE + IKE – podatek 18% 155 529,83 zł +122,9%

4) SAMO IKZE – podatek 32% 149 007 zł +117,8%

5) SAMO IKE 134 637,97 zł +106%

6) SAMO IKZE – podatek 19% 132 560 zł % +104,8%

7) SAMO IKZE – podatek 18% 131 295 zł +103,8%

Powyższa symulacja pokazuje nam, że IKZE powinno być dla nas podstawą bez której nie byłoby możliwe przeprowadzenie tej jakże zwycięskiej strategii.

Jak widać, warto mieć zdecydowanie oba rachunki aby w najbardziej efektywny sposób wykorzystywać zaoszczędzony dzięki IKZE kapitał.

Strategia jest bardzo prosta i skuteczna – najpierw wpłacamy cały maksymalny limit do IKZE czyli 4866 zł, a następnie zaoszczędzone dzięki temu pieniądze (w zależności od skali podatkowej) wpłacamy na IKE.

WARIANT 2 - A co jeśli wpłacilibyśmy cały maksymalny limit do IKE?

Po 26 latach regularnego wpłacania maksymalnego limitu 12 165 zł na 5%, uzyskujemy łącznie 652 884,92 zł.

Wpłaty: 316 290 zł

Nasz zysk wynosi 336 594 zł (+106%)

Zaoszczędzony podatek: 63 953,03 zł

To tylko taka ciekawostka, polegająca na uzmysłowieniu jak duże mogą się zrobić kwoty po tych 26 latach.

WARIANT 3 - A co jeśli wpłacalibyśmy maksymalne limity do IKZE i IKE (12 165 + 4866 = 17 031 zł)

Nasz łączny zysk, uwzględniający inwestycje w IKE i IKZE oraz korzyści podatkowe z IKZE po 26 latach wynosi:

1) Próg podatkowy 18%: 467 889 zł (łącznie mamy zaoszczędzone 936 759 zł)

2) Próg podatkowy 19%: 469 154 zł (łącznie mamy zaoszczędzone 938 075 zł)

3) Próg podatkowy 32%: 485 601 zł (łącznie mamy zaoszczędzone 948 711 zł)

Wow - w każdym wariancie przy maksymalnym ładowaniu obydwu kont co roku po 26 lat uzyskujemy prawie milion złotych! 🙂

PODSUMOWANIE:

Niska stopa zastąpienia, wysokości nieco ponad 40% (tyle procent naszej średniej pensji będzie wynosić przyszła emerytura), jaką zaoferuje nam nasze kochane Państwo, właściwie nie daje nam wyboru – w myśl starego przysłowia „UMIESZ LICZYĆ – LICZ NA SIEBIE” powinniśmy a wręcz musimy dodatkowo oszczędzać aby cieszyć się komfortem spokojnego i dostatniego życia po przejściu na emeryturę. W poprzednich odcinkach tego cyklu napisaliśmy wraz z Maćkiem Samcikiem dość sporo na temat zalet inwestowania w spółki dywidendowe z myślą zabezpieczenia swojej przyszłej emerytury. Według nas jest to bardzo ciekawa forma alternatywa lokowania swoich oszczędności wobec lokat bankowych czy obligacji. Jeśli chodzi o wybór narzędzi do inwestowania w ramach III filaru, to zdecydowanie najlepiej jest korzystać z obu kont i wpłacać tam maksymalne limity (łącznie jest to w tej chwili 17 031 zł). Jeśli ktoś nie jest jednak w stanie przeznaczyć aż tak dużych kwot na inwestycje emerytalne, to najpierw ładuje maksymalny limit do IKZE, a potem ewentualne nadwyżki na IKE (im więcej tym lepiej). Jako pokazałem na moich symulacjach bardzo opłaca się inwestować zaoszczędzone ulgi podatkowe uzyskane dzięki IKZE właśnie na drugim rachunku czyli IKE. Kolejność jest zatem zawsze następująca, bez względu na to ile mamy kasy i w jakim progu podatkowym jesteśmy – wpierw lokujemy kasę do IKZE a potem zaoszczędzone na podatku pieniądze wkładamy na IKE oraz/i dodatkowo wpłacamy na IKE tak dużo pieniędzy, ile jesteśmy w stanie przeznaczyć w danym roku, dbając przy tym oczywiście o bezpieczeństwo naszego domowego budżetu.

Konta IKE i IKZE można założyć sobie w biurze maklerskim BOŚ (Bossa.pl), który jest partnerem naszego cyklu edukacyjnego. Ja korzystam z IKE u nich, a na dniach będę otwierał również konto IKZE (jestem na siebie zły, że wcześniej nie dokonałem tych obliczeń, które pokazuje Wam w tym artykule🙂).

W ramach naszej akcji "Dywidenda jak w banku, czyli o długoterminowym inwestowaniu oszczędności", którą prowadzimy wraz z Maćkiem Samcikiem z bloga "Subiektywnie o Finansach" udało nam się wynegocjować właśnie z Bossa.pl promocyjną stawkę 0,18% od transakcji zakupu lub sprzedaży akcji. Oferta tylko dla nowych Klientów Bossa.pl - zapoznaj się koniecznie z regulaminem promocji <link>.

CHCĘ OTWORZYĆ RACHUNEK W BOSSA.PL I KORZYSTAĆ Z PROMOCJI 0,18%<LINK>

A jeśli nie chcesz inwestować bezpośrenio na giełdzie tylko powierzyć swoją kasę profesjonalistom, to możesz otworzyć konto IKE na portalu Prywatna Emerytura <LINK>. Wtedy możesz inwestować w fundusze inwestycyjne oferowane przez BPH TFI.

TEN ARTYKUŁ NAPISAŁEM W RAMACH AKCJI "DYWIDENDA JAK W BANKU, CZYLI O DŁUGOTERMINOWYM INWESTOWANIU OSZCZĘDNOŚCI"

Akcja ta jest również częścią obywatelskiego ruchu Stowarzyszenia Inwestorów Indywidualnych "Oszczędzaj na emeryturę".

Zapisz się na darmowy newsletter naszej akcji i odbierz e-booka o inwestowaniu długoterminowym naszego autorstwa o wartości 150 zł (TY OTRZYMUJESZ GO ZA DARMO!) - FORMULARZ PONIŻEJ (UWAGA: KONIECZNIE PAMIĘTAJ O POTWIERDZENIU SWOJEGO MAILA POPRZEZ KLIKNIĘCIE LINKA KTÓRY CI WYŚLEMY NA TWOJĄ SKRZYNKĘ.

Wejdź na stronę: www.dywidendajakwbanku.pl<<LINK>>

Tam zamieścilismy wszystkie materiały z I odsłony naszej akcji - 16 artykułów, 4 nagrania video i 3 webinary!

Zapisz się tam na darmowy newsletter naszej akcji - zero spamu, tylko matriały dotyczące naszej akcji i informacje od naszego partnera - BPH TFI.

Jest tam również już dostępne video z naszego ostatniego webinaru, wprowadzającego do II odsłony akcji.

Partnerem medialnym jest Equity Magazine

Pozostałe artykuły, które jak do tej pory ukazały sie w ramach naszego cyklu (linki):"Srebrny jubileusz GPW" Albert Rokicki"Dywidenda jak w banku" Albert Rokicki"Na jak długo trzeba kupić akcje, żeby mieć (prawie) pewność, że się zarobi" Maciej Samcik "Co to jest dywidenda i jak jest wypłacana?" Albert Rokicki "Oprocentowanie lokat bankowych sięga dna. Wyższe zyski tylko dla pięknych i bogatych?" Maciek Samcik

"Czy na polskiej giełdzie jest tanio?" Albert Rokicki

"Spółki dywidendowe jako alternatywa lokat bankowych" Albert Rokicki

"Oszczędności ulokowane w tym banku dawały 5% rocznie przez ostatnie 5 lat" Maciej Samcik

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału