Synthaverse - luka rynkowa szansą na rozwój spółki

Analiza fundamentalna Synthaverse

Wybrane dane finansowe oraz wskaźniki

artykuł pierwszy raz został opublikowany na forum Longterm dnia, 2024-02-26; dane w nim prezentowane są aktualne na dzień publikacji. Jeżeli jesteś zainteresowany otrzymywaniem większej ilości podobnych artykułów bez opóźnień, zapraszamy do subskrypcji: https://longterm.pl/uslugi/

Kurs 3,93 zł

Kapitalizacja 277,5 mln zł

Liczba akcji 70,5 mln szt.

C/Wk 2,58 C/P 5,23

C/Z 79,78 C/ZO 40,51

ROE 3,23% ROA 1,53%

Ev/P 6,15 Ev/EBITDA 25,05

Altman EM-Score B (4,3)

Dług netto/EBITDA 3,78

Piotroski F-Score 2/9

Płynność bieżąca 1,44

Przychody (12 mc) 52,7 mln zł

Zysk netto (12 mc) 3,4 mln zł

Gotówka 6,8 mln zł

źródło

Zmiana nazwy - Biomed Lublin - nowe inwestycje

Firma działała pod starą nazwą blisko 80 lat. Spółka zmieniła nazwę w czerwcu 2023 r.

Jak podaje spółka nowa nazwa Synthaverse "symbolizuje połączenie dwóch idei: syntezy i różnorodności. Synteza odnosi się do procesu łączenia różnych komponentów w celu stworzenia czegoś nowego i innowacyjnego, podczas gdy różnorodność sugeruje różne podejścia i perspektywy."

Nowa nazwa ma pomóc również w wejściu na nowe, zagraniczne rynki. Kolejnymi krokami ma być uruchomienie kolejnych zakładów i znaczące zwiększenie przychodów.

Poprzednia analiza została przeprowadzona w sierpniu 2022 r. i dostępna jest dla subskrybentów pod linkiem: https://forum.longterm.pl/post/1303108

Kamil Rogalski (Cash Flow Investor) poświęcił w niej najwięcej uwagi na wymagającą wycenę wskaźnikową firmy, która uwzględnia zwiększenie mocy produkcyjnych po otwarciu nowego zakładu. Uzyskanie pełnych zdolności produkcyjnych szacowane wtedy było na koniec 2025 r., a nawet później, bo jak podaje spółka: "Zgodnie z planami spółki, produkcja komercyjna w Zakładzie Onko BCG rozpocznie się w 2026 r. Wcześniej konieczne jest wyprodukowanie serii walidacyjnej i rejestracja produktu."

W kwestii inwestycji mówimy o Centrum Badań i Rozwoju, które ma wspomóc rozwój strategiczny portfolio oraz o budowie nowego zakładu produkcyjnego, w którym wytwarzany będzie Onko BCG. "Budowa zakładu produkcyjnego pozwoli na zwiększenie zdolności produkcyjnych Onko BCG z 36 tys. opakowań rocznie do 210 tys. opakowań, a spółka ma ambicję zwiększyć moce produkcyjne nawet do 300 tys. opakowań." - jak opisuje Kamil Rogalski w swoim raporcie. Z ówczesnym wyliczeń wynikało, że przychody ze sprzedaży mogłyby wzrosnąć o 53,33 mln zł oraz 10,7 mln zł zysku operacyjnego.

Pozostaje pytanie, czy faktycznie uda się osiągnąć już w 2025 r. planowane moce produkcyjne, czy budowa nie będzie wiązała się z opóźnieniami i czy spółce uda się utrzymać marże, bo te w ostatnich kwartałach spadały. Wyliczenia wzrostu zysku operacyjnego bazowały na utrzymaniu marż zysku oper. na poziomie 20%. Obecnie zeszły one do poziomu 13%, co odpowiadałoby podniesieniem wyniku EBIT o 6,9 mln zł. Nadal więc handlujemy ze wskaźnikiem C/ZO na poziomie 20, mówiąc jednocześnie o przyszłych zyskach, które spółka może potencjalnie ociągnąć w 2026 r. Inne spółki z tego segmentu notują wskaźniki C/ZO na poziomie 4-10.

Przy założeniach odbudowania marży do poziomu 20% i osiągnięciu planowanych mocy produkcyjnych, co mogłoby się przełożyć na 21 mln zł zysku oper. otrzymujemy wartość wskaźnika C/ZO (za przyszłe zysku) na poziomie 13, co nadal może wydawać się wartością wysoką.

Nie mamy też pewności czy przy wykorzystaniu pełnej mocy produkcyjnej znajdzie się od razu popyt na produkt (o tej kwestii napiszę jeszcze dalej) bądź czy nie wpłynie to negatywnie na marżę. Założenia powrotu do 20% mogą więc wydawać się optymistycznym wariantem, sama spółka jednak komunikuje, że marża powinna być wyższa z powodu zamiany ampułek na fiolki — wraz z rozbudową zakładu, zmieni się również sposób podania preparatu.

Jeśli natomiast omawiamy problem popytu, to spółka zaznacza, że sprzedaż obecnie prowadzona jest w 35 krajach, pomimo że nie w każdym z tych krajów lek jest zarejestrowany. Rynek jednak wykazuje ogromne zapotrzebowanie na tego typu produkty (w przypadku Onko BCG mówimy o leczeniu raka pęcherza moczowego). Z racji tego zapotrzebowania lek ten dopuszczony jest warunkowo. Jest to przekonujący argument, który przemawia za tym, że popyt jest dużo większy niż obecna sprzedaż leku.

Sama zmiana nazwy i podyktowana tym strategia wyjścia na rynki zagraniczne zobowiązuje. Spółka rozszerza rejestracje leków o kolejne kraje (Francja, Rumunia, Holandia, Turcja, Serbia, Bośnia i Hercegowina), tak aby być przygotowanym na wprowadzenie na nie leku, w momencie osiągnięcia wyższych mocy produkcyjnych.

Rejestracja leków trwa jednak ok. 2 lata, przedłużający się okres rejestracji w niektórych krajach może być przyczyną nieosiągnięcia pełnej mocy produkcyjnej w szybkim tempie. Wiele też zależy od terminu oddania zakładu do użytku i czasu produkcji pierwszej partii do walidacji, choć na tę chwilę spółka nie widzi opóźnień.

Co istotne spółka już teraz zawarła umowy licencjonowania Onko BCG z podmiotem w Rumunii oraz drugą umowę z podmiotem we Francji. Realizacja ich wchodzi w życie wraz z zarejestrowaniem leku na danym rynku oraz uruchomieniem mocy produkcyjnych w nowym zakładzie (zakładamy 2026 r.) Umowy te, to w pewien sposób potwierdzenie, że popyt jest duży, a ekspansja na rynki zagraniczne ma sens.

SZCZEPIONKA NA GRUŹLICĘ

W Polsce jest to szczepionka obowiązkowa i co roku Synthaverse wygrywa przetarg. Sytuacja więc wydaje się stabilna. Należy brać jednak pod uwagę ryzyko pojawienia się konkurenta w przyszłości. Spółka rejestruje produkt również za granicą i tam dokonuje sprzedaży. Od 2023 r. produkt jest zarejestrowany na Węgrzech. Spółka posiada również kontrakt na dostarczenie łącznie 1,7 mln dawek do Ukrainy w 2023 i 2024 r.

Obecnie spółka na jednej linii naprzemiennie produkuje Onko BCG oraz szczepionkę na gruźlicę. Wykorzystuje więc pełne moce, a rynek nie jest zaspokojony. Otworzenie nowego zakładu, powinno wspomóc również ewentualnie skalowanie produkcji szczepionek.

"W Polsce mamy ograniczenia w związku z malejącą liczbą urodzeń. Chcieliśmy zaistnieć w Ukrainie, wygraliśmy nawet przetarg, ale niestety nie ma tam chęci stosowania preparatów. W Europie wiele krajów wycofało się ze stosowania obowiązkowego” – poinformował Prezes.

Dlatego nie możemy zakładać, że zwolnienie mocy produkcyjnych w starym zakładzie otworzy większy wolumen szczepionki. Tutaj popyt może być bardziej nasycony niż w przypadku Onko BCG.

Ta dwa produkty, szczepionka na gruźlicę oraz Onko BCG (leczenia raka pęcherza moczowego) stanowią blisko połowę przychodów spółki.

W segmencie tradycyjnym, spółka produkuje lek stosowany w ginekologii.

Rekomendacja BDM

W swojej analizie Kamil Rogalski zachował schłodzone oczekiwania. Jednak we wrześniu 2023 r. spółka w ramach pokrycia analitycznego otrzymała rekomendację domu maklerskiego BDM. Tam założenia są dużo bardziej optymistyczne. DM celuje w osiągnięcie 178 mln zł przychodu w 2026 r. oraz zysk EBIT na poziomie 80 mln zł. To oznaczałoby wzrost marży do 44%, co moim zdaniem jest bardzo odważnym założeniem.

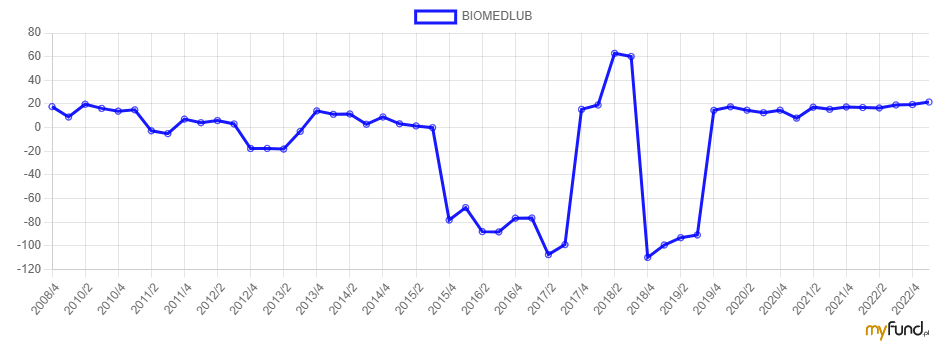

Marża operacyjna, źródło: myfund.pl

Obecnie spółka prezentuje spadki marży, historycznie poziomy 20% były ciężkie do przebicia. Modernizacja i zmiany sposobu podawania leków mogą wpłynąć pozytywnie na marże, jednak szybkie podniesienie jej praktycznie o kolejne 20 punktów procentowych to nie lada wyczyn. Prognoza z raportu dla lat 2023/24 również zakładała utrzymanie marży powyżej 20%, co jednak nie ma miejsca. Dobrze jest założyć ostrożniejsze podejście. Tym bardziej, że historycznie spółka wykazywała duże wahania na niemal każdym poziomie wyniku. Nie posiada stabilnej historii ani pod kątem przychodów, ani marż.

Gdyby jednak taki scenariusz został zrealizowany, obecna wycena wskaźnikowa to C/ZO = 3,46. Przy założeniu, że przychody zostaną zrealizowane, ale marża wyniesie 20% C/ZO = 6,92. Wspominałem, że konkurencja notowana jest ze wskaźnikiem 4-10. Względem założeń BDM obecna wycena spółki wydaje się więc uzasadniona i pozostawia margines za czas (w końcu liczymy tutaj przyszłe wyniki osiągnięte w 2026 r.). Jednak uważam, że [wycena] nie zakłada możliwości osiągnięcia gorszych wyników od zaprezentowanych. Nie ma tutaj dyskonta za ryzyko w przypadku osiągnięcia wyników gorszych od oczekiwań raportu. Założenia są optymistycze.

Zależność od EUR

Wraz z ekspansją zagraniczną, powinniśmy pamiętać o tym, że spółka mocniej wystawia się na ryzyko walutowe. Obecnie PLN jest silny względem walut takich jak USD czy EUR. Jednak w kolejnych latach, gdyby doszło do umocnienia EUR, ze względu na zaciągniętą pożyczkę w EUR, którą spłacać będzie do 2029 r., naraża się na podniesione koszty finansowe. Przy większej sprzedaży zagranicznej taka zmiana kursu może mieć jednak pozytywny wpływ.

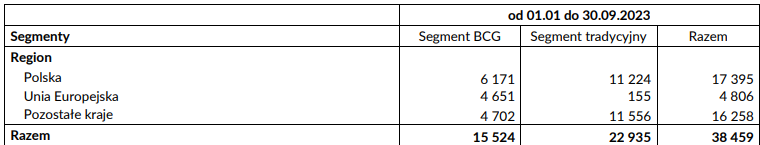

Podział geograficzny przychodów, źródło: dane spółki z raportu za III kw. 23 r.

Obecnie rynek Polski odpowiada za ponad 45% sprzedaży.

Na rozbudowę zakładu, spółka zaciągnęła 13 mln EUR pożyczki, dług ma termin zapadalności w 2029 r. Raty zacznie spłacać od 2026 r. Umocnienie się EUR negatywnie wpłynie na rentowność tej pożyczki. Przy odpowiednio dużej sprzedaży zagranicznej, zmiana kursu może pokryć stratę wynikającą z utraty rentowności pożyczki.

Rozbudowa Pipeline

Trochę napisaliśmy już na temat rozwoju linii produkcyjnej. Spółka planuje również skierować kroki w stronę badania i rozwoju. Jeszcze w 2024 r. zamierza ogłosić mapę drogową przedstawiającą projekty w pipelinie. Spółki prowadzące dział odkrywania nowych leków, które posiadają już odnogę biznesową opartą na sprzedaży i generującą zysk, mają większe szanse na powodzenie z racji dywersyfikacji finansowania projektów. Biotech jest mocno kapitałochłonny. Opieranie się jedynie na dotacjach i wpływach od inwestorów może być problematyczne i często kapitał kończy się w momencie pojawienia się okna transakcyjnego. Wtedy spółka stoi pod ścianą. Prowadząc własny biznes, generujący zyski sytuacja jest stabilniejsza, a potencjalny partner również docenia tę stabilność. W końcu również chciałby mieć pewność, że projekt będzie prowadzony bez przeszkód i spółka zajmie się działaniami operacyjnymi, a nie "gimnastyką" jak przetrwać. Spoglądając więc na Synthavers długoterminowo rozbudowa pipeline może stanowić również interesujący kierunek z potencjałem do skokowych wzrostów, już po latach rozbudowy mocy produkcyjnych.

"Powołaliśmy specjalny zespół projektowy, dokonaliśmy analizy wielu cząsteczek, wybraliśmy do dalszych prac siedem, do szybkiego sprawdzenia trzy, a do studium wykonalności jedną - i tym się obecnie zajmujemy. Finansowanie będzie zależne od dalszych decyzji – może to być rozwój własny, ale możliwe, że będziemy szukać partnera, czy finansowania zewnętrznego. To też zależy od atrakcyjności projektu, ale na dziś wykluczamy emisję akcji. Obecnie realizujemy wyłącznie program motywacyjny, dla zarządu i rady nadzorczej, na których jest tzw. lock up” – mówi Prezes Spółki.

Spółka w styczniu podpisała protokół odbioru końcowego Centrum Badawczo-Rozwojowego (pierwsza z dwóch wspomnianych inwestycji, poza rozbudową linii produkcyjnej).

Obecnie dobry trend Onko BCG to niespodziewana luka rynkowa

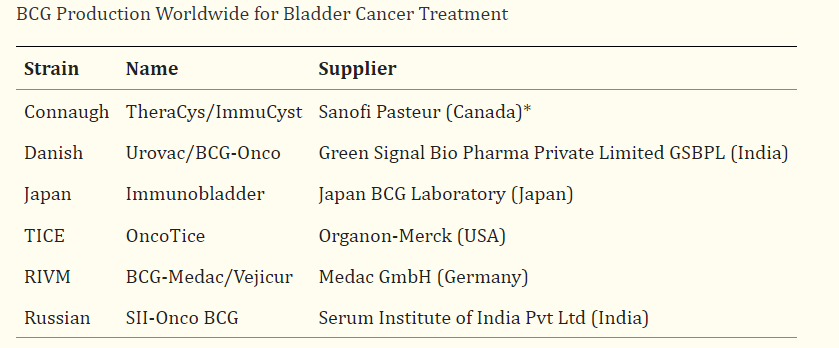

Produkty konkurencyjne dla Onko BCG, źródło: National Library of Medicine

Spółka preparat produkuje od 25 lat, dlaczego wcześniej nie udawało się przebić z taką skalą na rynek? Konkurencyjne produkty to przede wszystkim leki Medac, MSD i Sanofi. Z racji ich dominacji w krajach takich jak Niemicy czy Francja, ciężko było przebić się na rynek z Onko BCG. Kilka lat temu, na skutek zalania zakładu produkcyjnego, Sanofi utracił hodowle bakteryjne i możliwość produkcji leku. To stworzyło lukę, którą trzeba było uzupełnić produktami innych firm. Sanofi w 2017 r. ogłosiło wycofanie się z tego rynku, było jednocześnie największą firmą produkującą BCG do celów leczenie pęcherza moczowego.

To brzmi dobrze dla Sythaverse, pamiętajmy jednak, że w stosunku do wymienionej konkurencji spółka jest malutkim graczem. W kwestii przetargów i oferowania konkurencyjnych cen, to duże firmy są na wygranej pozycji - posiadają szersze portfolio i jeśli będą miały zamiar wygryźć małego gracza z rynku, mogą posunąć się do ruchów zwiększających własną produkcję, bądź oferowanie konkurencyjnych, niemarżowych cen przez pewien okres czasu. Wszystko to kwestia opłacalności. Ruch Sanofi i brak konkretnych działań większych graczy, obecnie wskazuje jednak na niewielkie ich zainteresowanie obszarem BCG.

Kolejną rzeczą jest ochrona patentowa, która wygasa po 20 latach i istnieje możliwość jej przedłużenia do 25 lat. To oznacza, że Onko BCG (podobnie z resztą jak produkty konkurencji) już teraz wkracza w okres, gdzie tańszym kosztem firmy mogą zacząć produkować leki generyczne (te są tańsze nawet o 80%). Spółka nadal posiada patent, jednak pozostaje pytanie, ile patentów konkurencji zostało uwolnionych i tworzą ryzyko zwiększenia podaży poprzez leki generyczne.

Producent leków generycznych nie jest zobowiązany (w przeciwieństwie do producenta produktu leczniczego referencyjnego) do przedstawienia wyników badań przedklinicznych i badań klinicznych, jeżeli może wykazać, że produkt leczniczy jest generycznym produktem leczniczym w stosunku do referencyjnego produktu leczniczego, który jest lub był dopuszczony do obrotu.

Z reguły wprowadzenie na rynek leków generycznych wymusza niższe marże. Być może to jest właśnie kluczowym powodem, dlaczego konkurencji wcale nie zależy na zasypaniu luki popytowej. Synthaverse nie ma tak wygodnej sytuacji z racji, że jest to jeden z ich kluczowych produktów. Zrozumiałe też, dlaczego zależy im na rozbudowie portfolio. Być może najbliższe lata po rozbudowie mocy produkcyjnych to wyciśnięcie cytryny, póki jeszcze jest na to czas. Zapewne leki generycznie też nie pojawią się w ciągu roku czy dwóch. Onko BCG przy zwiększonych wolumenach może dać skokowy wzrost przychodów i wspomóc firmę w wygenerowaniu gotówki na tyle, aby zaspokoić potrzeby wydatków na badania i rozwój. Tak, aby gdy spółka wkroczy w okres zagęszczających się na rynku tanich zamienników, była gotowa podmienić kluczowe produkty w portfolio na inne, zdywersyfikować ofertę i zmniejszyć zależność przychodów od BCG.

To scenariusz, o którym mało się pisze, a jest również możliwy do zrealizowania.

Artykuły National Library of Medicine zwracają uwagę na alternatywne metody leczenie, jednak niepodważalnie BCG jest najskuteczniejsze, wszystkie inne zalecenia mają na celu w zasadzie oszczędzanie BCG, które jest tak ciężko dostępne na rynku (np. pacjentom na wcześniejszych etapach leczenia zmniejsza się dawkę do 1/3). Prowadzone są też poszukiwania wśród wirusów i bakterii, które mogłyby pomagać w terapii. Jednak nic nie dorównuje BCG. BCG nadal pozostaje więc złotym standardem. Samo utrzymanie hodowli i jej namnażanie również jest wyzwaniem. Wydaje się więc, że nawet gdyby pojawiły się leki generyczne, rynek nadal nie byłby zaspokojony.

Podsumowanie

Jak wskazują naukowe opracowanie dotyczące nowotworów pęcherza moczowego, nadal nie mamy bardziej skutecznej metody niż BCG. Sanofi było największym producentem i po wypadku z hodowlą nie powróciło na ten rynek. Od tego czasu powstała ogromna luka, którą ciężko zaspokoić. Pamiętajmy, że Synthaverse nadal jest niewielkim graczem - to też jest ich siła w kwestii skalowania. Nie jest tak, że nikt nie próbował zwiększyć produkcji. Merck zwiększyło swoje moce o ponad 100%, jednak takie firmy są dużo większe, a namnażanie prątków nie jest łatwym zadaniem. Sythaverse dzięki temu, że jest mniejszym przedsiębiorstwem, łatwiej może skalować produkcję. Nadal zostawia to w tyle firmę za liderami rynku, jednak luka jest na tyle duża, że kraje są zmuszone dopuszczać produkt warunkowo bez rejestracji bądź wprowadzają zalecenia dla lekarzy w ograniczaniu leków.

Zwiększenie skali odbędzie się dopiero po przejęciu nowej linii produkcyjnej i wyprodukowaniu pierwszej partii do weryfikacji, rejestracja może więc zająć 1,5-2 lat. To oznacza, że pełne moce produkcyjne ujrzymy najprawdopodobniej w 2026 r.

Sama spółka wspomina, że istnieje możliwość osiągnięcia wyższej marżowości dzięki zmianie ampułek na fiolki. Jednak historycznie spółka nie najlepiej radziła sobie z cyklicznością wyników. Obecnie 20% marży zysku operacyjnego wydaje się sufitem, a ostatnie kwartały odnotowały nawet spadek marży. Wycena jest więc nadal wymagająca względem szacowanych wyników, jakie możemy otrzymać najwcześniej za 2 lata.

Niewątpiliwie jest to okres rozwoju dla spółki i szanse na skokowy wzrost przychodów i zysków są możliwe. Jednak zawsze powinniśmy również patrzeć, jaki otrzymujemy stosunek tego do ceny i czasu. W tak odległym terminie na marżowość mogą wpłynąć np. kursy waluty. Spółka z jednej strony dywersyfikuje odbiorców. Z drugiej wystawia się na EUR poprzez zaciągnięty kredyt. Osłabienie się złotego może w tym przypadku negatywnie wpływać na koszty finansowe. Jeżeli zwiększy sprzedaż poza Polską, osłabienie się złotego przy odpowiednio większym przychodzie może pokryć stratę, wynikającą z podniesionych kosztów odsetkowych.

Firma zamierza rozbudować portfolio B+R. Jest to ciekawy krok, który dla spółki już generującej zyski może dać przewagę względem konkurentów biotechnologicznych. Spółki, które prowadzą własne badania, a jednocześnie posiadają zarabiającą odnogę, są stabilniejsze w kwestii finansowania projektów. Firma mówi wprost, że na tę chwilę nie zamierza wypłacać dywidendy. Odnoga odkrywania leków jest o tyle rozsądnym podejściem, że prędzej czy później powinniśmy się spodziewać ruchów u konkurencji, jeśli chodzi o BCG - patenty wygasają, luka po pewnym czasie zostaje zasypana, nic nie żyje w próżni. Natomiast Synthaverse zbyt mocno bazuje na BCG, jeśli mówimy o wyniku. Działać należy jeszcze dziś, gdy biznes ten jest rentowny. Odnoga B+R pozwoli zdywersyfikować portfolio i przygotować się na lata, gdy BCG nie będzie pozwalała na tak dobry zarobek (gdyby taki scenariusz faktycznie miał się zrealizować). Jeszcze w tym roku spółka powinna ogłosić swoje plany odnośnie portfolio badawczego.

Polecam również naukowe opracowanie z 2020 r. nt. BCG dla tych, którzy chcą się mocniej wgryźć w sam problem niedoboru i zalecanych metod alternatywnych w momencie braku leku: https://www.ncbi.nlm.nih.gov/pmc/articles/PMC7025668/

ZASTRZEŻENIE

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału.

W chwili publikacji tego materiału, autor nie posiadał akcji spółki.

Darmowy kurs inwestycyjny z XTB

źródło: xtb.com

We współpracy z XTB Albert ‘Longterm’ Rokicki przygotował również darmowy kurs inwestowania, podczas którego dowiesz się:

- Na co zwracać uwagę przy selekcji spółek do portfela inwestycyjnego

- Jakich błędów wystrzegać się przy samodzielnym inwestowaniu w spółki giełdowe

- Jak rozpoznawać nadejście cykli giełdowych (hossa-bessa)

- Jak poznać realną wartość wewnętrzną spółki giełdowej (nie mylić z ceną na giełdzie czy kapitalizacją!)

Prócz kursu od Alberta Rokickiego, otrzymasz w pakiecie również inne kursy, przygotowane przez specjalistów. Wiedza ta poprawi Twój komfort podczas inwestowania, niezależnie czy zdecydujesz się wyjść ze swoim portfelem za granicę, czy jednak pozostaniesz na naszym polskim podwórku.

Załóż konto w XTB i korzystaj z braku opłat prowizyjnych od kupna i sprzedaży akcji i ETF przy obrocie do 100 000 euro miesięcznie.

Za promocję XTB otrzymujemy wynagrodzenie, które w żaden sposób nie wpływa na Twoje warunki umowy z nimi.