Wskaźniki szerokiego rynku - wykorzystanie praktyczne

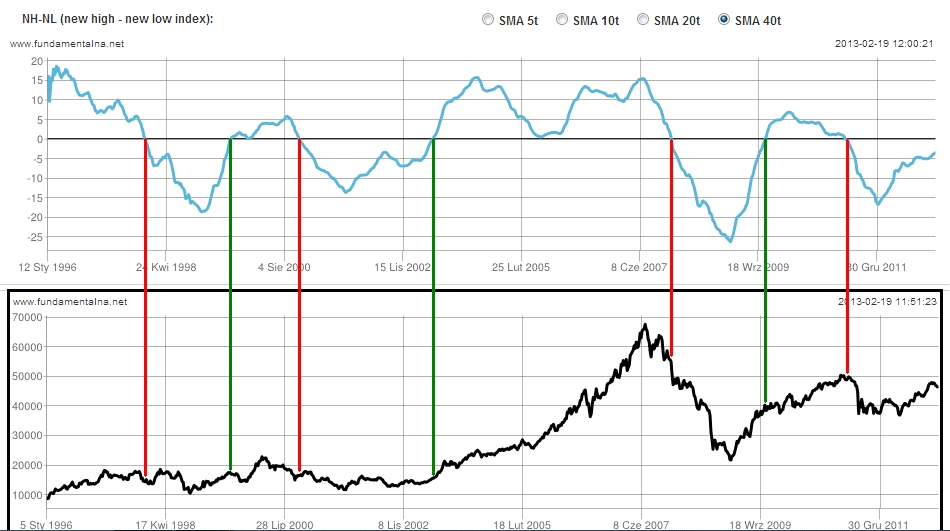

Czym są wskaźniki szerokiego rynku i jak wykorzystać je w praktyce? Jak wiadomo rynki poruszają się w cyklach (hossa, bessa) i zależnie od okresu panującego w danym momencie, znalezienie zarabiającej spółki może być proste lub bardzo trudne. Dlatego zanim zaczniemy wybierać konkretne spółki, które wydają się czekać na możliwość eksplozji w górę, warto przyjrzeć się kondycji rynku jako całości. Najbardziej rozpowszechnionymi miernikami kondycji rynku są indeksy giełdowe. Jeśli WIG rośnie znaczy, że jest i będzie ok, jeśli spada jest i będzie źle. Cała interpretacja opiera się na bardzo prostej zasadzie zachowania trendu, która mówi o tym, że jest większa szansa, że dany trend będzie kontynuowany, niż że zostanie przerwany. Pamiętajmy, jednak że nas interesuje inwestycja w konkretne spółki, a nie cały indeks. Analizując indeks chcielibyśmy tylko wyznaczyć taki moment na rozpoczęcie inwestycji, w którym istnieje największe prawdopodobieństwo trafienia w rosnącą spółkę. Jeśli indeks WIG znajduje się w trendzie rosnącym spodziewamy się, że większość spółek jest także w trendzie rosnącym, a więc względnie łatwo będzie nam wybrać dobrą spółkę (ponad 50% szans). Niestety w praktyce tak nie jest, gdyż indeksy są liczone jako średnia ważona, co oznacza że duże spółki mają większy wpływ na zmianę całego indeksu niż mniejsze. Skoro tak, to można sobie wyobrazić sytuację, w której niemal cały rynek znajduje się w trendzie spadkowym, a kilka największych spółek jest w stanie w całości zniwelować ten efekt, co w konsekwencji sprawi, że indeks WIG, ani nie spadnie, ani nie wzrośnie. W takiej sytuacji mamy złudne wrażenie, że w danym momencie znalezienie dobrej spółki nie jest ani zbyt łatwe, ani zbyt trudne. W rzeczywistości w takiej sytuacji jest to ekstremalnie trudne zadanie i lepiej taki moment przeczekać. Wskaźniki szerokiego rynku są modyfikacją indeksów pozbawioną powyższej wady, w wyniki zastosowania klasycznej średniej arytmetycznej. Oznacza to, że każda spółka, niezależnie od swojej kapitalizacji, ma jeden dokładnie taki sam głos, a więc wyznaczanie jaki w danym momencie panuje trend na giełdzie opiera się na prostym policzeniu spółek głosujących za wzrostami i tymi głosującymi za spadkami. Aby ocenić skuteczność tak obliczanych wskaźników, przyjrzyjmy się wykresom: Pierwszy z nich przedstawia różnicę pomiędzy liczbą spółek, które na danej sesji wyznaczyły swoje roczne maksimum i tymi, które wyznaczyły roczne minima. Dla wygładzenia wykresu zastosowano średnią 40 tygodniową. Sygnał zakupu lub sprzedaży został zaznaczony przy każdym przejściu wykresu przez poziom 0.

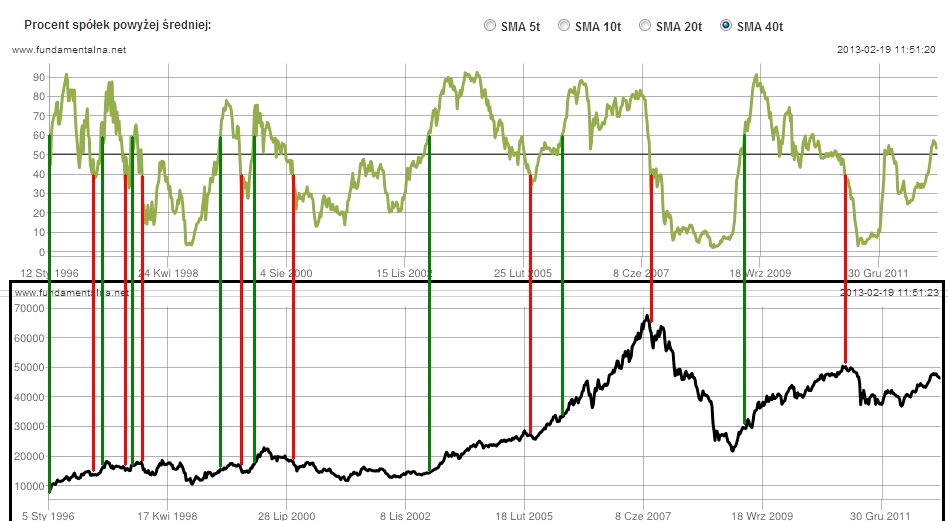

Pierwsze co powinno nam się rzucić w oczy to fakt, iż przez ostatnie 17 lat wskaźnik wygenerował tylko 7 sygnałów. Jeśli się dobrze przyjrzeć można zauważyć, że każdy z tych 7 sygnałów poprawnie przewidział nadchodzący trend na indeksie WIG. Oznacza to, że wskaźnik ten zmienia zdanie względnie rzadko, ale gdy już to robi ma całkiem interesującą sprawdzalność. Co ciekawe w obecnym momencie wskaźnik wydaje się zbliżać do poziomu 0, w którym to wygenerowany zostałby kolejny sygnał zakupu. Drugi wskaźnik na dziś to stosunek liczby spółek powyżej swojej średniej 40 tygodniowej do tych poniżej. Sygnał zakupu został zaznaczony przy przekroczeniu 10% powyżej poziomu równowagi. Sygnał sprzedaży przy przekroczeniu 10% poniżej poziomu równowagi.

Ten wskaźnik historycznie wygenerował więcej sygnałów niż poprzedni, a wiele z nich zostało szybko zanegowanych przeciwnym sygnałem. Jeśli jednak przyjrzymy się poszczególnym parom sygnałów kupna i sprzedaży okaże się, że w najgorszym razie przy danej transakcji wyszliśmy mniej więcej na 0. W najlepszym z kolei mogliśmy skorzystać z niemal całej kilkuletniej hossy. Interpretując obecny moment, o mały włos zostałby niedawno wygenerowany sygnał zakupu (przekroczenie 60%), ale wskaźnik się zawahał. Czy kluczowy poziom zostanie ostatecznie przebity? Czas pokaże. Podsumowując, wskaźniki szerokiego rynku w banalny wręcz sposób pozwalają nam ocenić realną temperaturę rynku, co z kolei przekłada się na poprawną ocenę prawdopodobieństwa sukcesu danej inwestycji. Oczywiście możliwe jest inwestowanie tylko i wyłącznie w oparciu o te wskaźniki, ale jeszcze lepsze efekty można uzyskać korzystając z nich jak z drogowskazów przy wybieraniu spółek. Np. widząc sygnał zakupu na wybranych wskaźnikach możemy spokojnie dokupywać kolejne spółki (jeśli mamy jakieś na oku), jeśli z kolei zaczynają się pojawiać sygnały sprzedaży, to nawet jeśli nasze spółki radzą sobie znakomicie warto pomyśleć o stopniowym ograniczaniu zaangażowania. Zaprezentowane wskaźniki to tylko wybrane przykłady. W rzeczywistości jest ich znacznie więcej, a nawet każdy może pokusić się o stworzenie swojego własnego wskaźnika zupełnie jak w przypadku klasycznych wskaźników analizy technicznej. Aktualne i historyczne wskazania kilku ciekawych wskaźników (w tym tych zaprezentowanych w artykule) można znaleźć na stronie: Fundamentalna.net w sekcji: „Szeroki Rynek”.