Analiza - Synthos

SYNTHOS

ANALIZA FUNDAMENTALNA:C/Z = 14,07 (średnia sektora: 14,07, średnia WIG: 9,61)*C/WK = 2,23 (średnia sektora: 1,48, średnia WIG: 0,82)*ROE: 15,84% (średnia sektora: 8,55%, średnia WIG: 5,35%)*FF: 29,35%*Bardzo wysoka rentowność biznesu oraz bardzo niski free float (liczba akcji w wolnym obiegu) powodują iż Synthos jest wspaniałym typem inwestycyjnym. Jeśli sytuacja w realnej gospodarce ma się polepszyć to pierwszy ruszy sektor chemiczny. Ta firma jest pierwszym europejskim graczem na rynku produkcji kauczuku emulsyjnego oraz trzecim na rynku polistyrenu do spieniania. To jest naprawdę nasz okręt flagowy i firma, która może się stać kiedyś „polską Nokią”. Niewątpliwym atutem spółki jest niskie zadłużenie oraz wspomniany wcześniej - mały udział akcji w wolnym obiegu. Wiadomo że jest tutaj silny i zdecydowany akcjonariusz – Michał Sołowow i on nie da zrobić spółce krzywdy. Posiada ponad 60% akcji, a na drugim miejscu jest fundusz emerytalny ING. Uważam że jest to spółka zdecydowanie na długi termin, szczególnie po tym jak awansowała do elitarnego klubu o nazwie WIG20 i jest o wiele lepiej postrzegana na rynkach międzynarodowych. Spółka otrzymała kontrakt z firmą Goodyear wraz z licencją na produkcję kauczuków nowej generacji SSBR i ESBR,opiewający na gigantyczną wręcz kwotę ponad 3,7 mld zł do 2018 roku. Pozwoli to na zwiększenie zarówno przychodów jak i zysku o minimum 22% rocznie przez kolejne 6 lat. Również zysk z kapitału własnego jest bardzo imponujący i należący do najwyższych w skali całej GPW. Niebagatelny wpływ na wyniki spółki powinna mieć nowa dyrektywa Unii Europejskiej, obowiązująca od początku tego roku, dotycząca tzw. etykietowania opon (labeling), która zwiększy popyt na kauczuki typu PB Nd i SSBR. Spółka zamierza otrzymać 208 mln zł w formie dotacji z UE, między innymi na stworzenie własnego centrum badawczo-rozwojowego w Oświęcimiu za kwotę 86,5 mln zł z czego wsparcie w formie funduszy unijnych ma wynieść 50% kosztów czyli 43 mln zł. Ponadto wydatki na badania i rozwój wyniosą 489 mln zł z czego duża część będzie również pokryta poprzez fundusze unijne. Przychody Synthosu w I kw. spadły do 1,432 mld z 1,631 mld rok wcześniej, zysk netto tąpnął o 42% do 135 mln zł z 234 mln zł, a zysk operacyjny spadł o 45% do 152 mln zł. Tak słabe wyniki były spowodowane załamaniem się popytu na kauczuk syntetyczny, spowodowany spowolnieniem w Chinach i reszcie krajów BRICS oraz spowolnieniem na krajowym rynku. Firma wciąż posiada akcje Rovese o wartości 90 mln zł więc dalszy spadek ich kursu spowoduje kolejne odpisy ale wydaje się że najgorsze już mają za sobą jeśli chodzi o ten czynnik ryzyka. Wiadomością tego roku była deklaracja wypłaty większej niż w latach ubiegłych dywidendy, przez co gotówka w kasie na koniec marca stopniała do 645 mln zł wobec 1,15 mld zł rok wcześniej. ANALIZA TECHNICZNA:

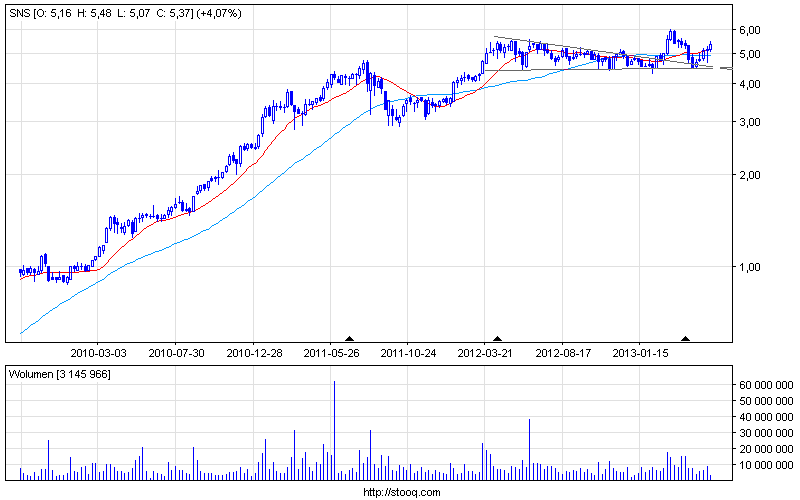

Kurs Synthosa uporał się już z przejściową korektą techniczną wywołaną głównie odcięciem dywidendy i powinien kontynuować silny długoterminowy trend wzrostowy. Stop loss koniecznie na 4,30 zł. Dla osób o mniejszej tolerancji na stratę 4,94 zł. PODSUMOWANIE: Spółka może w przeciągu kilku lat stać się graczem globalnym z rozpoznawalną marką. Myślę że naturalną drogą dla grupy Michała Sołowowa będzie przejęcie jakiegoś producenta opon i ropoczęcie produkcji pod własną marką. Zdecydowanie stawiam na spółkę w długim terminie i obok CD Projektu, Wawelu, Amiki i Azotów Tarnów, typuje na kandydata na „polską Nokię”. * dane dot. wskaźników z dnia 24.05.2013 (źródło: www.fundamentalna.net) To była przykładowa analiza spółki Synthos, która znalazła się w najnowszym rankingu. Celowo nie podałem miejsca jakie Synthos zajął w najnowszym rankingu aby pozostawić przynajmniej jedną niewiadomą :-) Cały ranking i pozostałe 17 analiz najlepszych według mnie spółek po wynikach za I kw. 2013 można znaleźć tutaj:shop/Raport-18-Najlepszych-Spolek-Po-Wynikach-Za-Ih-2014-R.html

Treści przedstawione w powyższym artykule są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści.