Jak analizować sprawozdanie finansowe spółki giełdowej?

To jest artykuł w ramach akcji edukacyjnej: "Poradnik początkującego inwestora"

Akcję organizujemy wraz z Maćkiem Samcikiem, autorem najpopularniejszego bloga ekonomicznego w Polsce - "Subiektywnie o finansach"

Maciej Samcik – Dziennikarz ekonomiczny i bloger, od 1997 r. w dziale ekonomicznym „Gazety Wyborczej”. Pisze o giełdzie, ubezpieczeniach, funduszach emerytalnych i inwestycyjnych, bankach i finansach osobistych. Redaguje autorskie strony konsumenckie "Pieniądze Ekstra". Od 2009 r. prowadzi popularny blog interwencyjny "Subiektywnie o finansach" (ponad 200 tys. użytkowników miesięcznie oraz 31 tys. fanów na Facebooku). Autor pięciu książek o finansach osobistych (ostatnia: "Moje pierwsze kieszonkowe").

Laureat prestiżowych nagród dziennikarskich, w tym dwukrotnie Grand Press (za cykl tekstów poświęconych nieprawidłowościom w Spółdzielczych Kasach Oszczędnościowo-Kredytowych oraz dla najlepszego dziennikarza ekonomicznego), nagrody im. Władysława Grabskiego przyznawaną pod auspicjami Narodowego Banku Polskiego i nagrody im. Eugeniusza Kwiatkowskiego. Z wykształcenia ekonomista, absolwent Akademii Ekonomicznej w Poznaniu. Poza finansami interesuje się fotografią, historią najnowszą Polski, gra w tenisa.

Partnerem akcji jest Getback S.A.

Zapisz się na darmowy newsletter aby być z nami na bieżąco - otrzymuj informacje o kolejnych artykułach, webinarach i innych wydarzeniach związanych za naszą akcją <<LINK>>

W ramach akcji ukaże się 16 artykułów: 8 na moim blogu i 8 na blogu "Subiektywnie o finansach", prowadzonego przez najlepszego blogera ekonomicznego w Polsce - Maćka Samcika.

Chcemy Was przyjaźnie edukować i przybliżać Wam tylko z pozoru skomplikowane meandy świata inwestycji. Każdy może zacząć swoją własną drogę do zysków, która z czasem może przerodzić się w prawdziwą autostradę 😀

Już ukazały się pierwsze 3 artykuły - poniżej linki:

10 lektur obowiązkowych początkującego inwestora Albert Rokicki (Longterm)

Cztery kroki, które musić zrobić aby zacząć inwestowanie. Jak znaleźć się na tej autostradzie? Maciek Samcik (Subiektywnie o finansach)

Co zrobić, żeby inwestowanie oszczędności nie stało się nudne i bezpłciowe? Tylko jeden sposób Maciek Samcik (Subiektywnie o finansach)

Będą również dwa wideo wywiady z prezesem Getback S.A., który jest partnerem naszej akcji - Konradem Kąkolewskim.

Poniżej nagranie wideo webinaru, który prowadziliśmy wspólnie z Maćkiem Samcikiem, autorem bloga "Subiektywnie o finansach":

Zachęcamy do zapisu na darmowy newsletter naszej akcji na stronie: https://dywidendajakwbanku.pl/zapraszamy

Analiza fundamentalna jako odpowiedź czy spółka jest warta zainteresowania

Większość inwestorów (szczególnie tych drobnych) z czystego lenistwa idzie na skróty i analizuje tylko wykresy spółek giełdowych, bez zadania sobie trudu w sprawdzeniu ich kondycji finansowej. Z moich wieloletnich obserwacji, wynika, że wielu ludzi więcej czasu spędza na wyborze pralki czy telewizora czyli dóbr wartych kilka tysięcy złotych, niż na analizie spółki przed dokonaniem transakcji kupna za 20 000 lub więcej (!).

Owszem raporty finansowe spółek potrafią być dość długie i dochodzić nawet do 100 stron. Przykładowo raport roczny CD Projektu, producenta słynnej serii gier o Wiedźminie wyniósł 83 strony a sprawozdanie zarządu za ten sam rok wyniosło aż 93 strony. Czytając takie dwa dokumenty, przy tym analizując jeszcze tabelki i graifiki, to tak jakbyś przeczytał średniej wielkości książkę. Trochę mniej obszerne są raporty okresowe za poszczególne kwartały - po II kwartale zarówno raport, jak i sprawozdanie producenta Wiedźmina obejmowały 63 strony. Ktoś powie, że być może to kwestia specyfiki branży i grafomaństwa działów IR przygotowujących sprawozdania, ale spójrzmy na branżę, gdzie nie za bardzo ma się o czym rozpisywać, jak zarządzanie wierzytelnościami i tu raport za I półrocze spółki Getback wyniósł 43 strony a sprawozdanie zarządu 66 stron. Wszędzie zatem jest co czytać i co analizować. Ja robię to od kilku lat regularnie, co kwartał, zatem wyrobiłem w sobie już pewien nawyk, aczkolwiek lektura raportów spółek z mojego własnego portfrela to dla mnie prawdziwa uczta i czekam na kolejne z wypiekami na twarzy.

Jak już zapewne się domyśliłeś - najlepszym źródłem wiedzy o spółce, a w dodatku ogólnodostępnym są publikowane przez nią raporty finansowe.

Gdzie znaleźć raporty finansowe spółki?

Można je pobrać bezpośrednio ze strony spółki - każda powinna prowadzić zakładkę "relacje inwestorskie" po wejściu w którą zamieszczone są PDF do pobrania. Ja pobrałem przykładowy raport z wynikami za 3 kwartały tego roku spółki Getback bezpośrednio z ich strony internetowej (dział relacji inwestorskich) <<link>>.

Można pobrać je również ze strony Infostrefa wbijając nazwę spółki w wyszukiwarkę a następnie przeglądając newsy znajdziemy ostatni raport a przed nim poprzednie. Dobrym źródłem pozyskiwania ostatnich raportów finansowych jest również portal Stockwatch.pl na którym po wejściu w profil spółki i jest link do ostatniego raportu finansowego, sprawozdania zarządu, listu prezesa etc.

Na co zwrócić uwagę przy lekturze raportu finansowego?

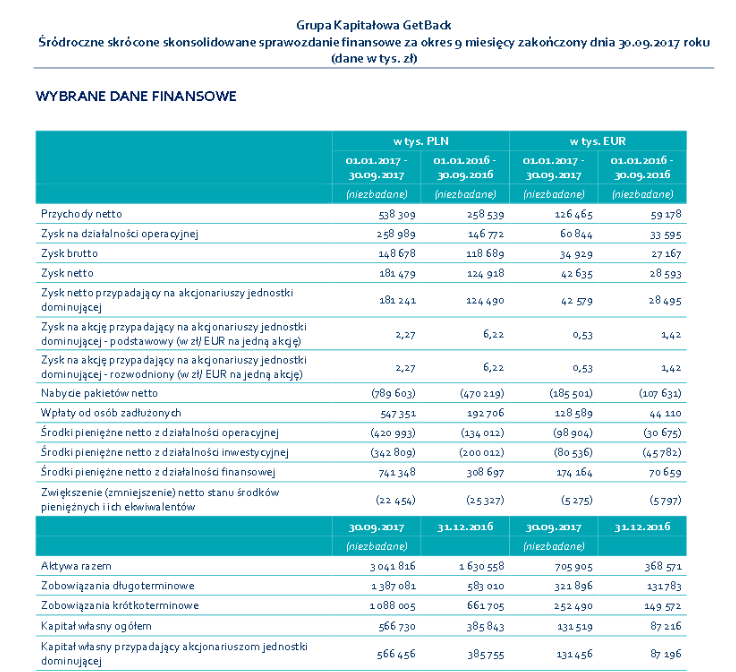

Sprawdźmy na przykładzie skonsolidowanego raportu spółki Getback za III kwartał, który ukazał się dzisiaj, jak wyglądają najważniejsze elementy sprawozdania finansowego (kliknij aby powięszyć):

źródło: raport finansowy Getback S.A. za III kw. 2017

Na początek wyjaśnienie - raport skonsolidowany zawiera wyniki emitenta czyli Getback S.A. powiększone o wyniki spółek zależnych powiązanych kapitałowo, nad którymi ma kontrolę dzięki większościowemu udziałowi. Tworzy z nimi zatem tzw. "grupę kapitałową".

Na jednej z pierwszych stron spółka pokazuje najważniejsze dane finansowe - taka pigułka informacyjna na początek, mająca na szybko pokazać kluczowe elementy rachunku zysków i strat oraz bilans (o tym co to jest za chwilę).

Prześledźmy może te najważniejsze pozycje idąc od góry:

1) Przychody - to po prostu łączna kwota za którą firma sprzedała swoje produkty lub usługi - w tym przypadku bardzo nietypowa usługa zarządzania wierzytelnościami czyli de facto spłaty długów. Te podane w pierwszym wierszu 538, 3 mln zł to suma wszystkich spłat długów, jakie klienci spółki dokonali w raportowanym okresie. Nie można tego broń Boże mylić z zyskiem! Od tego trzeba jeszcze odjąć koszty oraz oczywiście podatek.

2) Zysk na działalności operacyjnej - to wynik na podstawowej działalności spółki, nieuwzględniający zdarzeń z nią niezwiązanych jak np. sprzedaż lub zakup nieruchomości na własne potrzeby (wchodzi to w pozycje "pozostałe przychody operacyjne i nie powinno być brane pod uwagę przy ocenie działalności przedsiębiorstwa w długim terminie!), rezerw z tytułu odroczonych podatków, wynikających np. z działalności w specjalnej strefie ekonomicznej czy konwersji długu na akcje. Co innego w przypadku developera czy reitu, który kupuje i sprzedaje nieruchomości w celach inwestycyjnych - wtedy jak najbardziej należy rozpatrywać to jako jego podstawową działalność.

3) Zysk netto - to jest ostateczny zysk spółki po amortyzacji i zapłaceniu podatku (amortyzacja to utrata wartości aktywów czyli np. taksówkarz po roku musi uwzględnić spadek wartości swojego auta ze względu na zużycie i spadek ceny rynkowej)

4) Zysk netto przypadający akcjonariuszom jednostki dominującej - to bardzo istotne aby był jak najwyższy, gdyż jest to zysk który realnie osiąga spółka ze wszystkich swoich spółek zależnych w których ma dominujące udziały. Jeśli ma 51% to może skonsolidować w swoich wynikach 100% zysku zależnej spółki córki, ale przecież realnie ma tylko 51% i to jest podawane w omawianej pozycji. Warto na to zwracać szczególną uwagę przy analizowaniu dużych grup kapitałowych jak choćby Asseco Poland czy Boryszew, gdzie tych powiązanych ze sobą "spółek-córek" jest całe mnóstwo.

Kolejne cztery pozycje tabeli są mam nadzieję zrozumiałe, a jeśli nie, to proszę o pytania w komentarzach na forum pod tym wpisem.

Następnie mamy ważne informacje dotyczące przepływów pieniężnych (cashlow):

5) Środki netto z działalności operacyjnej - liczba w nawiasie oznacza minus czyli że z firmy wypłynęło w okresie ostatnich raportowanych trzech kwartałów 420,9 mln zł w wyniku podstawowej działalności gospodarczej. Najwyraźnie dokonano dużo zakupów portfeli wierzytelności i zatrudniono dużo nowych pracowników, którym trzeba było wypłacać pensje.

6) Środki netto z działalności inwestycyjnej - tu również minus czyli odpływ 342,8 mln zł. Najwyraźniej poczyniono dużo wydatków na przejęcia innych podmiotów, z których spółka będzie czerpała dochody w przyszłości. Dla spółki z tradycyjnej branży np. meblarskiej jak Forte, może to być wydatek przykładowo na budowę nowej fabryki. Co ciekawe wpłata pieniędzy na zwykłą lokatę bankową też jest traktowana jako ujemny przepływ inwestycyjny (tak zaksięgowane ma prawie 500 mln zł na lokatach CD Projekt).

7) Środki netto z działalności finansowej - są to pieniądze pozyskane z emisji akcji, obligacji i z dywidend od spółek zależnych. W tym miejscu spory plus, bo aż 741,3 mln zł. Z kolei gdyby spółka wypłaciła dywidendę to byłby to ujemny przepływ finansowy.

8) Zwiększenie (zmniejszenie) netto stanu środków pieniężnych i ich ekwiwalentów - to zwyczajnie zmiana stanu gotówki lub jej odpowiedników (lokata bankowa, płynne bony i obligacje skarbowe). W tym miejscu również zmiana na minus, co świadczy najwyraźniej o dużych potrzebach gotówkowych na pozyskiwanie nowych portfeli wierzytelności na których firma dobrze zarabia.

9) Aktywa razem - Kolejna ważna pozycja to aktywa czyli całość majątku znajdująca się w posiadaniu spółki (kapitału własnego jak i pożyczonego) który ma za zadanie pracować na zysk. W przypadku Getback te aktywa bardzo znacząco wzrosły, głównie ze względu na agresywny wzrost zakupów nowych portfeli wierzytelności. Firma kupuje takie pakiety a zapłaconą za nie sumę księguje jako kapitał własny.

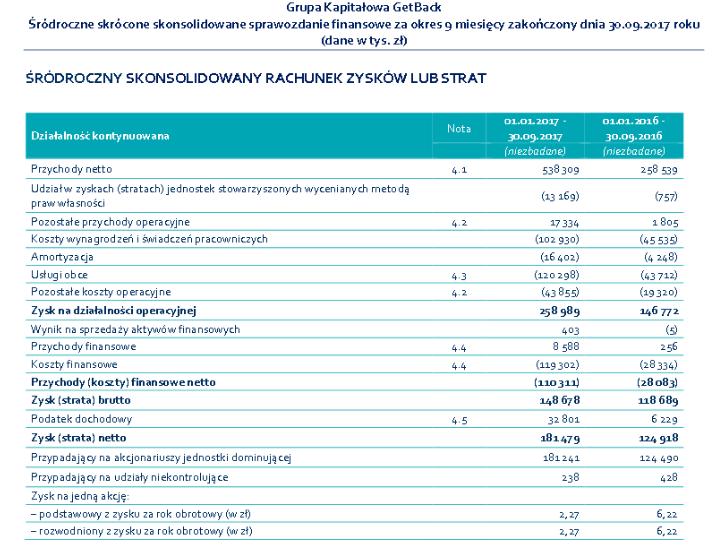

Teraz przejdźmy do szczegółowego rachunku zysków i strat (kliknij aby powiększyć):

źródło: raport finansowy Getback S.A. za III kw. 2017

W rachunku zysków i strat podawane są przychody, koszty i oczywiście zysk w dwóch wariantach - operacyjny i netto o czym pisałem już wcześniej. Wspominałem też, że amortyzacja jest księgowym kosztem i jest to bardzo istotna pozycja - dlatego trzeba bardzo uważać aby nie kierować się ślepo podawanym przez spółki zyskiem EBITDA, który nie uwzględnia tegoż kosztu amortyzacji (zużycia majątku trwałego). EBITDA to skrót od earnings before interest, tax, deductions and amortization - czyli zysk przed odjęciem odsetek od zadłużenia, podatkiem, przeszacowaniem aktywów i amortyzacją.

Z powyższej tabelki wynika, że spółka wypracowała 258,9 mln zł zysku operacyjnego z 538,3 mln zł przychodów. Zysk netto (po odjęciu amortyzacji i podatku) wyniósł prawie 78 mln zł mniej bo 181,48 mln zł. Na zaniżenie tego wyniku mogą mieć wpływ tzw. rezerwy z tytułu portfeli wierzytelności, które mogą (ale nie muszą) stać się nieściągalne.

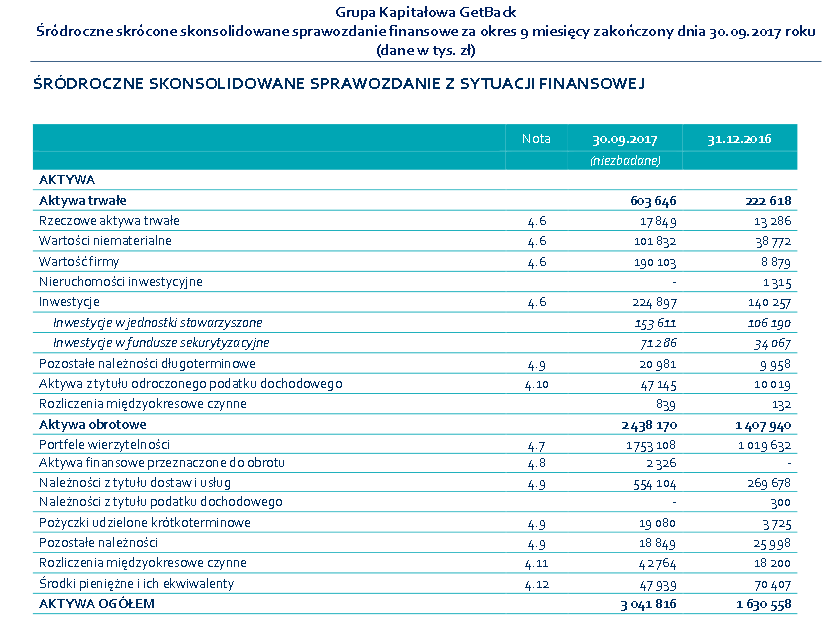

Przejdźmy teraz do kolejnego elementu każdego sprawozdania finansowego a mianowicie do bilansu, składającego się z aktywów i pasywów (jedne muszą być równe drugim):

źródło: raport finansowy Getback S.A. za III kw. 2017

W przypadku aktywów trwałych należy szczególną uwagę przywiązywać do wartości niematerialnych i prawnych - jeśli nagle obserwujemy ich nagły przyrost bez jakiegoś istotnego uzasadnienia, to u inwestora powinna zapalić się lampka ostrzegawcza.

Kolejną pozycją, którą należy raczej traktować z przymrużeniem oka jest tzw. "wartość firmy" - inaczej tzw. "goodwill" czyli jest wyceniane coś czego praktycznie nie ma - spółka po prostu zapłaciła o 190,1 mln zł więcej za przejęte podmioty niż wynosiła ich (tamtych podmiotów) wartość godziwa. Tak właśnie powstaje czysto księgowy zapis, który paradoskalnie im wyższy, tym na logikę powinien być negatywniej odbierany - świadczy bowiem niejako o przepłaceniu za przejmowane spółki.

Ważną składową aktywów obrotowych są zapasy - w przypadku spółki Getback zapasy to po prostu portfele wierzytelności o wartości 1,753 mld zł.

W aktywach obrotowych jest pozycja "Rozliczenia międzyokresowe czynne" to aktywo powstałe w skutek rozłożenia na 12 miesięcy kosztu rocznego za który płaci się raz na podstawie jednej faktury - np. koszt ubezpieczenia samochodów. Z każdym miesiącem jak spółka będzie spłacała kolejne 1/12 tegoż rocznego kosztu, to aktywo będzie malało o ile nie pojawi się jakieś inne, które go nie powiększy. Innym być może lepiej przemawiającym przykładem jest prenumerata czasopisma - płacimy raz za cały rok ale księgowo ten koszt nie może obciążać tylko jednego okresu sprawozdawczego ale musi zostać rozłożony równo na 12 miesięcy.

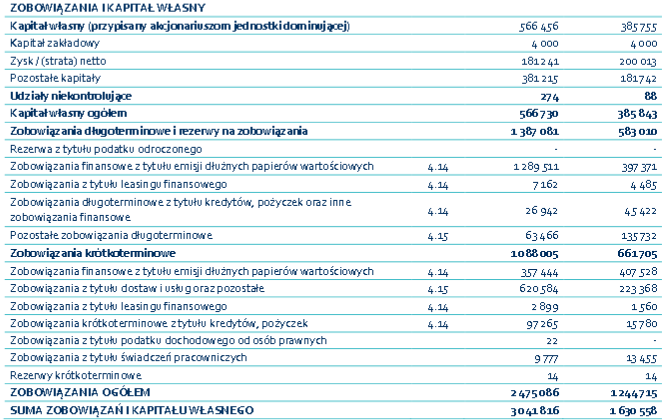

A teraz skierujmy naszą uwagę na pasywa czyli źróda finansowania aktywów:

źródło: raport finansowy Getback S.A. za III kw. 2017

Jak widać, spółka sfinansowała swoje aktywa po części kapitałem własnym jak i długiem, przy czym ten drugi stanowi zdecydowaną większość (2,475 mld zł długu wobec 566 mln zł kapitału własnego). To może na pierwszy rzut oka nieco przerażać, ale taka jest po prostu specyfika tej branży i generalnie podmiotów finansowych oraz ubezpieczeniowych. W tradycyjnych biznesach produkcyjnych jak np. meblarstwo czy odzieżówka tak wysokie zadłużenie praktycznie zagrażałoby w sposób znaczący zdolności do funkcjonowania w długim terminie. Przyjmuje się, że bezpieczne zadłużenie nie powinno przekraczać kapitału własnego, przynajmniej nie w rażący sposób. Jest to niezmiernie ważne, bowiem należy pamiętać, iż żyjemy w środowisku najniższych stóp procentowych za naszego życia a to nie jest dane na zawsze. Prędzej czy później banki podniosą koszt kredytów i obniży to w sposób znaczący zyski firm finansujących się długiem. Z kolei nabywcy obligacji będą wymagali coraz to wyższych odsetek od pożyczonego kapitału.

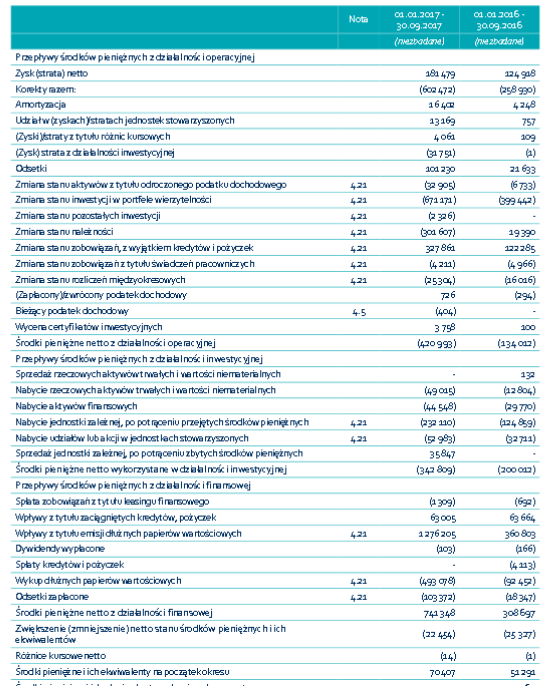

Na koniec jeszcze przepływy gotówkowe (cashflow) czyli ile realnie spółka generuje gotówki:

źródło: raport finansowy Getback S.A. za III kw. 2017

Tu szczegółowo omówione środki pieniężne z działalności operacyjnej, inwestycyjnej i finanoswej - te dwie pierwsze będące na minusie w pierwszych 3 kwartałach tego roku rekompensowane są przez finansowe wpływy gotówkowe, pochodzące głównie z emisji obligacji na kwotę ponad 1,2 mld zł.

Podsumowanie - na co należy zwracać uwagę przy analizie sprawozdań finansowych?

Na potrzeby tego artykułu wybrałem sobie raport spółki z branży dość specyficznej i nie ukrywam, że dość skomplikowanej, o nieco odmiennej księgowości niż klasyczne podmioty produkcyjne, jak choćby wspomniane wyżej meble czy odzieżówka, aczkolwiek generalnie zasady ksiągowości i przedstawiania liczb są podobne i dość uniwersalne.

Poniżej 7 tipów na co zwracać szczegoólną uwagę przy analizie sprawozdania finansowego:

1) Najważniejsze to aby spółka była zdolna do zwiększania przychodów i zysku operacyjnego, czyli wynikającego z jej podstawowej działalności. Zysk netto jak wspomniałem na początku artkułu może być zmanipulowany wydarzeniami jednorazowymi i/lub niezwiązanymi zupełnie z podstawową działalnością.

2) Warto zerknąć na amortyzację czy przypadkiem nie jest nieco zaniżona (słynny jest case firmy Waste Managment z USA, która amortyzowała swoje śmieciarki na 40 lat zawyżając wynik netto!). Nie należy natomiast przywiązaywać moim zdaniem zbyt dużej wagi do EBITDA bo to jest tak jakby oceniać zysk śmieciarki, która nigdy się nie zużyje ani nie ulegnie awarii.

3) W aktywach trwałych uważać na wartości niematerialne i prawne a także na goodwill (wartość firmy) - nauczyciel Warrena Buffetta - Ben Graham, zupełnie nie brał ich pod uwagę przy wycenie przedsiębiorstwa. Dla niego ważne były tzw. "tangible assets" czyli te aktywa, które można fizycznie dotknąć. One mogą bowiem i tak najczęściej się dzieje, zawyżać aktywa firmy a co za tym idzie zaniżać jej koszty. Głośny był przypadek Biotonu, który koszty badawcze księgował sobie w pozycji "watości materialne i prawne", powiększając kapitały własne (!). Był to przykład kreatywnej księgowości, który wprowadzał inwestorów w błąd i powodował pompowanie balona spekulacyjnego w latach 2005-2007 na spółce Bioton.

4) Zapasy też mogą zawyżać rzeczywisty obraz, bowiem zdarzały się sytuacje, że po pierwsze produkowano "na magazyn" aby pokazać większą rentowność (im więcej produkuje fabryka, tym mniejszy jednostkowy koszt wytworzenia), a po drugie - zdarzały się przypadki zupełnie fikcyjnych stanów magazynowych...Uważaj zatem na nagły skok zapasów, bo może to być wprowadzające w błąd.

5) Uwaga na zadłużenie - żyjemy w czasach niesamowicie korzystnych dla kredytobiorców i dłużników - prędzej czy później ta sielanka się skończy i może to nastąpić z glośnym hukiem. Uwierz mi lub nie, ale prędzej czy później zima nadejdzie...pamiętaj aby całkowite zadłużenie nie przekraczało kapitału własnego, no chyba że jest to instytucja finansowa jak Getback, dla której gotówka jest po prostu surowcem z którego produkuje wysoko marżowy towar końcowy.

6) Szczególną uwagę należy przywiązaywać do przepływów pieniężnych czyli tego ile dana spółka jest w stanie generować żywej gotówki. Zdarzają się bowiem takie spółki, które pomimo wykazywania ładnych zysków cierpią na chroniczny brak gotówki i muszą posiłkować się kolejnymi emisjami akcji lub długiem.

7) Kolejnym tipem dla Ciebie jak sprawdzić czy zysk nie jest sztucznie zawyżony jest sprawdzenie czy mniej więcej pokrywa się on z zapłaconym podatkiem dochodowym ale mam nadzieję, że nigdy nie będziesz musiał przekonywać się o nieuczciwości żadnego zarządu spółki, której akcje posiadasz.

My inwestorzy analizujemy bardzo skrupulatnie, bowiem kładziemy na stół swój własny, ciężko zarobiony kapitał. Dlatego nie bójmy się zadawać trudnych pytań i nie traktujmy naszych inwestycji tak jakbyśmy kupowali pralkę czy lodówkę...

W jednym z kolejnych artykulów w ramach Poradnika Początkującego Inwestora omówię wskaźniki analizy fundamentalnej takie jak C/Z, C/WK, ROE, ROA, ROIC, EV/EBIT itd.

Z inwestorskim pozdrowieniem,

Albert "Longterm" Rokicki

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm4