Portfel akcji dywidendowych - XII odsłona

Na wstępie pozwolę sobie na krótkie wprowadzenie dla osób, które po raz pierwszy trafiły na artykuł z tego cyklu. Osoby zainteresowane tematem dywidend odsyłam do mojego pierwszego artykułu z tej serii.Z artykułu z przed 5 miesięcy można się dowiedzieć:- co to jest dywidenda? - w jaki sposób spółki wypłacają dywidendy i jak przebiega proces ich przyznawania na przykładzie PZU z ubiegłego roku?- ile byś zarobił gdybyś od początku 2006 roku systematycznie inwestował 300 zł miesięcznie w akcje KGHM i reinwestował zyski z dywidend w akcje tej spółki? - ile byś zarobił gdybyś zainwestował 50 000 zł w hipotetyczny portfel akcji spółek dywidendowych, wypłacających średnio 5,45% dywidendy rocznie przez 30 lat? Link do pierwszego artykułu z cyklu "Portfel spółek dywidendowych" poniżej:

http://longterm.pl/portfel-akcji-dywidendowych.html

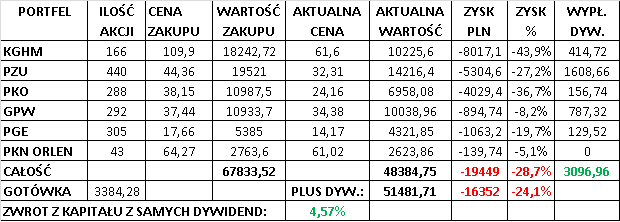

OK, czas już zaprezentować obecny stan portfela dywidendowego, założonego 18.07.2014 (stan z zamknięcia w piątek 05.02.2016):

HISTORIA DOKONANYCH TRANSAKCJI:

18.07.2014 KUPNO 78 AKCJI KGHM PO CENIE 126,95

18.07.2014 KUPNO 22 AKCJI PZU PO CENIE 437,50

18.07.2014 KUPNO 258 AKCJI PKO PO CENIE 38,75

18.07.2014 KUPNO 270 AKCJI GPW PO CENIE 36,91

30.07.2014 SPRZEDAŻ KONTRAKTU NA WIG20 (S FW20U1420) po 2328

05.08.2014 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY GPW 262,44 ZŁ NETTO

26.08.2014 ZREALIZOWANIE STRATY 2140 ZŁ NA ZABEZPIECZENIU PORTFELA (S FW20U1420 ) - STOP LOSS NA 2435 PKT

08.09.2014 KUPNO 2 AKCJI PZU W CENIE 499 ZŁ

17.09.2014 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY PZU 660,96 ZŁ NETTO

18.09.2014 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY PKO 156,74 ZŁ NETTO

28.11.2014 KUPNO 105 AKCJI PGE PO CENIE 19,35 ZŁ

01.12.2014 KUPNO 10 AKCJI KGHM PO CENIE 119 ZŁ

12.12.2014 KUPNO 3 AKCJI PZU PO CENIE 479,60 ZŁ

18.12.2014 KUPNO 10 AKCJI KGHM PO CENIE 108,90 ZŁ

30.12.2014 KUPNO 2 AKCJI PZU PO CENIE 485,15 ZŁ I 10 AKCJI KGHM PO 106,45 ZŁ

14.01.2015 KUPNO 10 AKCJI KGHM PO CENIE 104 ZŁ

16.01.2015 KUPNO 30 AKCJI PKO PO CENIE 33 ZŁ

18.03.2015 KUPNO 10 AKCJI KGHM PO 114,5 ZŁ, 100 AKCJI PGE PO 20 ZŁ I 5 AKCJI PZU PO 482 ZŁ

27.05.2015 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY KGHM 414,72 ZŁ NETTO (ZWYKŁY RACHUNEK) - 512 ZŁ BRUTTO JEŚLI W RAMCH IKE!

23.06.2015 KUPNO 5 AKCJI PZU PO CENIE 434,60 ZŁ

04.08.2015 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY GPW 524,88 ZŁ NETTO (ZWYKŁY RACHUNEK) - 648 ZŁ BEZ PODATKU JEŚLI W RAMACH IKE!

25.08.2015 KUPNO 25 AKCJI KGHM PO CENIE 74,50 ZŁ, KUPNO 22 AKCJI GPW PO CENIE 44 ZŁ

26.08.2015 KUPNO 13 AKCJI KGHM PO CENIE 73,05 ZŁ

24.09.2015 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY PGE 129,52 ZŁ NETTO (ZWYKŁY RACHUNEK) - 159,90 ZŁ BEZ PODATKU JEŚLI W RAMACH IKE!

29.09.2015 ZAKSIĘGOWANIE PRZYZNANEJ DYWIDENDY PZU 947,7 ZŁ NETTO (ZWYKŁY RACHUNEK) - 1170 ZŁ BEZ PODATKU JEŚLI W RAMACH IKE!

02.10.2015 KUPNO 50 AKCJI PZU PO CENIE 38,10 ZŁ (PO UWZGLĘDNIENIU SPLITU 10:1), KUPNO 100 AKCJI PGE PO CENIE 13,54 ZŁ

05.11.2015 KUPNO 43 AKCJI PKN ORLEN PO CENIE 64,27 ZŁ

KOMENTARZ DO AKTUALNEGO STANU PORTFELA:

Ostatnie 7 miesięcy, od ostatniej odsłony portfela było okresem bardzo ciężkim dla spółek z udzłem Skarbu Państwa, znajdujących się w portfelu - ceny wszystkich akcji obniżyły się o dobre kilkadziesiąt procent, przez co na wycenie rynkowej notuję czysto księgową (teoretyczną) stratę wysokości 24,1% (po uwzgledniu wypłaconych dywidend). Należy jednak pamiętać, że realną stratę ponosi się dopiero wtedy, kiedy się akcje sprzeda, a ja tego absolutnie nie zamierzam robić, a wręcz przeciwnie - obecną sytuację rynkową zamierzam wykorzystać do bardzo agresywnych zakupów. Im ceny akcji moich spółek będą niżej, tym bardziej chętnie będę dokupywał aby uśrednić swoją cenę zakupu i aby całkowity zwrot z zainwestowanego kapitału nastąpił wczęśniej.

Niestety nie dysponuje już zbyt dużym zasobem gotówki aby wdrożyć ten ambitny plan w życie - w tej chwili na koncie widnieje zaledwie 3384 zł, ale w ramach regularnego oszczędzania zamierzam odkładać 1000 zł co miesiąc i wpłacać na rachunek maklerski.

Przypomnę, że obrana przeze mnie strategia w 2014 roku zakłada nie tylko trzymanie (buy & hold) zakupionych spółek przez kolejne 30 lat, ale rownież regularnego dokupowanie akcji tychże spółek oraz, co bardzo istotne - reinwestowania zysków z dywidend w kupno kolejnych akcji. Przy tym nie interesuje mnie zbytnio cena akcji, to znaczy nie bardzo cierpię kiedy cena moich akcji spada w stosunku do ceny zakupu, bo mam możliwość dokupić akcje taniej. Z kolei nie cieszę się ze wzrostu cen moich akcji, gdyż wiem, że kolejne zakupy, które będę dokonywał przez następne 28 lat będą mnie kosztowały więcej 🙂 Innymi słowy, mnie nie interesuje tak na dobrą sprawę, czy ten KGHM będzie po 100 czy 20 zł - zawsze będę zadowolony, bo nastawiam się tylko i wyłącznie na czerpanie stałych zysków z dywidend.

Można to porównać do kupowania mieszkań pod wynajem - czy inwestorowi, który kupuje kolejne mieszkania w tym celu, zależy na wzroście ich ceny za metr kwadratowy? Oczywiście że nie - owszem cieszy go fakt, że poprzednio kupione mieszkania zyskują na rynkowej wartości, co podowuje poczucie większego bogactwa ale przecież z punktu widzenia założonej strategii, czyli czerpania regularnych zysków z wynajmu, powinno mu zależeć aby mieszkanie było jak najtańsze, co zwiększa zyskowność jego kolejnych inwestycji.

Jak do tej pory uzyskałem 3097 zł z dywidend netto czyli po potrąceniu podatku Belki (19%), co daje zwrot z zainwestowanego kapitału wysokości 4,57%, co uważam za wynik całkiem niezły, biorąc pod uwagę, po pierwsze - że PKO nie wypłacił w zeszłym roku dywidendy, a po drugie, że moje zakupy w drugiej połowie ubiegłego roku za kwotę 9795 zł były już po dniach przyznania dywidend, zatem wypłatę z zakupionych akcji uzyskam dopiero w tym roku. Gdyby nie liczyć tych moich ostatnich zakupów, za które nie otrzymałem jeszcze wypłat, to zwrot z kapitału z samych dywidend wynosi 5,33% netto.

Jeśli portfel byłby prowadzony w ramach IKE (Indywidualne Konto Emerytalne) to zysk z samych dywidend wyniósłby 7,6% po półtora roku czyli 5,06% rocznie (średni dividend yield). Oznacza to, że jeśli takie tempo by się utrzymało, to moja inwestycja zwróciłaby się już po niecałych 20 latach z samych dywidend. Później każda dywidenda będzie zyskiem 100%, choć ciężko jest to na pozór zrozumieć, bo przecież podobno nie ma zysku bez kosztu. Tak, jeśli wytrzymam kolejne 20 lat, to przy takiej rocznej stopie zwrotu mój początkowy, zainwestowany kapitał się całkowicie zwróci i każda kolejna dywidena będzie dla mnie czystym zyskiem bez żadnego kosztu - za wyjątkiem opłat za prowadzenie rachunku maklerskiego. Mało tego - jeśli posłużymy się ponownie porównaniem z mieszkaniami na wynajem, to plusem akcji jest to, że nie będę musiał kontrolować czy mój najemca regularnie mi wpłaca na konto, nie będę musiał remontować żadnych lokali ani martwić się, że mogą spłonąć lub zostać zalane przez sąsiadów z góry 🙂

Jeśli chodzi o rozczarowania, to one owszem były - przede wszystkim PKO BP, który nie wypłacił żadnej dywidendy ale być może, co się odwlecze to nie uciecze? KNF zezwolił bankowi na wypłatę do 50% zysków za ostatni rok obrotowy . Jestem pod tym względem umiarkowanym optymistą, gdyż rząd będzie miał bardzo duże potrzeby budżetowe (program 500+, obniżenie wieku emerytalnego itd.), na które może nie wystarczyć sam podatek od aktywów i sklepów wielkopowierzchniowych. Pomoc dla frankowiczów jest według mnie obietnicą nie do spełnienia i w tym przypadku rząd jakoś się musi z tego sprytnie wycofać. Być może rozwiązanie przyjdzie samo, w postaci spadku kursu CHF. W każdym razie nie pokazuje nawet żółtej kartki PKO BP i trzymam dalej w swoim portfelu. Uważam, że jakaś dywidenda w tym roku jednak będzie a w przyszłych latach wszystko powoli powinno wracać do normy.

Rozczarował również PGE, który musiał ograniczyć znacząco dywidendę ze względu na pomoc dla kopalń. Tutaj również nie panikuje a wręcz przeciwnie - uważam, że może to być okazja do akumulacji akcji na długi termin.

JAKIE KOLEJNE TRANSAKCJE PLANUJE?

Zamierzam zatankować portfel pod korek, kupując akcje PKN Orlen, który stanowi najmniejszą wartościowo pozycję w portfelu. Chciałbym aby kwotowo inwestycja ta doszła do ok. 10 tys. zł w tym roku, tak aby była na równi z PKO i GPW. Kieruje się tutaj po części ostatnimi zakupami mojego guru - Warrena Buffetta, który postawił bardzo mocno na refineryjnego giganta Philips 66, który po ostatnich zakupach stanowi już 6-tą pozycję w portfelu jego Berkshire Hathaway. Jest to zakład o to, że cena ropy będzie utrzymywała się jeszcze długo relatywnie nisko w stosunku do cen benzyny, którą dostarczają rafinerie. Oczywiście nie zarzekam się, że będę kupował tylko Orlen - zamierzam aktywnie monitorować sytuację i podejmować odpowiednie decyzje w zależności od zmieniających się czynników (ceny surowców, kurs PLN, stopy procentowe itd.). Na dzień dzisiejszy jednak moim faworytem pozostaje płocki gigant rafineryjny i największa firma w regionie. Czas na jego zakupy jest według mnie teraz.

PODSUMOWANIE:

To było ciężkie 7 miesięcy dla spółek dywidenowych ale z drugiej strony patrząc - ich wyceny znacząco się obniżyły. Posługując się raz jeszcze porównaniem do mieszkań na wynajem - mamy okazje kupić kolejne "mieszkania" za ceny nawet blisko 50% tańsze niż półtora roku temu 🙂 W tej chwili wychodzi, że już w roku 2034 czyli za 18 lat zainwestowany dotychczas kapitał zwróci się z samych dywidend z niego wypłacanych! Do tego przecież dojdzie jeszcze ich reinwestycja i co za tym idzie, magia procentu składanego - to wszystko sprawi, że w zależności od okoliczności mój kapitał może zwrócić się o wiele szybciej niż początkowo, bardzo bezpiecznie zakładałem (30 lat).

W kolejnym artukule z tego cyklu przedstawię wyceny spółek znajdujących się w portfelu dywidendowym metodą nauczyciela i mistrza samego Warrena Buffetta czyli Benjamina Grahama - zarówno pod względem "wartości wewnętrznej Grahama" jak i tzw. "liczby Grahama".

CYKL ARTYKUŁÓW "PORTFEL SPÓŁEK DYWIDENDOWYCH" UCZESTNICZY W AKCJISTOWARZYSZENIA INWESTORÓW INDYWIDUALNYCH "OSZCZĘDZAJ NA EMERYTURĘ"

Pozdrawiam Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Email: kontakt@longterm.pl

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całości zainwestowanego kapitału!