Tanie akcje, jeszcze tańsze akcje...

O metodach wyceny spółek giełdowych słynnego guru analityków fundamentalnych - Benjamina Grahama pisałem wcześniej tutaj:

http://longterm.pl/jesli-graham-ma-racje-mamy-tanie-akcje.html

Artykuł pochodzi jeszcze z 2014 roku i już wtedy polskie, duże spółki były tanie - teraz są jeszcze tańsze.

Jeśli już przebrnąłeś przez ten krótki wstęp, to proponuję abyśmy przeszli do meritum i wzięli na tapetę 5 największych spółek z indeksu WIG20, często zwanymi WIG5, gdyż są ulubieńcami inwestorów zagranicznych, ze względu na swoją płynność oraz wysokie dywidendy - to w nie wejdzie w pierwszej kolejności powracająca do Warszawy "zagranica".

WARTOŚĆ WEWNĘTRZNA GRAHAMA (Graham Intrinsic Value):

Początkowo, jeszcze w latach 30-tych ubiegłego wieku, Graham opublikował bardzo prosty wzór, który swoją prostotą może wręcz szokować:

V = Intrinsic Value (wartość wewnętrzna)

EPS = Trailing Twelve Months Earnings Per Share (zysk na akcje bazujący na ostatnich raportowanych 12 miesiącach)

8.5 = P/E base for a no-growth company (Cena do zysku dla spółki niewzrostowej czyli takiej jak nasze z WIG 5)

g = reasonably expected 7 to 10 year growth rate (spodziewane tempo wzrostu przychodów spółki przez kolejne 7-10 lat).

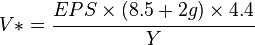

Niestety powyższy wzór jest zbyt prosty i nie uwzględniał utraty wartości pieniądza w czasie, dlatego Graham zrewidował w latach 60-tych swój wzór aby ostatecznie przyjął on następujący kształt:

V: jak wyżej EPS: jak wyżej

8.5: jak wyżej g: spodziewana, długoterminowa (5 lat minimum) prognozowana średnioroczna stopa wzrostu zysków - we wzorze mnożymy tę wartość przez 2.

4.4: średnia rentowność obligacji korporacyjnych AAA w 1962 roku, kiedy model został wprowadzony - odpowiada według Grahama minimalnej stopie zwrotu, pokrywającej inflację.

Y: obecna rentowność 20 letnich obligacji korporacyjnych o najwyższym ratingu AAA - alternatywa dla inwestycji czyli można przyjąć, że jest to nasz benchmark, jednocześnie stopa wolna od ryzyka lub też stopa dyskontowa, uwzględniająca spadek wartości pieniądza w czasie (inflację). Niestety nie ma u nas w Polsce obligacji z tak odległym terminem zapadalności, wiec wziąłem pod uwagę 10-letnie obligacje Skarbu Państwa, biorąc poprawdę na ryzyko wyższej inflacji w najbliższych latach (przyjąłem poziom 4%).

To właśnie ten drugi wzór posłuży nam do wyceny 5 największych, polskich spółek giełdowych.

Jako g przyjąłem bardzo konserwatywne, bezpieczne 4% rocznego wzrostu przychodów przez kolejne 10 lat - są to spółki dojrzałe więc ciężko liczyć na więcej, choć mogą zdarzyć się niespodzianki choćby w przypadku KGHM (eksloatacja nowych złóż w Chile) czy PKN Orlen (przejęte firmy wydobywcze w Kanadzie).

Jako Y przyjąłem bardzo bezpieczne 4% (zamiast obecnych 3,16% naszych 10-letnich obligacji SP, które są imho nieco sztucznie zaniżone).

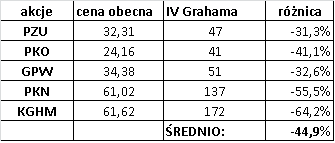

Pod względem tej metody wyceny Grahama nasze WIG 5 prezentują się następująco (dane z 05.02.2016):

Jak widać wszyskie pięć spółek jest znacząco niedowartościowanych w stosunku do wyceny Grahama (IV Grahama) - najwięcej KGHM, bo jego cena rynkowa (zamknięcie z piątku 05.02.2016) jest aż 64% poniżej wartości wewnętrznej Grahama!

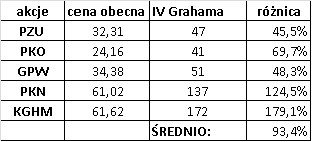

A ile w takim razie musiałyby wzrosnąć kursy giełdowe aby zrównać się z wartością wewnętrzną Grahama (IV Grahama)?

Jak widać powyżej, ceny naszych 5 tuzów z WIG20 musiałyby wzrosnąć średnio aż o ponad 93% aby zrównać się z wycenami Grahama! Największy potencjał wzrostu ma tutaj KGHM, bo blisko 180%!

Wszystkie obliczenia bazują na cenach z zamknięcia z piątku 05.02.2016 roku.

Z inwestorskim pozdrowieniem,

Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału!