Sescom - rozwój organiczny oraz poprzez akwizycje

Kurs 66,50

Kapitalizacja (PLN) 140 mln zł

C/Przychody 0,61

C/Z 6,97

C/WK 2,18

EV/EBITDA 7,46

ROE 31,3%

ROA 11,8%

Zadłużenie ogólne 0,62

Sescom ma przesunięty rok obrotowy, który zaczyna się 1 października i kończy 30 września. Wyniki spółki na wykresach zostały przedstawione zgodnie z rokiem kalendarzowym.

Opis działalności

Sescom prowadzi działalność z zakresu Facility Management, w skład którego zaliczany jest ogół prac technicznych dla obiektów komercyjnych i wykorzystywanych w nich urządzeń, wraz z pełną gamą usług serwisowych dla pojazdów magazynowych oraz zapewnieniem efektywności energetycznej. Dodatkowo spółka rozwija segment technologii wodorowych, który jest na etapie R&D. Segment ten skupia rozwój i komercjalizację autorskich rozwiązań w obszarze wykorzystania wodoru w energetyce, transporcie i ogrzewnictwie. W niedawno zakończonym roku obrotowym 2022/2023 Sescom zaprzestał prowadzenia działalności FIXFM – usług serwisowych dla małego biznesu i konsumentów.

Spółka w ramach działalności Facility Management realizuje między innymi:

usługi polegające na utrzymaniu technicznym obiektu: serwis urządzeń chłodniczych, grzewczych i klimatyzujących, konserwacja infrastruktury przeciwpożarowej,

usługi wspierające funkcjonowanie obiektu: sprzątanie, catering, ochrona, usługi pralnicze,

usługi związane z gospodarowaniem zasobami: zarządzanie efektywnością energetyczną, gospodarka odpadami i recykling,

usługi utrzymania IT: tworzenie i konserwacja infrastruktury teleinformatycznej, instalowanie i serwis urządzeń IT,

usługi zarządzania przestrzenią obiektu: planowanie przestrzenne, relokacje.

Klientami spółki są głównie podmioty z branży: hipermarketów i dyskontów spożywczych, HoReCa, finansowo-ubezpieczeniowej, paliwowej, drogeryjnej i modowej. Sprzedaż krajowa odpowiadała w roku obrotowym 2022/2023 za 65% całkowitych przychodów, a sprzedaż zagraniczna za 35%. Kluczowymi rynkami zagranicznymi są Wielka Brytania i Niemcy z udziałem w sprzedaży zagranicznej wynoszącej odpowiednio 37,2% i 22,6%.

Według danych Fortune Business Insights wartość europejskiego rynku FM wyniosła w 2023 r. 290,3 mld USD. Analitycy prognozują, że rynek ten w latach 2023-2030 będzie rósł o 5,6% średniorocznie (CAGR).

Sescom 28 listopada 2022 r. zaktualizował swoją strategię WIse Futurist 2030. Podstawowym celem finansowym Grupy jest wypracowanie w roku obrotowym 2024/2025 zysku EBITDA oczyszczonego o zdarzenia jednorazowe w wysokości 35 mln zł (łącznie ze spółkami pozyskanymi w akwizycjach, z wykluczeniem działalności wodorowej realizowanej przez osobny segment oraz podmiot w grupie – SES Hydrogen SA).

Omówienie wyników finansowych spółki

Sescom warto analizować w ujęciu kwartalnym, ponieważ 12 kwietnia 2023 r. miało miejsce nabycie PCB Technical Solutions – spółki świadczącej usługi FM w Wielkiej Brytanii, która od tego momentu jest konsolidowana. Na wykresie przychodów przedstawiono przychody ze sprzedaży IV kwartału na podstawie miesięcznych szacunków publikowanych przez spółkę.

Dynamika przychodów w kolejnych kwartałach 2023 r. wyniosła 31,5%, 61,9%, 68,6% i 47,6%. Zauważalny jest efekt przejęcia PCB, które to przełożyło się na wzrost dynamiki przychodów począwszy od II kwartału. Sescom poinformował, że PCB przez 5,5 miesiąca przynależności do Grupy w roku obrotowym 2022/2023 wypracował 28,3 mln zł sprzedaży i 4,4 mln zł zysku operacyjnego. Pozostałe spółki z Grupy wypracowały w drugim półroczu 2022/2023 przychody w wysokości 107,2 mln zł i EBIT w wysokości 6,4 mln zł. Widoczny jest znacznie większy wpływ PCB na zysk operacyjny Grupy niż na przychody ze sprzedaży co wynika z dwóch powodów: wyższej marżowości PCB względem pozostałego biznesu FM w Grupie oraz raportowanej straty przez segment technologii wodorowych.

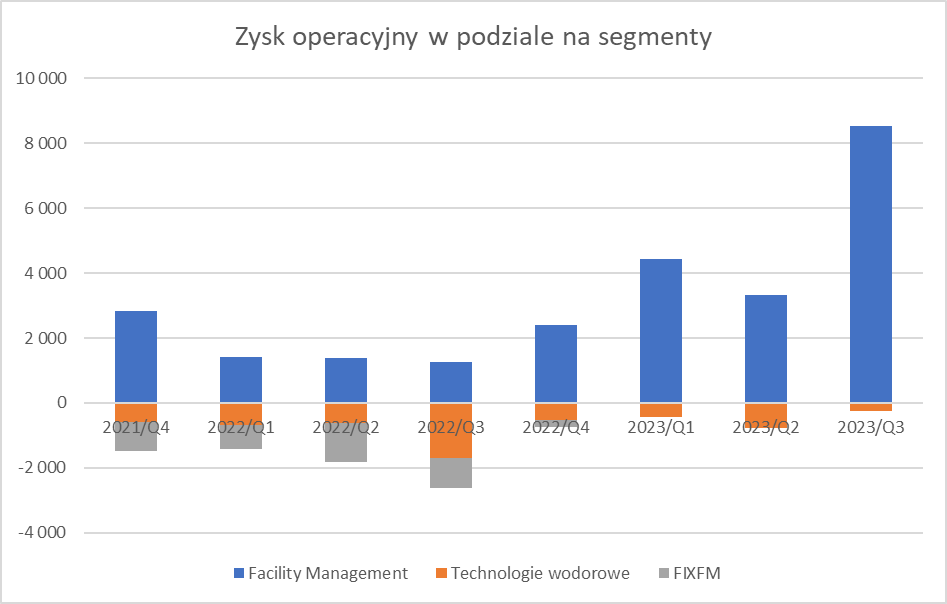

Zysk operacyjny Grupy w roku obrotowym 2022/2023 wyniósł 16,2 mln zł w porównaniu do 0,5 mln zł straty w analogicznym okresie roku poprzedniego. W roku obrotowym 2022/2024 segment FM odpowiadał za 18,4 mln zł EBIT, a segment technologii wodorowych zaraportował 2,0 mln zł straty. W roku obrotowym 2021/2022 FM zaraportowało 6,9 mln zł EBIT, FIXFM 3,8 mln zł straty, a technologie wodorowe 3,6 mln zł straty.

Największa poprawa zysku operacyjnego miała natomiast miejsce w III kwartale 2023 r. kiedy EBIT wyniósł 8,3 mln zł w porównaniu do 1,4 mln zł straty w analogicznym okresie roku poprzedniego. Przyczyn tak dużej poprawy zysku operacyjnego należy szukać w danych segmentowych.

Najważniejsze czynniki wpływające na poprawę EBIT w III kwartale 2023 r.:

Wzrost zysku operacyjnego segmentu FM do 8,5 mln zł w porównaniu do 1,3 mln zł w analogicznym okresie roku poprzedniego oraz 3,3 mln zł w II kwartale 2023 r. Poprawa wynikała z pełnej konsolidacji biznesu PCB oraz zysku na pozostałej działalności operacyjnej w kwocie 1,5 mln zł (zwrot podatku CIT na kwotę 1,5 mln zł z tytułu działań R&D, prowadzonych w ramach spółki PCB). W sprawozdaniu finansowym za pierwsze półrocze 2022/2023 możemy przeczytać: „Naszym celem jest utrzymanie dodatniej dynamiki wzrostu PCB oraz podwojenie jej sprzedaży w ciągu najbliższych 5 lat”.

Wygaszenie działalności FIXFM, która od I kwartału 2023 r. nie generuje już strat. W III kwartale 2022 r. strata operacyjna FIXFM wyniosła 1,0 mln zł.

Pozyskanie inwestora do projektu wodorowego. Inwestor NDI Projekt objął 5 123 udziały za kwotę 3 mln zł. Udziały objęte przez NDI są uprzywilejowane co do głosu (na jeden udział przypadają 3 głosy) oraz co do dywidendy (na jeden udział przypada 150% dywidendy przypadającej na udział nieuprzywilejowany). W konsekwencji NDI będzie posiadało 13,22% udziału w kapitale SES Hydrogen Energy Sp. z o.o. oraz 31,37% głosów na zgromadzeniu wspólników. Wycena udziałów Sescom w SES Hydrogen sp. z.o.o. po cenie z ostatniej rundy wynosi więc od 6,6 do 19,7 mln zł (pierwsza wartość na podstawie udziału w głosach, druga na podstawie udziału w kapitale). Wartość udziałów w bilansie wynosi 13,1 mln zł. Konsekwencją pozyskania inwestora jest również fakt, że wyniki segmentu wodorowego zaczną być konsolidowane metodą praw własności, a nie metodą pełną. Biorąc pod uwagę, że segment ten generuje straty to ma to pozytywny wpływ na skonsolidowane wyniki Grupy. W III kwartale strata operacyjna technologii wodorowych wyniosła 0,3 mln zł w porównaniu do 0,8 mln w II kwartale 2023 r. i do 1,7 mln zł straty w III kwartale 2022 r.

SES Hydrogen za pozyskane finansowanie planuje:

1) doprowadzenie projektu kotła wodorowego o mocy 0,5 MW do wersji produkcyjnej do końca I półrocza 2024 r.,

2) budowę prototypu elektrolizera AEM i alkalicznego o mocach 10 i 50 kW, stworzenie elektrolizera alkalicznego w wersji produkcyjnej oraz rozpoczęcie przygotowania linii produkcyjnej w I kwartale 2024 r.

Zysk netto akcjonariuszy jednostki dominującej w roku obrotowym 2022/2023 wyniósł 20,0 mln zł w porównaniu do 3,3 mln zł straty w poprzednim roku obrotowym. Większość tego wyniku została wypracowana w III kwartale roku kalendarzowego. W III kwartale spółka zaksięgowała w działalności finansowej przychód z tytułu utraty kontroli nad jednostką SES Hydrogen w wysokości 14,7 mln zł oraz 1,8 mln zł kosztów finansowych związanych z odpisem aktualizującym. Wyłączając te zdarzenia jednorazowe oraz zwrot podatku w PCB (1,5 mln zł) można szacować skorygowany zysk netto akcjonariuszy jednostki dominującej na ok. 5,9 mln zł.

Dalszy rozwój Sescom ma mieć wymiar zarówno organiczny jak i poprzez akwizycje. W liście Prezesa do akcjonariuszy możemy przeczytać: „Po doświadczeniach zebranych podczas naszych dotychczasowych procesów M&A, w kolejnych akwizycjach upatrujemy szans na dalsze zdynamizowanie wzrostu Grupy Sescom. Dlatego też kolejna transakcja przejęcia stanowi, zaraz obok programu rozwoju liczebnego i jakościowego naszej sieci serwisowej, jeden z najważniejszych celów operacyjnych w 2024 roku. Jesteśmy zdeterminowani zrealizować nowy projekt akwizycyjny do września tego roku, a głównym obszarem naszych poszukiwań są Niemcy – rynek, w którym widzimy znaczne możliwości maksymalizacji efektu synergii. Obserwacja potencjalnych celów akwizycyjnych obejmuje również inne kraje, w tym Polskę”.

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści.